EUR/USD: Weak Bulls vs. Weak Bears

● Throughout the past week, EUR/USD has been trading within a narrow channel. News favouring the euro pushed it towards the resistance level at 1.0865, while positive developments for the dollar brought it back to the support level at 1.0800. However, neither the bulls nor the bears had enough strength to break through these defence lines.

● The preliminary GDP data for the US in Q4 2023, released on Wednesday, 28 February, put pressure on the American currency as it fell short of both forecasts and the previous figure – 3.2% against 3.3% and 4.9%, respectively. However, the dollar managed to recover its losses the following day. This rebound was related to the Personal Consumption Expenditures (PCE) Index in the US, a measure used by the Federal Reserve to calculate inflation levels and a crucial factor in determining the regulator's future actions.

The US Bureau of Economic Analysis report, released on 29 February, revealed that the Core PCE, which excludes volatile food and energy prices, stood at 2.8% year-on-year in January. This was slightly below the previous value of 2.9% but matched analysts' forecasts precisely. On a monthly basis, the PCE increased from 0.1% to 0.4%. Market participants were immediately reminded of previously published data on consumer (CPI) and producer (PPI) inflation, which were higher than expected. This convinced them that, despite the GDP decline, the regulator might continue to postpone the start of easing its monetary policy. (Currently, the market expects the Fed to begin a rate-cutting cycle in June).

Hawkish comments from Federal Reserve officials, following the PCE publication, supported the American currency. Mary Daly, head of the Federal Reserve Bank of San Francisco, stated that lowering rates too quickly could lead to inflation stagnation. Meanwhile, her colleague, Raphael Bostic, president of the Federal Reserve Bank of Atlanta, suggested that it might be appropriate to start cutting rates in the summer.

● The sellers of the single European currency were also influenced by relatively weak statistics from the Eurozone, where the volume of consumer lending in January showed the slowest growth since 2016. This indicator increased by only 0.3%. Experts cite the pressure on consumers from the high interest rates of the European Central Bank (ECB) as the main reason for this trend, which could become an additional argument for lowering them.

Regarding consumer inflation, the figures in Europe were quite mixed. Data published at the beginning of the last week from Spain and France came out stronger than forecasts. Meanwhile, in Germany, the CPI fell from 3.1% to 2.7% year-on-year, aligning with market expectations. The dynamics of EUR/USD could have been influenced by the Eurozone's overall figures, which were published on the first day of spring. The preliminary report from Eurostat showed that the Consumer Price Index (CPI) increased by 2.6% year-on-year in February, lower than the 2.8% growth in January but above the 2.5% forecast. Core inflation for the month decreased to 3.1% year-on-year compared to the previous figure of 3.3%, but it exceeded expectations of 2.9%. While inflation fell on a yearly basis, it sharply rose on a monthly basis, from a negative -0.4% to +0.6%.

● At the very end of the working week, the final values of the Manufacturing Sector Purchasing Managers' Index (PMI) in the United States were released, somewhat disappointing market participants. The PMI for February fell from 49.1 to 47.8 points, despite being expected to rise to 49.5. As a result, after rebounding from the support level at 1.0800, EUR/USD once again moved upward, closing the week at 1.0839. As for the near-term forecast, as of the evening of Friday, 1 March, 45% of experts voted for the dollar's strengthening and the pair's decline. 30% sided with the euro, while 25% held a neutral position. Among the oscillators on D1, only 20% are coloured red, another 20% are in neutral grey, and the remaining 60% are green, with 10% of them in the overbought zone. Among the trend indicators: 20% are red, and 80% green. The nearest support levels for the pair are found at 1.0800, followed by 1.0725-1.0740, 1.0680-1.0695, 1.0620, 1.0495-1.0515, and 1.0450. Resistance zones are located at 1.0845-1.0865, 1.0925, 1.0985-1.1015, 1.1050, 1.1110-1.1140, and 1.1230-1.1275.

● As for the upcoming week, the value of the Services Sector Purchasing Managers' Index (PMI) in the US will be announced on Tuesday, 5 March. Wednesday and Thursday are set to bring a batch of data from the US labour market, with Federal Reserve Chairman Jerome Powell scheduled to speak in Congress on the same days. The main event of the week will be the European Central Bank (ECB) meeting on Thursday, 7 March. Market participants expect the pan-European regulator to leave the interest rate unchanged at 4.50%, so the subsequent press conference by the central bank's leadership and their comments on future monetary policy will be of particular interest. The end of the week could also prove to be quite volatile. On Friday, 8 March, we will first receive data on the Eurozone's GDP for Q4 2023, followed by a batch of very important statistics from the American labour market, including the unemployment rate, average wage level, and the number of new jobs created outside the agricultural sector (Non-Farm Payrolls, NFP).

GBP/USD: Will the Budget Bolster the Pound?

● With the European Central Bank (ECB) meeting just a few days away, the Federal Reserve (Fed) and the Bank of England (BoE) meetings are not due for a while: on 20 and 21 March, respectively. The nearest key event for the sterling pound in the coming week will be the announcement of the budget by the UK Government on Wednesday, 6 March. This budget is pre-election, and therefore, according to strategists at the Dutch Rabobank, it could have a significant impact on the British currency, which in 2024 is the second most successful G10 currency after the US dollar.

It's worth noting that, according to current rules, general elections in the UK must take place no later than 28 January 2025. According to The Guardian, Prime Minister Rishi Sunak is leaning towards holding them in the second half of 2024. However, The Daily Telegraph reports that elections for the lower house of the British Parliament could occur even earlier: as soon as this spring.

● Economists at Rabobank anticipate that the pre-election budget will include fiscal incentives, which could serve as a new stimulus for strengthening the pound. This entails a moderate easing of fiscal policy, potentially involving changes more in national insurance than in income tax. Any reforms that could boost incentives to work or changes in regulation that might enhance investment incentives will be of particular interest to the market. An increase in the labour force would contribute to economic growth and, therefore, could be seen as a favourable factor for the British pound.

Both Rabobank and the Japanese MUFG Bank believe that the extent of potential fiscal incentives is unlikely to be sufficient to significantly improve the metrics of the British economy. However, even a small number of such stimuli is likely to reinforce the general view that the Bank of England will not be in a hurry to cut interest rates and will not do so either in May or June.

● Let's recall that at its meeting on 1 February, the Bank of England (BoE) maintained the rate at the previous level of 5.25%. The accompanying statement mentioned that "more evidence is needed that the Consumer Price Index will fall to 2.0% and remain at this level before cutting rates." Market participants are anticipating the first rate cut to occur in August. This expectation has already been factored into prices and prevents GBP/USD from declining.

However, if inflation remained unchanged at 4.0% in February and the country's GDP contracted by -0.3%, it seems the Government intends to bolster the economy with new fiscal incentives. Nonetheless, if these measures do not lead to GDP growth, discussions may once again turn towards an imminent rate cut, which would exert pressure on the pound.

● GBP/USD concluded the past week at the level of 1.2652, failing to break out of the medium-term sideways channel of 1.2600-1.2800. Regarding the analysts' forecast for the near future, their opinions were evenly divided: a third voted for the pair's decline, a third for its rise, and a third remained neutral. Among the oscillators on D1, 25% point south, 40% look north, and the remaining 35% are pointing east. Trend indicators, as a week ago, show a significant bias towards the British currency – 80% indicating north and 20% south. Should the pair move southward, it will encounter support levels and zones at 1.2575-1.2600, 1.2500-1.2535, 1.2450, 1.2375, and 1.2330. In the event of a rise, it will meet resistance at levels 1.2695-1.2710, 1.2785-1.2815, 1.2880, 1.2940, 1.3000, and 1.3140.

● Besides the announcement of the country's budget on 6 March, no significant macroeconomic statistics regarding the economy of the United Kingdom are scheduled for release in the coming week.

USD/JPY: Petal Predictions

● There's an ancient method of fortune-telling with a flower. A girl takes a flower in her hand and plucks the petals one by one: the first one means someone will love her, the second means they won't, the third means love, the fourth means no love, and so on until the petals run out. The fate declared by the last petal is believed to come true. This method of fortune-telling can quite aptly be applied to the Bank of Japan (BoJ): will change its monetary policy, won't change, will change, won't change...

Low interest rates make the yen cheap, which in turn stimulates exports, making Japanese goods competitive in foreign markets. However, on the flip side, it creates problems for the national industry as it makes imports more expensive, primarily the import of raw materials and energy resources.

In January, the trade balance was sharply negative. If in December the balance was in favour of imports (+69 billion yen), in January, it collapsed to minus 1758 billion yen. Looking at the balance for the entire year of 2023, imports often lost to exports. Industrial production decreased by -7.5% in January, which is worse than the previous growth of +1.4% and the forecast of -6.7%. Thus, Japanese officials, like with the flower method, wonder what is better and more important – supporting the economy or fighting inflation. Meanwhile, the BoJ does not take any concrete steps but limits itself to vague statements, often very contradictory.

● On 29 February, following hawkish comments from Bank of Japan (BoJ) Board member Hajime Takata, the yield on Japanese government bonds rose from 0.68% to 0.71%, and USD/JPY plummeted from 150.14 to 149.20. This high-ranking official stated that the BoJ should consider the possibility of adopting flexible countermeasures, including moving away from monetary easing policies, which investors interpreted as a signal for a rate hike.

However, just a day later, Kazuo Ueda, the head of the Bank of Japan, stated that the country's economy would continue to recover gradually, and the GDP decline in the fourth quarter was somewhat of a correction after the strong growth spurred by the economic restart post-COVID pandemic. According to Ueda, inflation is decreasing at a faster pace than expected, without any rate hikes. Following this, USD/JPY reversed direction, heading north and rising to 150.70.

● The main advantage of the yen right now is that while the major G10 central banks are considering easing their policies, the Bank of Japan can only contemplate tightening its policy. It is clear that it will not lower its already negative interest rate of -0.10%. Commerzbank still does not rule out the possibility that the BoJ may decide to take initial steps towards normalizing its monetary policy soon. "However, we expect this to be limited in nature," write the bank's economists. "As in 2000 and 2006, the first interest rate hikes are likely to slow inflation. After that, there will be no further normalization." As a result, Commerzbank forecasts a gradual decline in USD/JPY to 142.00 by December this year, followed by a steady rise to 146.00 by the end of 2025.

● Last week concluded at 150.10 for the pair, following the release of weak PMI data in the US manufacturing sector. Looking ahead, the analysts' median forecast positions 60% in favor of the bears for the USD/JPY pair, 20% for the bulls, and 20% remain indecisive. On the D1 oscillators, 65% are green (with 10% in the overbought zone), and the remaining 35% display a neutral-grey color. Similarly, 65% of the trend indicators are green, with 35% red. The nearest support level is at 149.60, followed by 149.20, 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, and 140.25-140.60. Resistance levels and zones are at 150.90, 151.70-152.05, and 153.15.

● In the upcoming week's calendar, Tuesday, 5 March, is notable for the announcement of the Consumer Price Index (CPI) in the Tokyo region. There are no other significant events related to the Japanese economy scheduled for the near future.

CRYPTOCURRENCIES: New Records for the "Naked King"

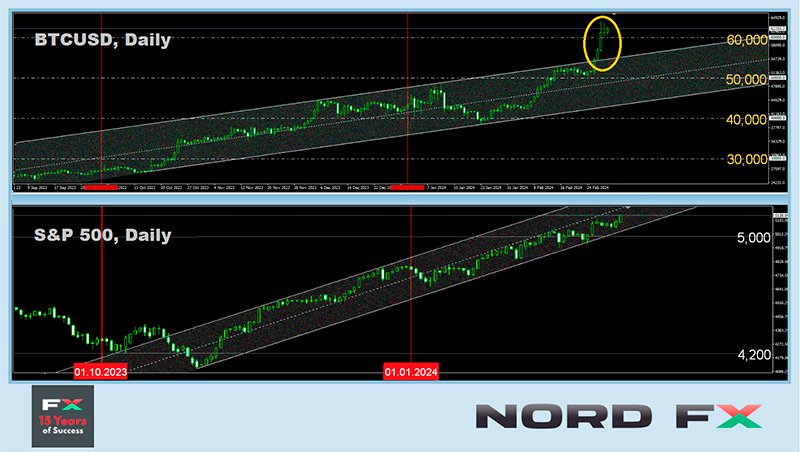

● Last week, bitcoin set historical highs against local currencies in many countries. Now, the leading cryptocurrency is aiming to test and possibly surpass its all-time high of $68,917, reached on 10 November 2021. At least, the current dynamics suggest this goal: starting from $50,894 on Monday, 26 February, BTC/USD soared to $63,925 by Wednesday, gaining more than 25% in just three days. At this point, the Bitcoin Fear & Greed Index jumped to 82 points, entering the Extreme Greed zone. As Matt Simpson, a senior market analyst at City Index, wrote, "If this were any other market, it would probably be classified as 'peak overheating – stay away from this bubble.' But bitcoin has entered a parabolic rally phase, and there are no immediate signs of a peak forming.".

● Let's recall that on 1 February, BTC was trading at $41,877. Thus, in 29 days, the digital gold gained approximately 50%, making this past February the most successful month for investors in the last three years. We thoroughly examined the five reasons behind the ongoing bull rally in our previous review, ranging from the most to the least important. Large investments in spot Bitcoin ETFs acted as a catalyst for the frenzied demand for bitcoin. However, as noted by JPMorgan, purchases by retail crypto investors with relatively small amounts have even surpassed the cash flows from large companies at this point.

Glassnode analysts believe that the current situation resembles the boom observed in 2020–2021. The dynamics of capital flows, exchange activity, leverage in crypto derivatives, and demand from both institutional and retail speculators all indicate an explosion in investors' risk appetite. Signs of speculative sentiment have also emerged in the derivatives market. The total open interest (OI) in bitcoin futures reached $21 billion and is also approaching the euphoria levels of 2021. Only in 7% of trading days was the OI value higher. The substantial increase in the liquidation of short positions on bitcoin acted as an additional trigger.

● Investor, founder of Heisenberg Capital, and host of the Keiser Report, Max Keiser, compared investing in the leading cryptocurrency to buying shares of Warren Buffett's Berkshire Hathaway in March 1985, when they were priced at $1,500 each. Since then, the price of these shares has risen to $629,000. According to Keiser, bitcoin has the potential to increase by more than 41,000%. If the leading cryptocurrency experiences such rapid growth, each coin would be worth over $21,000,000, and the digital asset's market capitalization would exceed $450 trillion. (For comparison, the current market capitalization of Apple Inc. is $2.82 trillion, making it one of the most valuable companies in the world, followed by Microsoft at $2.0 trillion, Alphabet at $1.77 trillion, and Amazon at $1.6 trillion).

Furthermore, Max Keiser warned traders and investors of a potential major crash in the US stock market. He stated, "A crash akin to 1987 is coming. Bitcoin is the perfect safe haven, whose price will soar above $500,000." It should be noted that bitcoin has completely "decoupled" from such risk assets as stocks, and its correlation with stock indices such as the S&P500, Dow Jones, and Nasdaq has virtually dropped to zero.

● After BTC/USD broke through the $56,000 level on 27 February, legendary trader, analyst, and head of Factor LLC, Peter Brandt, revised his forecast for the first cryptocurrency's rate in 2025 from $120,000 to $200,000. The expert raised the bar as bitcoin overcame the upper boundary of resistance of a 15-month channel (on the BTC/USD chart, these are the trend lines that connect the lows of November 2022 and September 2023, as well as the highs of April 2023 and January 2024). According to Brandt, the current bullish cycle will conclude in August-September 2025. By that time, the quotes of the digital gold should reach the stated goal.

Regarding the exit point from the position, Brandt, half-jokingly, half-seriously, wrote that he would use laser eyes on the X network as a "contrarian indicator," just as in 2021. "So, folks," he urged, "if you want bitcoin to maintain a strong trend, please do not post laser eyes on your social media profile picture. Too many laser eyes are a sell signal."

A similar figure was mentioned by ChatGPT-4. According to this Artificial Intelligence, by August 2025, the price of BTC could reach $179,000. However, ChatGPT-4 acknowledged the difficulty of precise forecasting and warned that "these calculations are speculative and depend on a wide range of unpredictable economic, regulatory, and technological factors.".

● Regarding the current year, 2024, the price of the first cryptocurrency could reach $150,000 in the next 10 months. This opinion was expressed by Tom Lee, co-founder of the analytical firm Fundstrat, in an interview with CNBC. "ETFs increase demand, halving reduces supply, and the expected easing of monetary policy all support risk assets and bitcoin," he explained. At the same time, the expert believes that a correction in the crypto market should not be expected in the near future. In the long-term perspective, Lee reiterated his January forecast of bitcoin reaching $500,000 within five years. "It's sound money, I think it's proving its utility. It's a great store of value, a good risk asset, and also incredibly safe," added the Fundstrat co-founder.

● As of the review's writing on the evening of Friday, 1 March, BTC/USD is trading in the vicinity of $62,500. The total market capitalization of the crypto market has surpassed an important threshold of $2 trillion and reached $2.34 trillion (up from $1.95 trillion a week ago). The Crypto Fear & Greed Index has risen from 76 to 80 points and is in the Extreme Greed zone.

● And finally, a fly in the ointment amidst the general rejoicing. Contrary to numerous bitcoin enthusiasts, experts at the European Central Bank believe that the fair value of BTC is... zero. And this is despite the approval of spot bitcoin ETFs in the US and the current price rally.

In November 2022, ECB experts published an article titled "Bitcoin's Last Stand". There, they referred to the stabilization of the cryptocurrency's quotes as "an artificially induced last gasp before the road to ultimate irrelevance". Since then, the price of digital gold has risen from ~$17,000 to ~$60,000. However, this has not caused the bank's specialists to change their opinion. In a new essay titled "ETF Approval - New Clothes for the Naked King", they stated that they were right in their main arguments more than a year ago. Firstly, bitcoin has failed as a global decentralized digital currency for payments. Secondly, the cryptocurrency has not become a suitable investment asset whose value will inevitably increase.

"Bitcoin is still not suitable as an investment," the essay states. "It does not generate any cash flows (like real estate) or dividends (like stocks), cannot be productively used (like commodities), does not offer any social benefits (like gold jewellery), or subjective value based on outstanding abilities (like works of art)," believe ECB experts. It would be interesting to see what they would say if, for example, Max Keiser's forecast comes true, and the "naked king" is worth $21 million per coin.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back