EUR/USD: Continuation of the Rate War

- The labour market and inflation: these are the factors that Central Banks closely monitor when making decisions regarding monetary policy and interest rates. It is sufficient to recall the significant shift that occurred after the publication of October's inflation data in the United States. In November, the dollar weakened significantly, and the classical portfolio of stocks and bonds yielded the highest profit in 30 years! EUR/USD, starting at 1.0516, reached a monthly peak on November 29 at 1.1016.

Regarding the labour market, crucial indicators were released on Friday, December 8, including the unemployment rate and the number of new non-farm payrolls (NFP) in the United States. The first indicator revealed a decline in unemployment: in November, the rate dropped to 3.7%, surpassing both the forecast and the previous value of 3.9%. The second indicator showed an increase in the number of new jobs: 199K were created in a month, surpassing both the October figure of 150K and the market expectations of 180K. It cannot be said that such statistics significantly supported the dollar. However, at the very least, it did not harm it.

Two to three months ago, the market's reaction to such data would have been more intense, as there were still hopes for further increases in the Federal Reserve's interest rates in 2023. Now, those expectations are nearly reduced to zero. The discussions revolve not around how the key rate will rise, but rather how long it will be maintained at the current level of 5.50% and how actively the regulator will reduce it.

An economist survey conducted by Reuters revealed that just over half of the respondents (52 out of 102) believe that the rate will remain unchanged at least until July. The remaining 50 respondents expect the Federal Reserve to start cutting before that. 72 out of 100 respondents believe that by 2024, the rate will gradually be reduced by a maximum of 100 basis points (bps), possibly even less. Only 5 experts still hold hope for further rate increases, even if it's just by 25 bps. It's worth noting that Reuters' survey results do not align with the immediate market expectations, which forecast five rate cuts of 25 bps each starting from March.

A Citi economist, as part of the Reuters survey, noted that an increase in core inflation would disrupt the narrative of the Federal Reserve lowering interest rates and delay this process. The upcoming inflation data in the United States will be available on Tuesday, December 12, and Wednesday, December 13, with the release of the November Consumer Price Index (CPI) and Producer Price Index (PPI), respectively. Following this, on Wednesday, we can expect the Federal Open Market Committee (FOMC) meeting of the U.S. Federal Reserve, where decisions on interest rates will be made. Market participants will undoubtedly focus on the economic forecasts presented by the FOMC and the comments from the leadership of the Federal Reserve.

However, it's not only the Federal Reserve that influences the EUR/USD pair; the European Central Bank (ECB) also plays a significant role, and its meeting is scheduled for next week on Thursday, December 14. Currently, the base rate for the euro stands at 4.50%. Many market participants believe it is too high and could push the fragile economy of the region into recession.

Deflation in the Eurozone is considerably outpacing that in the United States. Last week, Eurostat reported that, according to preliminary data, the Harmonized Index of Consumer Prices (HICP) fell to its lowest level since June 2021, at 2.4% (y/y), which is lower than both October's 2.9% and the expected 2.7%. This is very close to the target level of 2.0%. Hence, to support the economy, the ECB may soon initiate the process of easing its monetary policy.

Market forecasts suggest that the first cut in the key rate could occur in April, with a 50% probability even a month earlier in March. There is a 70% probability that by 2024, the rate will be reduced by 125 bps. However, the consensus estimate among Reuters experts is more conservative, anticipating a decrease of only 100 bps.

So, the rate war between the Federal Reserve and the European Central Bank will continue. While the one who previously prevailed was the one with faster advancing rates, now the advantage will be with the one whose retreat occurs more slowly. It is entirely possible that investors will receive some information regarding the regulators' plans after their meetings next week.

As for the past week, EUR/USD concluded at the level of 1.0760. Currently, expert opinions regarding the pair's immediate future are divided as follows: 75% voted for the strengthening of the dollar, while 25% sided with the euro. Among trend indicators on D1, the distribution is the same as with experts: 75% for the dollar and 25% for the euro. For oscillators, 75% favor the red side (with a quarter of them in the overbought zone), while 10% point in the opposite direction, and 15% remain neutral.

The nearest support for the pair is situated around 1.0725-1.0740, followed by 1.0620-1.0640, 1.0500-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130, and 1.0000. Bulls will encounter resistance around 1.0800-1.0820, 1.0865, 1.0965-1.0985, 1.1020, 1.1070-1.1110, 1.1150, 1.1230-1.1275, 1.1350, and 1.1475.

In addition to the events mentioned earlier, the economic calendar highlights the release of the summary data on the U.S. retail market on Thursday, December 14th. On the same day, the number of initial claims for unemployment benefits will be traditionally published, and on December 15th, the preliminary values of the Purchasing Managers' Index (PMI) in the manufacturing and services sectors of the United States will be released. Additionally, on Friday, preliminary data on business activity in Germany and the Eurozone as a whole will be disclosed.

GBP/USD: Should We Expect a Surprise from the BoE?

- The Bank of England (BoE) conducted its quarterly survey on December 8. It turns out that inflation expectations for the UK population in November 2024 are 3.3%, which is lower than the previous quarter's figure of 3.6%. Meanwhile, 35% of the country's population believes that they would personally benefit from a decrease in interest rates. In other words, the majority (65%) is not concerned about this indicator. However, it is a matter of concern for market participants.

The BoE meeting will also take place next week, on Thursday, December 14, shortly before the ECB meeting. What will be the decision on the interest rate? Lately, the hawkish rhetoric of the Bank of England's leadership has verbally supported the British currency. For instance, BoE Governor Andrew Bailey recently stated that rates should rise for longer, even if it may negatively impact the economy. However, experts predict that the regulator will likely maintain the status quo at the upcoming meeting, keeping the key interest rate at 5.25%, which is already the highest level in the last 15 years.

Expectations for the rate in 2024 imply an 80 bps decrease to 4.45%. If the Federal Reserve lowers its rate to 4.25%, it would give the pound some hope for strengthening. However, this is a matter of the relatively distant future. Last week, the dollar actively recouped November losses, resulting in the GBP/USD pair finishing the five-day period at 1.2548.

Speaking of its immediate future, 30% voted for the pair's rise, another 30% for its fall, and 40% remained indifferent. Among trend indicators on D1, 60% point north, while 40% point south. Among oscillators, only 15% are bullish, 50% bearish, and the remaining 35% remain neutral. In the event of the pair moving south, it will encounter support levels and zones at 1.2500-1.2520, 1.2450, 1.2370, 1.2330, 1.2210, 1.2070-1.2085, and 1.2035. In case of an upward movement, the pair will face resistance at levels 1.2575, then 1.2600-1.2625, 1.2695-1.2735, 1.2800-1.2820, 1.2940, 1.3000, and 1.3140.

Among the important events in the upcoming week, in addition to the Bank of England meeting, the release of a comprehensive set of data from the United Kingdom labour market is scheduled for Tuesday, December 12. Additionally, the country's GDP figures will be published on Wednesday, December 13.

USD/JPY: Is the Bank of Japan Losing Caution?

- The strengthening of the Japanese currency has taken on a sustained character since the beginning of November. This occurred a couple of weeks after the peak in yields of U.S. ten-year Treasury bonds when the markets were convinced that their decline had become a trend. It's worth noting that there is traditionally an inverse correlation between these securities and the yen. If Treasury yields rise, the yen weakens against the dollar. Conversely, if bond yields fall, the yen strengthens its positions.

A significant moment for the Japanese currency was on Thursday, December 7, when it strengthened across the market spectrum, gaining approximately 225 points against the U.S. dollar and reaching a three-month peak. USD/JPY recorded its minimum at that moment at the level of 141.62.

The main reason for the yen's advance has been the growing expectations that the Bank of Japan (BoJ) will finally abandon its negative interest rate policy, and this is expected to happen sooner than anticipated. Rumours suggest that regional banks in the country are pressuring the regulator, advocating for a departure from the yield curve control policy.

As if to confirm these rumours, the BoJ conducted a special survey of market participants to discuss the consequences of abandoning the ultra-loose monetary policy and the side effects of such a move. Additionally, the visit of the BoJ Governor, Kadsuo Ueda, to the office of Prime Minister Fumio Kishida, added fuel to the fire.

The yen is also benefiting from market confidence that the key interest rates of the Federal Reserve (FRS) and the European Central Bank (ECB) have reached a plateau, and further reductions are the only expectation. As a result of such a divergence, an accelerated narrowing of yield spreads between Japanese government bonds on one side and similar securities from the US and Eurozone on the other can be predicted. This is expected to redirect capital flows into the yen.

Furthermore, the Japanese currency might have been supported by the slowdown in the growth of stock markets over the past three weeks. The yen is often used as a funding currency for purchasing risky assets. Therefore, profit-taking on stock indices such as S&P500, Dow Jones, Nasdaq, and others has additionally pushed USD/JPY lower.

Graphical analysis indicates that in October 2022 and November 2023, the pair formed a double top, reaching a peak at 151.9. Therefore, from this perspective, its retracement downward is quite logical. However, some experts believe that a definitive reversal on the daily timeframe (D1) can only be discussed after it breaks through support in the 142.50 zone. However, at the time of writing this review, on the evening of Friday, December 8th, thanks to strong US labor market data, USD/JPY rebounded from a local low, moved upward, and concluded at 144.93.

In the immediate future, 45% of experts anticipate further strengthening of the yen, 30% side with the dollar, and 25% remain neutral. As for indicators on D1, the advantage is overwhelmingly in favour of the red colour. 85% of trend indicators are coloured red, 75% of oscillators are in the red, and only 25% are in the green.

The nearest support level is located in the 143.75-144.05 zone, followed by 141.60-142.20, 140.60, 138.75-139.05, 137.25-137.50, 135.90, 134.35, and 131.25. Resistances are positioned at the following levels and zones: 145.30, 146.55-146.90, 147.65-147.85, 148.40, 149.20, 149.80-150.00, 150.80, 151.60, and 151.90-152.15.

Except for the release of the Tankan Large Manufacturers' Index on December 13 for Q4, there is no anticipation of other significant macroeconomic statistics regarding the state of the Japanese economy.

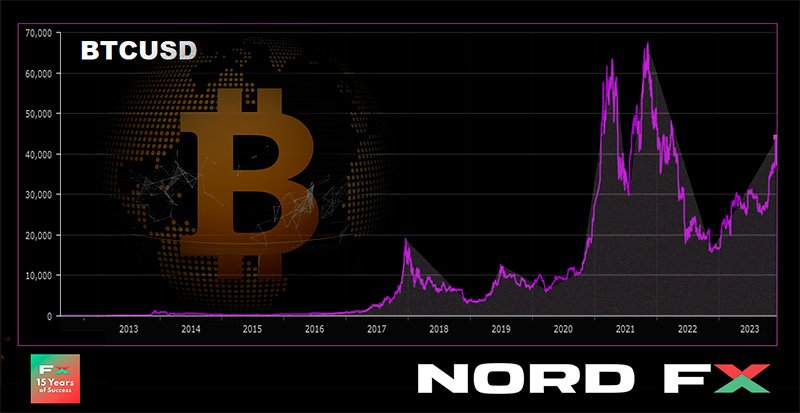

CRYPTOCURRENCIES: Rational Growth or Speculative Frenzy?

- Late in the evening on December 8, the flagship cryptocurrency reached a peak of $44,694. The last time BTC traded above $40,000 was in April 2022, before the Terra ecosystem crash triggered a massive crypto market collapse. Among the reasons for the sharp rise in BTC, growing network hash rate, investor optimism about the U.S. economic recovery, and expectations of a Federal Reserve policy easing are mentioned. However, the main reason for the current bull rally is undoubtedly the potential approval of spot Bitcoin ETFs in the U.S.

Twelve companies have submitted applications to the Securities and Exchange Commission (SEC) to create ETFs, collectively managing over $20 trillion in assets. For comparison, the entire market capitalization of bitcoin is $0.85 trillion. These companies will not only offer existing clients the opportunity to diversify their assets through cryptocurrency investments but also attract new investors, significantly boosting BTC capitalization. Franklin Templeton CEO Jenny Johnson, overseeing $1.4 trillion in assets, recently explained the increased institutional interest, stating, "The demand for bitcoin is evident, and a spot ETF is the best way to access it." Bloomberg analyst James Seyffart believes that the approval of these fund launches is 90% likely to occur from January 5 to 10.

According to Bitfinex experts, the current active supply of bitcoin has dropped to a five-year low: only 30% of the coins have moved in the past year. Consequently, approximately 70% of bitcoins, or "unprecedented" 16.3 million BTC, remained dormant over the year. At the same time, 60% of the coins have been in cold wallets for two years. Simultaneously, as noted by Glassnode, the average deposit amount on cryptocurrency exchanges has approached absolute highs, reaching $29,000. Considering that the number of transactions is continuously decreasing, this indicates the dominance of large investors.

Alongside the bitcoin rally, stock prices of related companies have also surged. In particular, shares of Coinbase, MicroStrategy, miners Riot Platforms, Marathon Digital, and others have seen an increase.

Senior Macro Strategist at Bloomberg Intelligence, Mike McGlone, believes that bitcoin is currently demonstrating much greater strength than gold. He noted that on December 4, the price of gold reached a record high, after which it decreased by 5.1%, while bitcoin continued to rise, surpassing $44,000. However, the analyst warned that bitcoin's volatility could hinder it from being traded as reliably as physical gold during "risk-off" periods. According to McGlone, for bitcoin to compete with precious metals as an alternative asset, it must establish key reliability indicators. This includes a negative correlation of BTC with the stock market and achieving a high deficit during periods of monetary expansion.

McGlone's warning pales in comparison to the forecast of Peter Schiff, President of the brokerage firm Euro Pacific Capital. This well-known crypto sceptic and advocate for physical gold is confident that the speculative frenzy around BTC-ETF will soon come to an end. "This could be the swan song... The collapse of Bitcoin will be more impressive than its rally," he warns investors.

Former SEC official John Reed Stark echoes his sentiments. "Cryptocurrency prices are rising for two reasons," he explains. "First, due to regulatory gaps and possible market manipulation; second, due to the possibility of selling inflated, overvalued cryptocurrency to an even bigger fool [...] This also applies to speculation about a 90% probability of approving spot ETFs."

In the interest of fairness, it should be noted that the current surge is not solely the fault of spot BTC-ETFs. The excitement around them gradually started building up since late June when the first applications were submitted to the SEC. Bitcoin, on the other hand, began its upward movement from early January, growing more than 2.6 times during this period.

Several experts point out that the current situation remarkably mirrors previous BTC/USD cycles. Currently, the drawdown from the all-time high (ATH) is 37%, in the previous cycle for the same elapsed time, it was 39%, and in the 2013-17 cycle, it was 42%. If we measure from local bottoms instead of peaks, a similar pattern emerges. (The first rallies are an exception, as young Bitcoin grew significantly faster in the nascent market.)

According to Blockstream CEO Adam Back, the price of bitcoin will surpass the $100,000 level even before the upcoming halving in April 2024. The industry veteran noted that his forecast doesn't take into account a potential bullish impulse in the event of SEC approval of spot bitcoin ETFs. Regarding the long-term movement of digital gold quotes, the entrepreneur agreed with the opinion of BitMEX co-founder Arthur Hayes, forecasting a range of $750,000 to $1 million by 2026.

For reference: Adam Back is a British businessman, a cryptography expert, and a cypherpunk. It is known that Back corresponded with Satoshi Nakamoto, and a reference to his publication is included in the description of the bitcoin system. Previously, Adam Back did not make public price forecasts for BTC, so many members of the crypto community paid close attention to his words.

The CEO of Ledger, Pascal Gauthier, the head of Lightspark, David Marcus, and the top manager of the CoinDCX exchange, Vijay Ayyar, also anticipate the bitcoin exchange rate to reach $100,000 in 2024. They shared this information in an interview with CNBC. "It seems that 2023 was a year of preparation for the upcoming growth. Sentiments regarding 2024 and 2025 are very encouraging," said Pascal Gauthier. "Some market participants expect a bullish trend sometime after the halving, but considering the news about ETFs, we could very well start the rise before that," believes Vijay Ayyar. However, unlike Adam Back, in his opinion, "a complete rejection of ETFs could disrupt this process."

Renowned bitcoin maximalist, television host, and former trader Max Keiser shared unconfirmed rumors that the sovereign wealth fund of Qatar is preparing to enter the crypto market with massive investments and plans to allocate up to $500 billion in the leading cryptocurrency. "This will be a seismic shift in the cryptocurrency landscape, allowing bitcoin to potentially surpass the $150,000 mark in the near future and go even further," stated Keiser.

Unlike the television host, we will share not rumors but absolutely accurate facts. The first fact is that as of the review writing on the evening of December 8, BTC/USD is trading around $44,545. The second fact is that the total market capitalization of the crypto market is $1.64 trillion ($1.45 trillion a week ago). And finally, the third fact: the Crypto Fear and Greed Index has risen from 71 to 72 points and continues to be in the Greed zone.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back