EUR/USD: Will the Pair Reach 1:1 Parity?

- Throughout 2023, the U.S. economy has effectively withstood aggressive interest rate hikes. The market-anticipated recession has yet to materialize, allowing the Federal Reserve to maintain its hawkish monetary stance. This has led to a sharp increase in Treasury yields and significant strengthening of the U.S. dollar. The yield on 10-year Treasuries plummeted 46% since March 2020, doubling the previous decline witnessed in 1981 amid aggressive monetary tightening by the U.S. central bank. As for the Dollar Index (DXY), it has remained above the critical level of 100.00 throughout the year, while EUR/USD has dropped 6.5% from its July highs.

On Tuesday, March 3, the yield on 10-year U.S. Treasury bonds reached 4.88%. Many market participants believe that a 5.0% yield could be a tipping point for the U.S. economy, forcing the Federal Reserve into a dovish pivot. However, these are merely expectations that may be far from reality. On the same Tuesday, Loretta J. Mester, President of the Federal Reserve Bank of Cleveland, stated that inflation is only expected to reach the target level of 2.0% by the end of 2025. She indicated that there are no immediate plans to lower interest rates and, furthermore, she is likely to support an interest rate increase at the next Federal Open Market Committee (FOMC) meeting if the current economic situation remains stable.

The U.S. macroeconomic data released in the first half of the past week appeared somewhat lacklustre. The ADP report revealed the weakest employment growth in the private sector since January 2021, coming in at a mere 89K, against a forecast of 153K (and down from 180K the previous month). While business activity in the services sector did continue to grow for the ninth consecutive month, it decelerated in September, with the PMI index falling from 54.5 to 53.6. As for the manufacturing sector, business activity remained in contraction territory, with a PMI of 49.0. Although this was an improvement over the previous 47.6, it still fell below the 50.0 threshold, indicating economic contraction. As a result, Treasury yields declined, and stock indices (S&P 500, Dow Jones, and Nasdaq) along with EUR/USD turned upwards. Traders opted to liquidate their short positions on the pair in anticipation of the U.S. September labour market report, traditionally scheduled to be published on the first Friday of the following month, which in this case was October 6. More on this below.

If the latest U.S. statistics appeared unimpressive, the Eurozone's figures were even worse. According to official data from Eurostat published on Wednesday, October 4, retail sales in August contracted by 1.2% month-on-month, compared to a 0.1% decline in July. The market consensus had projected a decrease of only 0.3%. On an annual basis, the volume of retail sales fell by 2.1%, exceeding both July's 1.0% decline and the market forecast of 1.2%. Monthly Producer Price Inflation (PPI) in the Eurozone rose from 0.5% in July to 0.6% in August.

Assessing the inflation outlook in the Eurozone, the European Central Bank (ECB)'s Chief Economist, Philip Lane, cautiously stated that "we will not reach our 2% inflation target as quickly as we would the 4% mark." ECB Governing Council member Peter Kazimir was slightly more optimistic. "Core Eurozone inflation confirms our expectations," the official noted. "We are on a downward trajectory. [However], deflating inflation is taking a bit more time." Kazimir believes that September's 25 basis point rate hike in the Euro was the last one.

We have previously noted that there is no consensus within the ECB's leadership regarding future monetary policy. This was further confirmed by ECB Governing Council member Isabel Schnabel, who countered Peter Kazimir by stating that further rate hikes may eventually be necessary. She added that although the ECB currently does not foresee a deep downturn, "we cannot rule out a recession" going forward.

If the prospect of higher Euro borrowing costs remains uncertain, a rate reduction at this stage is definitely not on the table. This was confirmed on Thursday, October 5th, by ECB Vice-President Luis de Guindos, who stated that discussions about rate cuts are premature. Since the Federal Reserve also has no plans to turn dovish from its hawkish stance, the current interest rate differential of 5.50% for the dollar and 4.50% for the Euro gives a certain advantage to the American currency. The Reuters expert consensus forecast expects EUR/USD to further decline to $1.0400 within October, with 1 out of 20 surveyed specialists anticipating a 1:1 parity. Nonetheless, analysts predict that EUR/USD will rise by approximately 6% over the next year.

The highlight of the past week was the U.S. employment report. Bloomberg experts had anticipated that the number of new non-farm payroll jobs (NFP) created in September would be lower than in August: 70K compared to 187K the previous month. In reality, the figure came in at 336K, almost twice as high as the forecast. Meanwhile, the unemployment rate remained unchanged at 3.8%.

Following the release of this data, which attests to the health of the American job market, EUR/USD initially declined but then quickly regained its footing and even advanced. As a result, the pair closed the trading week at the 1.0585 level. As of the evening of October 6th, when this overview was written, experts are equally divided on its near-term future, just like a week ago: a third are predicting further strengthening of the dollar and a decline in EUR/USD, another third anticipate an upward correction, and the final third are neutral.

As for technical analysis, among the trend indicators on the D1 chart, 65% favour the downside (red), and 35% are bullish (green). Most oscillators (60%) continue to side with the U.S. currency and are coloured red. Just 10% favour the euro, and half of those indicate overbought conditions. The remaining 30% hold a neutral stance.

Immediate support for the pair is found in the 1.0550-1.0560 area, followed by 1.0490, 1.0450, 1.0375, 1.0255, 1.0130, and 1.0000. Resistance for the bulls is situated around 1.0600-1.0615, followed by 1.0670-1.0700, 1.0745-1.0770, 1.0800, 1.0865, and 1.0895-1.0930.

In the upcoming week, on Wednesday, October 11, inflation data for Germany (CPI) and the U.S. (PPI) will be released. On the same day, the minutes from the last FOMC meeting will be published, offering investors insights into the committee members' views on future monetary policy. Thursday, October 12th, is likely to experience increased volatility, as consumer inflation data (CPI) for the United States will be announced. Additionally, the traditional weekly report on initial jobless claims in the U.S. will be released on Thursday. The week will wrap up with the publication of the University of Michigan's Consumer Confidence Index on October 13 Traders should also be aware that Monday, October 9th, is a public holiday in the U.S., in observance of Columbus Day.

GBP/USD: Worst Currency of September

- The British pound emerged as the worst performing G10 currency in September. Fuelling speculation about its future, the Bank of England (BoE) released a report on Thursday, October 5, indicating a significant rise in wages in the country. Expectations for wage growth over the next year also increased compared to August.

Certainly, the recent moderation in inflation is a positive development. However, economists at Germany's Commerzbank suggest that the wage growth dynamics indicate that inflation may be more stubborn than the Bank of England anticipates.

Survey results, also released on October 5, suggest that many market participants believe the BoE is not taking sufficient measures to combat rising prices. On the other hand, strategists at Japan's MUFG Bank argue that the "Bank of England has already gone too far in tightening policy." They write, "We see the potential for lower rates compared to other leading developed economies." There are clearly differing opinions, but one thing both camps agree on is that the British currency will continue to remain under pressure. At least until there is compelling evidence of sustainable declines in the inflation rate.

GBP/USD began the past week at a level of 1.2202 and returned almost to the same point ahead of the release of the U.S. employment report on Friday, October 6. The robust Non-Farm Payroll (NFP) data temporarily strengthened the dollar. The week concluded with the European currency gaining the upper hand, closing the pair at 1.2237. However, the chart of the past two weeks still suggests a sideways trend. Analyst opinions on the pair's immediate future are as follows: 40% are bullish, another 40% are bearish, and the remaining 20% hold a neutral stance. Among trend indicators on the D1 chart, 65% are red, while 35% are green. As for the oscillators, 40% point to a decline in the pair, 10% point to an increase (all in the overbought zone), and the remaining 50% are neutral.

In a downward movement, the pair will find support levels and zones at 1.2195-1.2205, 1.2100-1.2115, 1.2140-1.2150, 1.2085, 1.2040, 1.1960, and 1.1800. If the pair rises, it will encounter resistance at levels of 1.2270, 1.2330, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760, and 1.2800-1.2815.

Fresh GDP data for the United Kingdom is expected to be released on Thursday, October 12. After experiencing a decline of -0.5% in July, the indicator is anticipated to show a 0.2% growth on a monthly basis for August. No other significant economic events related to the country are expected for the upcoming week.

USD/JPY: Was There Really an Intervention?

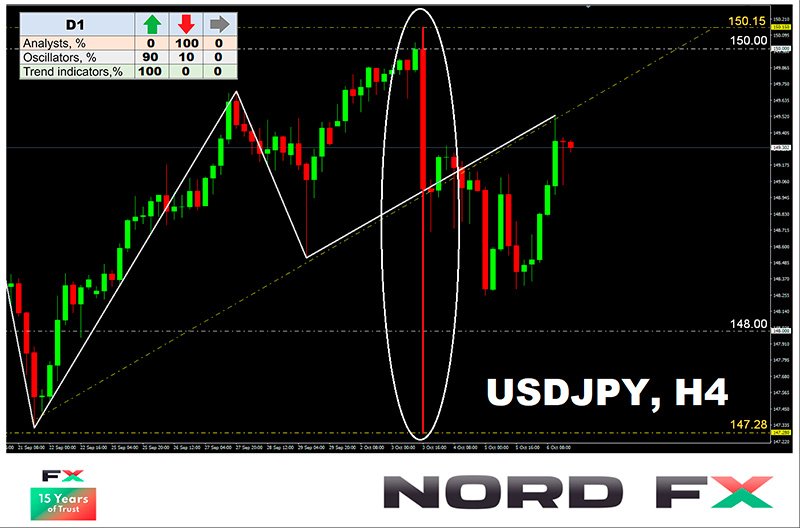

- We suggested in our previous review that the "magic" number of 150.00 would serve as a signal to Japanese financial authorities to initiate currency interventions. Indeed, after USD/JPY slightly crossed this threshold on Tuesday, October 3, reaching a high of 150.15, the long-anticipated event occurred, within a matter of minutes, the pair plummeted nearly 300 points, halting its freefall at 147.28.

The prevailing market sentiment is that the Bank of Japan (BoJ) has finally moved from verbal interventions to actual ones. Interestingly, the country's Finance Minister, Shunichi Suzuki, declined to comment on whether there was indeed a currency intervention. He merely obfuscated the issue by stating that "many factors determine whether movements in the currency market are excessive," and that "no changes have been made in how the government will address these issues." In short, interpret it as you will.

Of course, one cannot rule out the mass triggering of stop-orders upon breaching the key level of 150.00 (such "black swans" have been observed before). However, we believe that the episode was unlikely to have occurred without intervention from Japan's financial authorities.

After the sharp decline, the price has rebounded and is now approaching the ascending trend line from below. Whether the Bank of Japan's intervention (if it indeed occurred) has achieved its goal is difficult to say. Recalling similar scenarios from last autumn, the impact of such actions seemed to be only temporary, with market conditions reverting back to their previous state within a couple of months. However, could this latest move serve as a significant deterrent for USD/JPY bulls and allow the Japanese currency to regroup? The chances are there, particularly if the regulator actively intervenes to prevent the pair from rising back to the 150.00 level or higher.

The pair concluded the trading week at the 149.27 level. All 100% of the surveyed experts, invigorated by the events of October 10, voted for further yen strengthening and a downward movement for the pair. (It is worth noting here that even such unanimity offers no guarantees concerning the accuracy of the forecast.) Trend indicators on the D1 chart hold the opposite view—all 100% are still coloured in green. Among the oscillators, slightly fewer, 90%, remain in the green zone, with 10% having turned red. The nearest support level lies in the 149.15 area, followed by 148.80, 148.30-148.45, 147.95-148.05, 146.85-147.25, 145.90-146.10, 145.30, 144.45, 143.75-144.05, 142.20, 140.60-140.75, 138.95-139.05, and 137.25-137.50. Immediate resistance is at 149.70-150.15, followed by 150.40, 151.90 (the October 2022 high), and 153.15.

No significant economic data related to the state of the Japanese economy is scheduled for release in the upcoming week. Additionally, the country will be observing a public holiday on Monday, October 9, in celebration of National Sports Day.

CRYPTOCURRENCIES: Uptober's Target is $30,000

- As Q3 closed on September 30, the BTC/USD trading pair saw a 12% drop. Despite setbacks in July and August, bitcoin experienced its first profitable September since 2016, increasing from $26,012 to $26,992 within the month. TradingView data also highlighted a 6.1% rise in the market capitalization of the cryptocurrency sector, moving from approximately $1.029 trillion at the beginning of September to $1.092 trillion by month's end.

Ran Neuner, the founder of Crypto Banter and a seasoned trader, underscored the importance of bitcoin's positive performance in September. He noted that in a year prior to a halving event, such as in 2015, a profitable September has historically been followed by a 70% surge in Q4. Analysts at Bitfinex echoed this sentiment, suggesting that a green September often presages a bullish trend in October.

The Bitfinex Alpha report further substantiated an optimistic forecast for October, citing futures market indicators. The data revealed that the current price is being maintained by a balance between short-term and long-term holders, implying that experienced long-term investors are steadfast in holding their coins. Furthermore, bitcoins that have been held for 6 to 12 months are predominantly dormant, and the supply of BTC that is over three years old has remained inactive since February 2023.

Santiment, a network analytics firm, reported that larger wallets, known as whales and sharks, holding between 10 and 10,000 BTC, have been quietly stockpiling both bitcoin and Tether (USDT) for the last six weeks. Their collective holdings have now reached a 2023 high of 13.03 million BTC, pointing to a promising long-term outlook for bitcoin.

It's well known that October follows September, and many investors have high hopes for this month. According to statistics, in the last eight years, bitcoin has only ended the month of October in the red once, in 2018. In other years, the monthly gains ranged from 5.5% to 48.5%. If we consider the entire history of the leading cryptocurrency, October has been a profitable month in eight out of ten instances, with an average gain of 22%. This seasonal phenomenon has been dubbed "Uptober."

The early days of October provided hope that the tradition of "Uptober" would continue in 2023. On Monday, October 2, bitcoin reached a local peak of around $28,562. However, disappointment set in later that same day as traders began to lock in profits, causing the coin to drop to the $27,500 zone. Bloomberg strategist Mike McGlone believes that this pullback was inevitable. Pressure tends to build when the digital currency gains value aggressively. Increased volatility is accompanied by heightened seller activity, as they aim to capitalize on the asset's surge.

McGlone is sceptical that bitcoin will reach $30,000 in the near future. The main factor hindering further growth of bitcoin is the strict policies of U.S. authorities. The repressive actions of the Securities and Exchange Commission (SEC) are deterring institutional investors from entering the crypto space. Global recession risks are also dampening risk appetite. In such a scenario, stock markets will not be able to grow, emphasizes the Bloomberg strategist, adding that digital currencies will also suffer as a result.

Analysts at QCP Capital also believe that the resistance level for BTC/USD will be between $29,000 and $30,000. They warn that, despite the positive seasonality, the possibility of retesting the $25,000 level should not be ruled out.

However, not everyone agrees with this view. For example, a trader going by the handle "Bluntz" is confident that bitcoin has "officially" entered bullish territory and that all predictions of a drop to the $24,000 level are unfounded. In his opinion, the coin's rise above $27,000 confirms that bitcoin is currently in a bull market. "I think it's time to shed any bearish biases," wrote Bluntz.

Another well-known trader, analyst, and founder of the venture firm Eight, Michael Van De Poppe, is optimistic not only about October but also about Q4 2023 as a whole. The expert anticipates that growth in the final quarter could push the flagship cryptocurrency up to the $40,000 mark. However, it's worth noting that while historical data overwhelmingly favors October, the quarterly dynamics of bitcoin are not so clear-cut. For instance, the digital asset appreciated by 142.2% in 2017, but the following year it lost almost half its value over three months.

In our previous review, we reported that the Artificial Intelligence from CoinCodex had forecasted the flagship cryptocurrency to reach a value of $29,703 by Halloween (October 31). This time, another AI, the machine learning algorithm from the forecasting platform PricePredictions, has given a similar result. According to its analysis, the price of bitcoin will hover around the psychologically significant mark of $30,403 on October 31. This forecast was made using several key technical indicators, including the Moving Average Convergence Divergence (MACD), the Relative Strength Index (RSI), Bollinger Bands (BB), among others.

Concerning Ethereum, the primary competitor to bitcoin, an analyst known as Dave the Wave anticipates that Ethereum will sustain its depreciation against bitcoin at least through the end of 2023. Dave the Wave has published a trend chart for ETH/BTC, highlighting a descending triangle indicative of a price drop for the altcoin.

Drawing a comparison with trends from 2017 to 2018, Dave the Wave posits that Ethereum is poised for a significant devaluation relative to bitcoin, particularly due to a robust bitcoin rally. The potential for Ethereum to gain value appears limited to the so-called "altcoin season," which is projected to begin after bitcoin achieves its peak price.

As of the time of writing this review, on the evening of Friday, October 6, BTC/USD is trading in the area of $27,960, ETH/USD at $1,640, and ETH/BTC at 0.0588. The total market capitalization of the cryptocurrency market stands at $1.096 trillion, up from $1.075 trillion a week ago. The Crypto Fear & Greed Index for bitcoin has risen by 2 points over the week and currently sits squarely in the Neutral zone, at a score of 50.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back