EUR/USD: Why the Dollar Continues to Rise

- We titled our last week’s review "Why the Dollar Rose" and detailed the reasons for the strengthening of the American currency. It's fitting to name today's fresh review "Why the Dollar Continues to Rise," and naturally, we will answer this question.

The DXY dollar index has been on the rise for the past two weeks, reaching a mark of 103.485 on May 18. This is the highest it's been since March 2023. This coincides with increasing chances of a new interest rate hike at the upcoming Federal Open Market Committee (FOMC) meeting of the U.S. Federal Reserve on June 14.

A potential U.S. government debt default could have dampened the hawkish sentiment of the American Central Bank. However, firstly, the Federal Reserve has developed a system of measures since 2011 to mitigate the effects of a U.S. default on its obligations. Secondly, and most importantly, it's unlikely they will have to resort to such quantitative easing (QE). President Joe Biden has expressed confidence in reaching a deal with the Republicans. Additionally, the Republican House Speaker, Kevin McCarthy, has confirmed that a vote on the debt ceiling will take place next week.

Markets have responded to this with optimism and confidence that an economic and financial market crisis can be averted. This has boosted not only the dollar but also the S&P500, Dow Jones, and Nasdaq stock indices (noting that such a combination is extremely rare). As a result, the likelihood of raising the key interest rate to 5.5% has reached 33% (the chances were close to 0% at the beginning of May).

Lorie Logan, the president of the Federal Reserve Bank (FRB) of Dallas, and her colleague from St. Louis, James Bullard, are prepared to vote for monetary tightening. Raphael Bostic, the head of the FRB of Atlanta, does not rule out that after a pause in June, the rate could be raised at the July meeting. Neil Kashkari, the president of the FRB of Minneapolis, has also made hawkish statements. He agreed that a banking crisis could be the source of the economic slowdown. However, in his view, the labor market remains quite strong, inflation, although somewhat weakened, still significantly exceeds the target level of 2.0%, so it's too early to talk about easing monetary policy.

EUR/USD fell to a level of 1.0760 on Friday, May 19, after which the decline ceased. This slowdown was aided by a statement from European Central Bank President Christine Lagarde, who said that like the Fed, the ECB "will boldly make the necessary decisions to return inflation to 2%". Clearly, this will require further tightening of credit and monetary policy (QT) and a rate hike, as inflation (CPI) in the Eurozone is reluctant to decrease. Statistics published on Wednesday, March 17, showed that in annual terms it had increased over the month from 6.9% to 7.0%.

Economists from the Canadian investment bank TD Securities (TDS) believe that the deposit rate for the euro will rise from the current 3.25% to 4.00% by September and will be maintained at this level until mid-2024. Accordingly, after a rise of 75 basis points (bps), the key interest rate will reach 4.5%.

The picture of the past week would be incomplete without the final part, aptly titled "Why the Dollar Fell." This happened on the evening of Friday, May 19, thanks to the same Fed. More precisely, its chairman Jerome Powell. Earlier in the day, he stated that inflation was much higher than the target, this created significant difficulties, and therefore it needed to be brought back to 2%. This speech had no impact on market participants as it completely aligned with their expectations. However, in his second speech at the end of the trading week, Powell managed to shock the market. According to him, the recent banking crisis, which led to a tightening of credit standards, has reduced the need for interest rate hikes. "Our rate may not need to rise as much as we would like," Powell said, adding that "the markets have priced in a different rate hike scenario than what the Fed is forecasting."

Following these words, EUR/USD rallied north, closing the past week at a level of 1.0805. As for the near future, as of the evening of May 19, when this review was written, most analysts (55%) expect the dollar to continue strengthening. Northward corrections are expected by 30%, and the remaining 15% have taken a neutral position. Among the oscillators on D1, 100% are coloured red (although a quarter of them are signalling that the pair is oversold). Among the trend indicators, 75% point south, and 25% look north. The nearest support for the pair is located around 1.0740-1.0760, followed by zones and levels of 1.0680-1.0710, 1.0620, and 1.0490-1.0525. Bulls will meet resistance around 1.0820-1.0835, then 1.0865, 1.0895-1.0925, 1.0985, 1.1045, 1.1090-1.1110, 1.1230, 1.1280, and 1.1355-1.1390.

Noteworthy events for the upcoming week include the publication of Germany's business activity (PMI) and business climate (IFO) indices on May 23 and 24, respectively. Also, the minutes of the last FOMC meeting will be released, on Wednesday, May 24. We will know the GDP values of Germany and the US (preliminary) for Q1 2023, as well as data from the US labour market, on Thursday, May 25. To round off the working week, we are expecting data on US core durable goods orders and personal consumption expenditures on Friday, May 26.

GBP/USD: BoE Hints at a Dovish Turn

- The plunge on May 11 and 12 resulted in GBP/USD being unable to maintain its position above the strong 1.2500 support level. On the past week of May 18, the pair reached the next, no less significant, support level, but couldn't break through it. After several attempts to drop below 1.2391, the pair reversed and headed north, ending the week at 1.2445.

The economy of the United Kingdom currently, to put it mildly, doesn't look good. Inflation is still measured in double digits. And while general inflation slowed down a bit over the month, dropping from 10.4% to 10.1%, food inflation, on the other hand, is soaring: it has already reached 19.1% and may soon cross into the third decade.

In terms of bankruptcies, the United Kingdom ranked third in the world in March, after Switzerland and Hong Kong. Moreover, the wave of compulsory liquidations could turn into a full-blown tsunami as the Electricity Bill Assistance Program comes to an end. And if the government doesn't extend it, many more businesses will be buried under new bills. The only slightly reassuring thing is that the industry's share of the country's GDP is less than 20%. The service sector, which consumes significantly less energy, contributes about 75% of GDP.

The pound could have been supported by further tightening of the Bank of England's (BoE) monetary policy. However, judging by the recent statements of its leaders, the cycle of rate hikes is coming to an end, with the last increase most likely in June. Deputy Governor of the BoE, Dave Ramsden, speaking before the UK Parliament's Treasury Select Committee, stated that while quantitative tightening (QT) does have some effect on the economy, it is quite insignificant. Another Deputy Governor, Ben Broadbent, announced a reduction in QT volumes to disrupt market liquidity. However, he was only talking about the volumes of bond sales, but overall, the direction of movement is evident.

Commerzbank strategists rightly believe that the BoE's indecision in combating inflation is putting heavy pressure on the pound. Their colleagues from the Internationale Nederlanden Groep (ING) talk about the possibility that if the Bank of England maintained its hawkish stance, GBP/USD could advance to the 1.3300 mark by the end of the year. But will it maintain this stance?

At present, talking about the near-term prospects for the pair, 35% of experts maintain a bullish outlook, 55% prefer bears, and the remaining 10% prefer to abstain from forecasts. Among oscillators on D1, 75% recommend selling (20% are in the oversold zone), 10% are set to buy and 15% are painted in neutral gray. Trend indicators, as a week ago, have a 50% to 50% ratio of forces between red and green. Support levels and zones for the pair are 1.2390-1.2420, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1,2025, 1.1960, 1.1900-1.1920, 1.1800-1.1840. When the pair moves north, it will meet resistance at the levels of 1.2480, 1.2510, 1.2540, 1.2570, 1.2610-1.2635, 1.2675-1.2700, 1.2820 and 1.2940.

Key events for the coming week in the calendar include Tuesday, May 23, when preliminary business activity (PMI) data will arrive from various sectors of the UK economy. The next day will reveal the value of one of the main indicators of inflation levels, the Consumer Price Index (CPI) in the country, followed by two speeches by the Bank of England's head, Andrew Bailey. Finally, the volume of retail sales in the UK will be disclosed on Friday, May 26.

USD/JPY: The Yen Gets Knocked Down

- In April, the yen was the worst currency in the DXY basket. On ultra-dovish statements from the new Bank of Japan (BoJ) Governor Kazuo Ueda, USD/JPY soared to a height of 137.77 by May 2. After that, the banking crisis in the United States came to the aid of the yen, playing the role of a safe haven, and the pair turned downwards. But not for long…

Ueda once again struck at the national currency, commenting on Japanese inflation data. He stated that "the current inflation increase is due to external factors and rising costs, not a strengthening of demand", that "inflation in Japan is likely to slow to below 2% in the middle of the current fiscal year" and that "tightening monetary policy would harm the economy". The yen was also undermined by the GDP data for Japan published on May 17. If the country's economy fell in the third and fourth quarters of 2022, then in the first quarter of 2023, it showed an increase of 1.6% YoY.

So, if inflation falls even below 2.0% by the middle of the year, and GDP grows, why should the central bank change anything in its monetary policy and raise the interest rate? Let it stay at the previous negative level of -0.1%. That's exactly what the market participants thought, sending the yen into the abyss, and USD/JPY into flight. As a result, it updated a six-month high, reaching the height of 138.74 on May 18. The speech by the Fed Chair on the evening of Friday, May 19, slightly weakened the dollar, and the end of the week the pair met at the level of 137.93.

Of course, this flight would not have been possible without a strengthening dollar and U.S. Treasury bonds. It is known that there is traditionally a direct correlation between ten-year treasuries and USD/JPY. If the yield on securities goes up, so does the pair. And last week, against the backdrop of the hawkish mood of the Fed, the yield rose by 8%. Another piece of not very pleasant news for the Japanese currency is that SWIFT data showed that in April, the use of the dollar in cross-border payments increased from 41.74% to 42.71%, while the share of the yen, on the contrary, fell from 4.78% to 3.51%.

Regarding the near-term prospects for USD/JPY, the votes of analysts are distributed as follows. At the moment, 35% of analysts vote for the strengthening of the Japanese currency. 45% of experts expect a continuation of the flight to the Moon, 20% remain neutral. Among the indicators on D1, the absolute advantage is on the side of the dollar: 100% of trend indicators and oscillators point north (although among the latter 20% signal the pair is overbought). The nearest support level is in the 137.30-137.50 zone, followed by levels and zones at 136.70, 135.95-136.30, 134.85-135.15, 134.40, 133.60, 132.80-133.00, 132.00, 131.25, 130.50-130.60, 129.65, 128.00-128.15 and 127.20. The nearest resistance is 138.30-138.75, then the bulls will need to overcome barriers at levels 139.05, 139.60, 140.60, 142.25, 143.50 and 144.90-145.10.

There is no significant economic information related to the Japanese economy expected to be released in the upcoming week.

CRYPTOCURRENCIES: Bitcoin Has No Intention of Retreating

- Bitcoin has been under pressure from sellers for the ninth consecutive week. However, despite the difficulty, it manages to hold on, relying on strong support in the $26,500 zone, preventing it from falling to $25,000 and lower. The bearish attack attempt on Friday, May 12, was unsuccessful: after dropping to $25,800, BTC/USD reversed course and reached a local high of $27,656 on May 15. According to some experts, investors seem willing to buy. However, there are no triggers for a bullish impulse. Market participants are focused on the prospects of a US debt default on June 1, which is causing them to refrain from any significant activity. At the same time, there is an atypical situation where both the Dollar Index (DXY) and stock indices are rising simultaneously. This preservation of investor risk appetite undoubtedly provided support to the cryptocurrency market.

According to a survey conducted by Bloomberg, in the event of a default, 7.8% of professional investors and 11.3% of retail investors will choose the first cryptocurrency as a safe haven, while 7.8% and 10.2% will rely on the US dollar, respectively.

Gold remains in the first place on the list of safe-haven assets. Even though the price of the precious metal is currently near its historical high ($2,000 per ounce), it was chosen by about half of the surveyed investors from both categories. The Bloomberg report highlights the existing deficit of alternative assets to hedge against gold.

US Treasury bills became the second most popular asset (purchased by 14-15% of respondents). Bloomberg journalists see some irony in this, as these debt instruments may potentially default. Bitcoin comes in third place, slightly behind the dollar, followed by the Japanese yen and the Swiss franc.

The debates in the US Congress regarding the debt ceiling were relatively lacklustre last week. Influencers' statements on the ceiling (and the "bottom") for bitcoin were equally sluggish and uncertain. For example, venture billionaire Chamath Palihapitiya stated that, on one hand, the devaluation of the dollar certainly stimulates the US economy, and the dominant position of the dollar in the global economy remains undisputed. However, on the other hand, he believes that in the long term, the US government is likely to face currency devaluation, and therefore, it is advisable to invest in risky assets such as stocks and cryptocurrencies.

Paul Tudor Jones, the head of hedge fund Tudor Investment Corporation, who has always been a proponent of investing in bitcoin, has now stated that the leading cryptocurrency has become less attractive in the current regulatory and economic situation. He noted that bitcoin is currently facing real problems because the entire regulatory apparatus in the United States is against cryptocurrencies. Furthermore, the billionaire expects a decrease in inflation in the US, which makes hedging assets less appealing. Bitcoin is often perceived as an asset for protection against inflation.

Paul Tudor Jones himself continues to hold a small amount of bitcoin and has no intention of selling the cryptocurrency even in the distant future. However, it appears that he has abandoned his previous plans to invest up to 5% of his wealth in BTC. Perhaps he has decided to wait out these uncertain times.

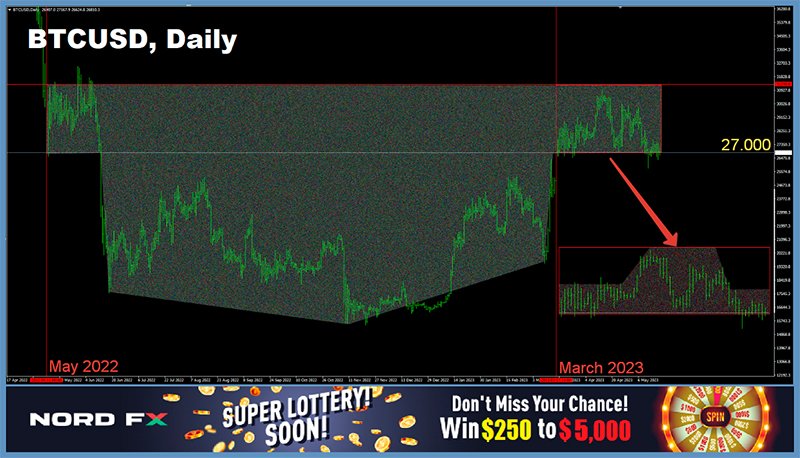

Mark Yusko, the founder and CEO of cryptocurrency hedge fund Morgan Creek Digital, has reiterated his prediction of an inevitable bull rally in the digital asset market. He believes that the "crypto summer" is likely to begin in mid-June. According to him, bitcoin could already make a significant breakthrough as a technical reversal pattern is forming on the chart. "If you look at the chart [starting from May 2022], you'll see that it's a beautiful inverted head and shoulders pattern at the $27,000 level," Yusko writes. "It's a really interesting technical pattern. And you know, I think we need some good news to give it a boost." (Regarding the need for good news, one can only agree with Mark Yusko. However, if you look at the chart starting from March 17-18, 2023, the head and shoulders pattern would point in the opposite direction).

Glassnode, too, anticipates the arrival of the first summer month. "We are confident in our medium-term target of $35,000 as external pressures ease. The Federal Reserve will pause its interest rate hike in June [...] - optimal for upward movement [of bitcoin] throughout the summer. The dollar index has crossed below a significant moving average - explosive movements are ahead," analysts from the agency explain.

Even though summer is approaching, it has not yet arrived. As of the evening of Friday, May 19, BTC/USD is currently trading at $26,850. The total market capitalization of the crypto market stands at $1.126 trillion ($1.108 trillion a week ago). The Crypto Fear & Greed Index has remained relatively unchanged over the past seven days and is in the Neutral zone at 48 points (49 points a week ago).

And to conclude the review, in order to liven up the tranquil state of the crypto market, let's discuss a sensation. Debates have ignited online regarding the first purchase made with BTC. It turns out that the legendary pizza may not have been the actual first purchase. It has been discovered that in 2010, a user named Sabunir attempted to sell a JPEG image for 500 bitcoins, which was worth about $1 at the time. As evidence, a screenshot indicating the date of January 24, 2010, has been presented, which is four months prior to Laszlo Hanyecz's famous pizza purchase of 10,000 BTC. It is also claimed that a user named Satoshi Nakamoto even attempted to participate in the buying/selling process.

However, doubts remained as to whether it was merely an attempted sale or if the transaction actually took place. To dispel the doubt, Matt Lohstroh, co-founder of Gige Energy, conducted his own investigation. According to the obtained on-chain data, on January 24, 2010, 500 BTC (equivalent to approximately $13.3 million at the current exchange rate) were indeed received in Sabunir's wallet. This means that the transaction did take place, and therefore, this image is indeed the world's first item purchased with BTC.

So now, instead of celebrating the annual Pizza Day on May 22, will crypto enthusiasts have to mark January 24 as the Day of the JPEG Image? But what about the "Bitcoin Pizza" pizzeria owned by Morgan Creek co-founder Anthony Pompliano? It seems that "JPEG Pizza" doesn't sound quite as appetizing.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back