EUR/USD: Awaiting a Turbulent Week

● Recall that Monday, 27 May was a holiday in the US. However, on Tuesday, dollar bulls took control, and the DXY Index started to rise, bolstered by a significant increase in the US Consumer Confidence Index (from 97.5 to 102.0 against a forecast of 96.0). Consequently, EUR/USD moved southward.

Pressure on the euro was also due to expectations that the European Central Bank (ECB) is likely to cut the key interest rate by 25 basis points (bps) from 4.50% to 4.25% at its meeting on 06 June. This intention was confirmed by the head of the Bank of Finland, Olli Rehn, who stated on Monday that he considered it timely to transition to dovish rhetoric in June. Similar opinions were expressed by his colleague François Villeroy de Galhau, head of the Bank of France, and on Tuesday, 28 May, by Robert Holzmann, head of the Bank of Austria.

● Unlike the dovish stance of European officials, representatives of the Federal Reserve (Fed) take a more stringent position and want to ensure that US inflation is steadily moving towards the 2.0% target.

Recall that the report released on 15 May by the US Bureau of Labour Statistics (BLS) showed that the Consumer Price Index (CPI) decreased from 0.4% to 0.3% month-on-month (m/m) against a forecast of 0.4%. Year-on-year, inflation also fell from 3.5% to 3.4%. Retail sales demonstrated an even stronger decline, dropping from 0.6% to 0.0% m/m (forecast was 0.4%). These data indicated that although inflation is resisting in some areas, it is generally declining. If previously market participants expected the first rate cut at the end of 2024 or even early 2025, after the publication of this data, talks about a possible Fed rate cut already this autumn resumed. Before the release of the preliminary US GDP data, the probability of a rate cut in September was 41%.

● The report published on Thursday, 30 May by the Bureau of Economic Analysis showed that, according to preliminary data, US economic growth in Q1 slowed significantly to an annualized rate of 1.3%, below the forecast of 1.6% and Q4 2023's figure of 3.4%.

Experts attribute the weak GDP growth at the beginning of this year mainly to the dynamics of consumer spending. In Q1, consumer spending increased by 2.0%, not the previously expected 2.5%. The US Department of Commerce's revised data also changed the assessment of the Core Personal Consumption Expenditures (PCE) index, which excludes energy and food prices. At the end of Q1, the figure was 3.6%, not 3.7%. Analysts believe that this decline in all indicators was caused by a combination of factors: the depletion of funds accumulated by the population during the COVID-19 pandemic, the Fed's cycle of monetary tightening, and restrained income growth.

● Against this backdrop, the dollar weakened slightly, and EUR/USD moved north. It received another bullish impulse after Eurostat presented on Friday, 31 May, a preliminary estimate of inflation in the Eurozone, which accelerated for the first time this year. Thus, the annual growth rate of consumer prices (CPI) in May was 2.6% compared to 2.4% in April, the lowest since November last year. The consensus forecast expected inflation to accelerate only to 2.5%. Core inflation (CPI Core), which excludes energy and food prices, also increased from 2.7% in April to 2.9% in May (forecast was 2.8%). This was a wake-up call for investors who had hoped that the ECB would not only cut rates once this year but continue to do so.

● Towards the end of the working week, market attention focused on US consumer market data. According to the Bureau of Economic Analysis, inflation in the country, measured by the Personal Consumption Expenditures (PCE) Price Index, remained stable in April at 2.7% y/y. The Core PCE, which excludes volatile food and energy prices, rose by 2.8% y/y, matching the forecast. Other report details showed that personal incomes rose by 0.3% m/m in April, while personal spending increased by 0.2%.

● After these data, the DXY Dollar Index was under slight pressure, and EUR/USD received a third bullish impulse. However, it did not last long, and ultimately, after all these fluctuations, EUR/USD returned to the Pivot Point of the last two and a half weeks, finishing at 1.0848. Regarding the analysts' forecast for the near future, as of the evening of 31 May, all of them (100%) voted for the dollar to strengthen. This forecast is understandable given the expected ECB decision on a rate cut on 06 June. But what if it doesn't happen? Or perhaps this forecast has already been priced into the market? In that case, instead of the dollar strengthening, we could see the opposite reaction.

All trend indicators on D1 are 100% green, while only 50% of oscillators are green, with 15% red and 35% neutral-grey.

The nearest support for the pair lies in the 1.0830-1.0840 zone, followed by 1.0800-1.0810, 1.0725-1.0740, 1.0665-1.0680, 1.0600-1.0620. Resistance zones are in the regions of 1.0880-1.0895, 1.0925-1.0940, 1.0980-1.1010, 1.1050, 1.1100-1.1140.

● The upcoming week seems to be very eventful and volatile. On Monday, 03 June, and Wednesday, 05 June, the US Manufacturing and Services PMI data will be released. On 04, 06, and 07 June, there will be a slew of statistics from the US labour market, including Friday's crucial data on the unemployment rate and the number of new non-farm jobs (NFP). The most turbulent day of the week, however, is likely to be Thursday, 06 June. On this day, retail sales data for the Eurozone will be released first, followed by the ECB meeting. The market will be focused not only on the ECB's rate decision but also on the subsequent press conference and comments on future monetary policy.

GBP/USD: Foggy Times, Foggy Forecasts

● We've previously written that the prospects for the British currency, as well as the national economy, look rather foggy. The Business Activity Index (PMI) showed a decline, and not just it. Much of the pessimism is related to the sharp drop in retail sales in April, which fell by 2.7% y/y compared to the previous growth rate of 0.4%. Additional uncertainty comes from the fact that snap parliamentary elections are scheduled for 04 July. Prime Minister Rishi Sunak stated that "economic instability is just the beginning." This sounds frightening, doesn't it? If this is just the beginning, what lies ahead? Surprisingly, despite this situation, the pound has been strengthening since 22 April. During this period, GBP/USD rose by 500 points and on 28 May recorded a local maximum at the round figure of 1.2800.

● Regarding the timing of the Bank of England's (BoE) interest rate cut, everything also seems as foggy as the Thames mist. JP Morgan (JPM) analysts, while adhering to their forecast for a rate cut in August, warn that "the risks have clearly shifted towards a later reduction. The question now is whether the Bank of England will be able to ease its policy at all this year." Goldman Sachs, Deutsche Bank, and HSBC strategists have also adjusted their rate cut forecasts, moving the date from June to August.

● GBP/USD ended the week at 1.2741. Economists at Singapore's United Overseas Bank (UOB) believe that the current strengthening of the British currency has ended. UOB considers that over the next 1-3 weeks, "the pound is likely to trade with a downward bias, but a more significant pullback would require breaking below 1.2670. On the other hand, if the pound breaks above 1.2770 (the 'strong resistance' level), it would indicate that it will likely trade within a range rather than pulling back lower."

The median forecast of analysts for the near term is as follows: 75% voted for the pair to move south, while the remaining 25% voted for a northward movement.

As for technical analysis, unlike the experts, all 100% of trend indicators and oscillators on D1 point north, although 15% of the latter signal overbought conditions. If the pair continues to fall, support levels and zones are at 1.2670-1.2700, 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330. If the pair rises, it will encounter resistance at levels 1.2760, 1.2800-1.2820, 1.2885-1.2900.

● No significant economic statistics are scheduled to be released in the UK next week.

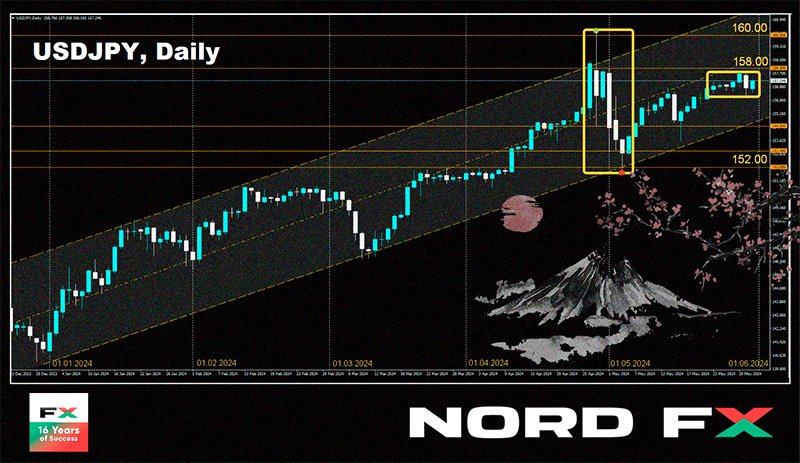

USD/JPY: A Very Calm Week

● The past week was surprisingly calm for the yen. USD/JPY moved within a super-narrow sideways channel of 156.60-157.00 for the first half of the week, but then, amid US data and Japanese macro statistics, the trading range expanded slightly to 156.36-157.70. Compared to the price swings at the end of April and early May, it's hard to believe this is the same currency pair. Interestingly, Japanese financial authorities have not officially confirmed whether they conducted intensive yen purchases on 29 April and 1 May to support its exchange rate. However, Bloomberg reports that comparing deposits at the Bank of Japan suggests that around ¥9.4 trillion ($60 billion) might have been spent on these currency interventions, a new monthly record for such financial operations.

● However, if this $60 billion helped, it was only slightly – the dollar has already recovered half of its losses. Since interest rates in the US and Europe have not yet decreased, and the yen rate remains extremely low at 0.1%, officials from the Ministry of Finance and the Bank of Japan (BoJ) are trying to buy time until this gap starts to narrow. Comments from BoJ board member Seiji Adachi, who stated on 30 May that the Japanese central bank leaders could raise the interest rate, provided some support for the yen. However, the question of when this might happen remains open, and officials are reluctant to answer. In his traditional speech on Friday, 31 May, Japan's Minister of Finance, Shunichi Suzuki, reiterated that exchange rates should reflect fundamental indicators and that he would respond appropriately to excessive movements.

● On Friday, 31 May, a block of important macroeconomic statistics on the state of the Japanese economy was released. The Consumer Price Index (CPI) in Tokyo showed that inflation rose to 2.2% y/y in May. In April, this figure was at 1.8%, matching a 26-month low. Core inflation in Tokyo also rose to 1.9% from 1.6% y/y, and the CPI excluding volatile food and energy prices increased from 1.8% to 2.2% y/y. (It should be noted that inflation in Tokyo is usually higher than the nationwide figures, which are published three weeks later. Therefore, the Tokyo CPI is a preliminary but not final indicator of inflation dynamics at the national level.)

The current rise in inflation could increase confidence in future BoJ monetary policy tightening. However, the fear of low inflation and a sharp yen appreciation deters the BoJ from raising the interest rate and narrowing the gap with other major global currencies' rates. A strong yen would harm national exporters. The decline in industrial production, which fell by -0.1% in April both month-on-month and year-on-year, does not encourage borrowing costs to rise.

● The last note of the week for USD/JPY was struck at 157.25. United Overseas Bank (UOB) analysts believe that in the next 1-3 weeks, "the dollar has the potential for growth, but given the weak upward momentum, any advancement is likely to be slow. The 157.50 level might be difficult to overcome, and resistance at 158.00 is unlikely to be reached in the near future."

Speaking of the average forecast of experts, only 20% indicate a southward direction, while the remaining 80% adopt a neutral position and look east. Technical analysis tools show no such doubts or disagreements. Thus, 100% of trend indicators and oscillators on D1 point north, with 15% already in the overbought zone. It should be noted that if the green/north color of the indicators for the euro and the British pound indicates their strengthening, in the case of the yen, it conversely indicates its weakening. Therefore, traders may find it interesting to pay attention to the EUR/JPY and GBP/JPY pairs, whose dynamics have been impressive lately.

The nearest support level is in the area of 156.25-156.60, followed by zones and levels at 155.50-155.90, 153.10-153.60, 151.85-152.35, 150.80-151.00, 149.70-150.00, 148.40, 147.30-147.60, 146.50. The nearest resistance is in the 157.40 zone, followed by 157.70-158.00, 158.60, and 160.00-160.20.

● No significant events or publications regarding the state of the Japanese economy are expected next week.

CRYPTOCURRENCIES: Bullish and Bearish Ethereum Prospects

● For the second week, market participants' attention has been focused on the main altcoin. On 23 May, the US Securities and Exchange Commission (SEC) approved 19b-4 applications from eight issuers of spot exchange-traded funds based on Ethereum. (According to JP Morgan experts, this was dictated not by a desire to support digital assets but by a political decision aimed at supporting Joe Biden ahead of the US presidential elections.) Whatever the true reason for this regulatory move, everyone is now interested in where Ethereum prices will go.

● The newborn ETH-ETFs can only start trading after the SEC approves the S-1 applications. According to Bloomberg analyst James Seyffart, this could take "weeks or months," although it is very likely to happen in mid-June. According to DeFiance Capital CEO Arthur Cheong, Ethereum's price could rise to $4,500 even before trading begins. CCData analysts believe that within 100 days of the launch of ETH-ETFs, the price could reach $5,000 per coin. This forecast is based on linear regression and the price statistics of bitcoin after the launch of spot BTC-ETFs. CCData's analysis assumes that inflows into similar Ethereum funds will be at least 50% of inflows into Bitcoin-ETFs, which means about $3.9 billion over a 100-day period.

● Popular analyst Lark Davis has forecasted future growth for bitcoin to $150,000 and Ethereum to $15,000, explaining such a sharp price increase by the emerging market dynamics. The main reason for growth, Davis also cites spot BTC-ETFs, to which ETH-ETFs will now join. This will further fuel the cryptocurrency market's enthusiasm. Currently, spot BTC-ETFs hold 1,002,343 coins (≈ $68 billion), which is about 5% of the circulating supply of the flagship asset. Davis believes this impressive figure clearly indicates growing recognition of cryptocurrency and interest from institutional investors, especially from the US.

● Strike CEO Jack Mallers predicts that during the ongoing bull rally, bitcoin could reach $250,000 and possibly rise in price to $1 million. On a podcast with Pomp Investments founder Anthony Pompliano, Mallers explained his bold forecast by stating that bitcoin is still at an early stage of development. According to him, the bond market is currently facing problems, so central banks may inject a significant amount of liquidity into the financial system to stabilize it. This liquidity influx will trigger an increase in the value of risky assets, including the leading cryptocurrency.

Jack Mallers disagrees with the notion that bitcoin is a bubble or a tool for speculation. The asset is becoming increasingly popular among financial giants on Wall Street, and its limited supply of 21 million coins makes BTC highly resistant to inflation, unlike fiat currencies and gold. "Bitcoin can be called the hardest form of money – thanks to the fixed issuance schedule and halvings every four years. The release rate of new coins gradually decreases, thereby increasing bitcoin's long-term value," argued the Strike CEO.

● Analysts from financial investment company Motley Fool also target a six-figure number. They suggested that bitcoin's rate could rise to $400,000 and possibly even reach $1 million. The reason, which has been mentioned many times, is the influx of money from institutional investors through spot ETFs. Motley Fool analysts noted that more and more pension funds and hedge funds, managing multi-billion dollar sums, are entering the bitcoin market. Thanks to cryptocurrency ETFs, they can easily include bitcoin (and soon Ethereum) in their investment portfolios.

According to analysts, around 700 investment companies have already invested in such funds. Nevertheless, the share of institutional investors in bitcoin-ETFs is currently only about 10% of the total. Motley Fool estimates that if financial institutions invest about 5% of their assets in bitcoin, the market capitalization of the first cryptocurrency could exceed $7 trillion, which explains its forecasted rate of $400,000.

● Considerably less optimism was heard in the forecast of Bloomberg senior analyst Mike McGlone. According to him, bitcoin's volatility leaves it trailing gold and the US dollar in investment appeal. Furthermore, he believes that stocks will soon crash amid the expected recession, but BTC will suffer even more than the stock market. McGlone emphasized that the Tether (USDT) stablecoin, pegged to the US dollar, typically trades twice as much per day as bitcoin. "I can access the US dollar anywhere in the world from my phone using Tether. Tether is the number one trading token. It's the number one cryptocurrency for trading. It's the dollar. The whole world has moved to the dollar. Why? Because it's the least bad of all fiat currencies," the Bloomberg expert stated.

● While Mike McGlone merely downgraded bitcoin's attractiveness, Cardano founder Charles Hoskinson simply buried it. He equated bitcoin to a religion and stated that the industry has outgrown its dependence on it. According to Hoskinson, "the industry no longer needs bitcoin to survive." He pointed out critical threats to the leading cryptocurrency, including insufficient adaptability and dependence on the Proof-of-Work algorithm.

Franklin Templeton analysts, on the contrary, consider L2 protocols, along with Ordinals, Runes, and DeFi primitives, as one of the main drivers of bitcoin's innovation revival. Strike CEO Jack Mallers defended the first cryptocurrency. According to him, the Lightning Network, created for instant and cheap transactions, a second-layer solution based on the BTC blockchain, can further increase the demand for the first cryptocurrency. Mallers believes that thanks to this, bitcoin can be used for everyday purchases, such as paying for a cup of coffee. Former BitMEX CEO Arthur Hayes called the native token of the Cardano blockchain (ADA) "dog shit" due to its low use in protocols.

● As of the time of writing this review on the evening of Friday, 31 May, ADA is trading at 0.45 USD per coin, while bitcoin and Ethereum are faring significantly better: BTC/USD is trading at $67,600, and ETH/USD at $3,790. The total cryptocurrency market capitalization is $2.53 trillion ($2.55 trillion a week ago). The Bitcoin Fear & Greed Index remained almost unchanged over 7 days, staying in the Greed zone at 73 points (74 a week ago).

● It should be noted that ETH/USD failed to break through the $4,000 resistance this past week. The local maximum was recorded on Monday, 27 May, at $3,974. The lack of an immediate pump is explained by the fact that everyone who wanted to buy Ethereum in anticipation of the SEC's historic decision already did so. Meanwhile, according to some analysts, there is a high probability that immediately after the launch of the long-awaited spot exchange funds, Ethereum will enter a deep drawdown, similar to what happened in January with bitcoin. Then, over 12 days, it fell by 21%.

One of the key reasons for BTC's drawdown at that time was the unlocking of GBTC fund assets from Grayscale, which was converted into a spot fund from a trust. It began losing investments daily at a rate of $500 million. It is possible that something similar could happen with Ethereum, where Grayscale's ETHE fund holds $11 billion worth of ETH. As soon as this fund is converted into a spot fund and its assets are unlocked, short-term investors might start taking profits, potentially causing ETH/USD to fall to the strong support zone of $2,900-3,200.

● Pessimists among bearish factors also cite the uncertain legal status of the altcoin, as the SEC has not yet clearly defined whether ETH is a commodity or a security. Additionally, the regulator has many complaints about the staking program.

Staking is a way to earn cryptocurrency by "locking" a certain amount of coins in a wallet on the Proof of Stake (PoS) algorithm to support the network. In return, the user receives rewards in the form of additional coins. According to Wall Street legend Peter Brandt, "the biggest disasters in the cryptocurrency sphere that are yet to happen will be related to staking." The expert noted that such assets as Ethereum are often rented out to earn such income, often in the form of interest, which strongly reminds him of collapsed financial pyramids. As staking becomes more widespread, Brandt warned, it could attract increased attention from central banks, treasuries, and other authorities. This could lead to tighter regulation, significantly altering the crypto space and potentially resulting in the cessation of staking and bankruptcies for those involved.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back