The Ishimoku Kinko Hyo, or simply Ishimoku, ranks among the most universal and potent tools in a modern trader's arsenal. Its ability to adapt to various market conditions and its flexibility in integrating with other technical tools make it an integral part of technical analysis. Ishimoku assists traders not only in identifying and leveraging trends but also in managing risks through clear entry and exit signals. Its uniqueness lies in the ability to aggregate multiple technical data into a simple and comprehensible form. These qualities significantly enhance the likelihood of successful trades on Forex and other financial markets when including the Ishimoku indicator in a trading toolkit.

The Creation History

The creator of the Ishimoku Indicator, one of the most renowned technical indicators in the trading world, was Goichi Hosoda, better known in the financial world as Sanjin Ishimoku. Despite his significant influence on technical analysis, information about his life is rather sparse and limited. It is known that Hosoda was born in Japan in the early 20th century. He began his career as a journalist and soon started studying the stock market. In the 1930s, Goichi Hosoda began developing a system that would better analyse the dynamically changing financial markets. His goal was to create an indicator that not only determined the direction of the trend but also provided signals for entry and exit as well as indicating support and resistance levels. His work on this indicator spanned over 30 years.

It was only in 1968, after decades of testing and refinements, that Goichi Hosoda published his theory titled "Ishimoku Kinko Hyo," which translates as "Instant View of the Balance Chart." The system quickly gained popularity among Japanese traders and then spread around the world. Hosoda passed away in 1982, leaving behind a legacy in the form of one of the most effective technical analysis tools still in use by millions of traders across the globe.

Principles of Operation and Application Strategies

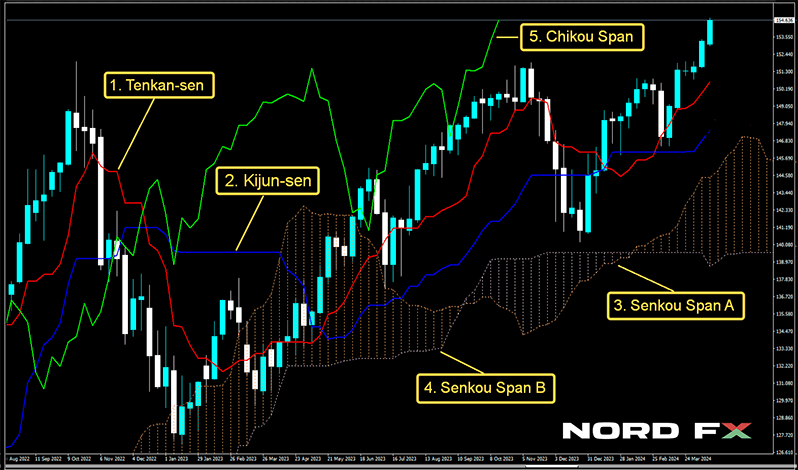

Ishimoku is easily recognizable due to its unique chart visualization, which includes five main lines that help determine support and resistance, trend direction, and its strength. The components of the indicator are: 1. Tenkan-sen (conversion line) – the average of the high and low over the last 9 periods; 2. Kijun-sen (standard line) – the average of the high and low over the last 26 periods; 3. Senkou Span A (leading span A) – the average between Tenkan-sen and Kijun-sen projected 26 periods ahead; 4. Senkou Span B (leading span B) – the average of the high and low over the last 52 periods projected 26 periods ahead; 5. Chikou Span (lagging line) – the closing price projected 26 periods back.

In operation, the indicator analyzes market equilibrium and provides a comprehensive view of price dynamics. The primary signal traders look for using this indicator is the crossing of the Tenkan-sen and Kijun-sen lines. Additionally, the "cloud" (Kumo) serves as an important zone for determining support and resistance. If the price is above the cloud, it indicates an upward trend; if below, a downward trend.

Among the most popular strategies using this indicator are: 1. Trading the cross of the lines (enter long when the Tenkan-sen crosses the Kijun-sen from below; enter short when the Tenkan-sen crosses the Kijun-sen from above). 2. Trading by the cloud (buy when the price is above the cloud and the Senkou Span A and Senkou Span B lines cross, signalling an upward trend; sell when the price is below the cloud and the lines cross, indicating a downward trend). 3. Utilizing the lagging line (enter long when the Chikou Span crosses the price from below within an upward trend; enter short when the Chikou Span crosses the price from above within a downward trend). 4. The strategy of the cloud as dynamic support and resistance (4.1. Recovery after correction and continuation of the trend when after a temporary return of the price to the cloud, it reflects from it. 4.2. Trend change when the price breaks through the cloud and consolidates behind it).

Ishimoku can be used on any time interval, but it is particularly effective on daily (D1), four-hour (H4), and hourly (H1) charts. It is also very important to exhibit patience and discipline, and before making a trading decision, it is necessary to wait for the full formation of signals within the chosen trading strategy.

Development of Ishimoku and Derivative Indicators

Since its creation by Goichi Hosoda in the mid-20th century, the Ishimoku Indicator has undergone significant development and influenced the formation of many other technical analysis tools.

– Adaptation to modern markets. Ishimoku was originally developed for Japanese stock markets, which operated six days a week, explaining the choice of periods of 9, 26, and 52 days (according to the number of trading days in a week, month, and two months, respectively). However, as it gained popularity in Western markets, traders began to adapt these parameters to a five-day work week and to shorter time intervals such as hourly and minute charts, allowing effective use of Ishimoku in intraday trading and scalping.

– Derivative indicators. Many derivative indicators have been created based on the principles of Ishimoku, which use similar concepts of equilibrium price and time shift. For example, the Ichimoku B/B (Ichimoku Breadth & Balance) indicator was developed to assess the "width" and "balance" of the market by analyzing price distribution within the Ishimoku cloud. It helps determine the degree of volatility and potential market reversal points. Another indicator, Ichimoku MTF (Multi Time Frame), allows simultaneous analysis of multiple time periods on one chart. This enhances the visualization of long-term and short-term trends and support/resistance levels.

– Combined strategies. Ishimoku is also often used in conjunction with other popular indicators to enhance the accuracy of trading signals. For example, Ishimoku together with the Relative Strength Index (RSI) or other stochastics are used to determine the direction of the trend, support/resistance levels, and assess market overbought or oversold conditions. Combining Ishimoku and MACD can help determine moments for entering and exiting the market, where the former indicator determines the trend and main levels, and the latter confirms the strength of trend movements and potential reversals.

– Variations and improvements for specific markets. Of course, there are also modifications of Ishimoku adapted to the specifics of certain financial markets, such as the cryptocurrency or commodity markets. These modifications include changing the standard time periods and adding additional filters for signals. For example, for the cryptocurrency market, which is characterized by high volatility and operates 24/7, traders often reduce the standard periods of Ishimoku to make the indicator more sensitive to rapid price changes. On commodity markets, where trends may last longer than on Forex, periods are sometimes increased to better filter out random noises and fluctuations and focus on more significant trend movements.

– Integration with algorithmic trading. Ishimoku is also popular among developers of trading algorithms for Expert Advisors (EAs) due to its ability to clearly define trends and key levels without the need for settings adjustments, as is required with many other indicators. This makes it almost an ideal candidate for integration into automatic trading systems where predictability and objectivity are critically important.

Educational Resources and Literature

Over time, numerous educational resources have formed around Ishimoku, including books, webinars, and courses. These materials help traders understand how to use this indicator most effectively and provide examples from real trading practices across various markets. Here are just a few quotes from prominent financiers and traders:

– Alexander Elder, a Russian-American professional trader and author of popular trading books including "How to Play and Win on the Stock Exchange": "Ichimoku serves as an excellent filter for my trades. It helps me quickly assess the strength of a trend and avoid false signals."

– Carol Osborne, a renowned trader and analyst specializing in complex indicators: "The Ichimoku Cloud provides a visual representation of support and resistance unmatched by any other tool."

– Larry Williams, a legendary futures trader and author of numerous books on trading strategies and market analysis: "I use Ichimoku to determine entry and exit points; it's like it reads the market for me."

– Stanley Kroll, a trader and long-term investor specializing in risk management: "Ichimoku not only indicates the direction of the trend but also helps to understand when the trend is starting to lose its strength."

– John Bollinger, an analyst and creator of the popular "Bollinger Bands" indicator: "The Ichimoku Cloud adds depth to the analysis of Bollinger Bands, allowing for a more precise determination of market volatility."

– Mark Minervini, a U.S. trading champion and author of several books on investment strategies: "Ichimoku is ideal for developing trend-based strategies, especially when you want to minimize risks and set clear stop-loss levels."

Main Drawbacks

Despite the above praise, various sources also note drawbacks of this indicator. Traders must consider that signals from Ishimoku, like other indicators using historical data, may lag and not always accurately reflect current market conditions.

Another drawback primarily concerns those engaged in pipsing and scalping. Because the main components of the indicator are calculated based on data over long periods, rapid and sharp price changes may not be properly accounted for. As a result, in conditions of strong market volatility, Ishimoku may provide false signals, complicating the decision-making process.

As a third drawback, the complexity of interpreting signals from Ishimoku is mentioned, especially for novice traders. The indicator consists of five main lines, each with its own significance, hence signals from one line may not match those from others. This is particularly unpleasant in short-term trading when very fast decisions are required. Therefore, as mentioned above, it is advisable to use the Ishimoku Indicator in combination with other technical analysis tools. This will help filter out false signals and increase the number of profitable trades.

Go Back Go Back