EUR/USD: What's Wrong with the US Soft Landing?

● The headline of our last review stated that inflation remains stubborn, and the US GDP is slowing. Newly arrived data have only confirmed these assertions. A crucial inflation measure that the Federal Reserve follows – the Personal Consumption Expenditures Price Index (PCE) – increased from 2.5% to 2.7% in March. The ISM Manufacturing Sector PMI surpassed the critical level of 50.0 points, dropping from 50.3 to 49.2 points. It is important to remember that the 50.0 threshold separates economic growth from contraction. In such circumstances, neither raising nor lowering the interest rate is advisable, which is exactly what the FOMC (Federal Open Market Committee) of the US Federal Reserve decided. At its meeting on Wednesday, 01 May, the committee members unanimously left the rate unchanged at 5.50%, marking the highest rate in 23 years and unchanged for the sixth consecutive meeting.

● This decision matched market expectations. Thus, greater interest was on the press conference and comments from the regulator's leadership after the meeting. The head of the Fed, Jerome Powell, stated that inflation in the US is still too high and further progress in reducing it is not guaranteed as it has not shown signs of slowing in recent months. According to him, the Fed is fully committed to returning inflation to the 2.0% target. However, "I don't know how long it will take," Powell admitted.

● The outcomes of the FOMC meeting appear neutral except for one "dovish pill." The regulator announced that from June, it would reduce the amount of Treasury securities it redeems from its balance sheet from $60 billion to $25 billion per month. This tightening of the money supply is not yet a shift to quantitative easing (QE) but a definite step towards reducing the scale of quantitative tightening (QT). It must be noted that this did not make a strong impression on market participants.

● Besides fighting inflation, the Fed's other main goal is maximum employment. "If inflation remains persistent and the labour market strong, it would be appropriate to delay lowering rates," Powell stated. Following his remarks, the market anticipated the important US Bureau of Labor Statistics (BLS) report, which was to be released on Friday, 03 May. This document disappointed dollar bulls as the number of people employed in the non-agricultural sector (NFP) in the US only grew by 175K in April, significantly lower than both the March figure of 315K and market expectations of 238K. The employment report also showed an increase in unemployment from 3.8% to 3.9%. The only solace for Powell and other Fed officials was the reduction in wage inflation – the annual growth rate of hourly earnings slowed from 4.1% to 3.9%.

● European economy. Consumer Price Index (CPI) in Germany increased from 0.4% to 0.5% on a monthly basis. Retail sales also increased, from -2.7% to +0.3% year-on-year. Germany's GDP also moved into positive territory, rising in Q1 from -0.3% to 0.2%, exceeding the forecast of 0.1%. Regarding the Eurozone as a whole, the economy looks quite healthy – it is growing and inflation is falling. Preliminary data for Q1 shows GDP rising from 0.1% to 0.4% year-on-year and from 0.0% to 0.3% quarter-on-quarter. Core inflation (CPI) fell from 1.1% to 0.7% on a monthly basis and from 2.9% to 2.7% year-on-year, not far from the target of 2.0%.

● This suggests that the European Central Bank (ECB) may begin to lower interest rates earlier than the Fed. However, it is still too early to make final conclusions. If based on the derivatives market, the probability of the first rate cut for the dollar in September is about 50%. Some economists, including analysts from Morgan Stanley and Societe Generale, even suggest that the Fed might postpone the first rate cut until early 2025.

● After the release of the weak employment report in the US, the week's maximum was recorded at 1.0811. However, everything then calmed down a bit and the last point was placed by EUR/USD at 1.0762. As for the forecast for the near future, as of the evening of 03 May, 75% of experts expect the dollar to strengthen, 25% – its weakening. Among the oscillators on D1, the opposite is true: only 25% are on the side of the reds, 60% – are coloured green, 15% – in neutral gray. Among the trend indicators, there is a balance: 50% for the reds, just as much for the greens. The nearest support for the pair is located in the zone 1.0710-1.0725, then 1.0650, 1.0600-1.0620, 1.0560, 1.0495-1.0515, 1.0450, 1.0375, 1.0255, 1.0130, 1.0000. Resistance zones are located in the areas 1.0795-1.0805, 1.0865, 1.0895-1.0925, 1.0965-1.0980, 1.1015, 1.1050, 1.1100-1.1140.

● No events as important as those of the past week are anticipated. However, the calendar still highlights Tuesday, 07 May, when revised retail sales data in the Eurozone will be released, and Thursday, 09 May, when the number of unemployment benefit claims in the US is traditionally made known.

GBP/USD: Will the Pair Fall to 1.2000?

● Not the pound but the dollar defined the week for GBP/USD. This is evidenced by the fact that the pair completely ignored the forecast of the Organisation for Economic Co-operation and Development according to which the UK will face the slowest economic growth and the highest inflation among the G7 countries, excluding Germany, this and next year. It is expected that the UK's GDP in 2024 will decrease from 0.7% to 0.4% and in 2025 – from 1.2% to 1%.

Commenting on this rather sad forecast, the UK Finance Minister Jeremy Hunt stated that the country's economy continues to fight inflation with high interest rates, which put significant pressure on the pace of economic growth.

● Like other central banks, the BoE faces a tough choice – to prioritize fighting inflation or supporting the national economy. It is very difficult to sit on two chairs at once. Economists from the investment bank Morgan Stanley believe that the divergence in monetary policy between the Bank of England and the Fed could put serious pressure on GBP/USD. In their opinion, if markets decide that the Fed will refrain from lowering the rate this year and the BoE begins a softening cycle (by 75 basis points this year), the pound may once again test the 1.2000 level.

● The pair ended the week at 1.2546. The median forecast of analysts regarding its behaviour in the near future looks maximally uncertain: a third voted for the pair's movement south, a third – north, and just as many – east. Regarding technical analysis, among trend indicators on D1, 35% point south and 65% look north. Among the oscillators, only 10% recommend selling, the rest 90% – buying, although a quarter of them give signals of the pair's overbought.

The pair will encounter resistance at levels 1.2575-1.2610, 1.2695-1.2710, 1.2755-1.2775, 1.2800-1.2820, 1.2885-1.2900. In case of a fall, it will meet support levels and zones at 1.2500-1.2520, 1.2450, 1.2400-1.2420, 1.2300-1.2330, 1.2185-1.2210, 1.2110, 1.2035-1.2070, 1.1960, and 1.1840.

● If last week the dynamics of GBP/USD were mainly determined by news from the US, much will depend on what happens in the UK during the upcoming week. Thus, on Thursday, 09 May, a meeting of the Bank of England will take place, where a decision on further monetary policy, including changes in interest rates and the planned volume of asset purchases, will be made. And at the very end of the working week, on Friday, 10 May, data on the country's GDP for Q1 2024 will be released.

USD/JPY: A Truly Crazy Week

● At its meeting on 26 April, the members of the Bank of Japan (BoJ) Board unanimously decided to leave the key rate and the parameters of the QE program unchanged. There was no harsh commentary expected by many on the future prospects. Such inaction by the central bank intensified pressure on the national currency, sending USD/JPY to new heights.

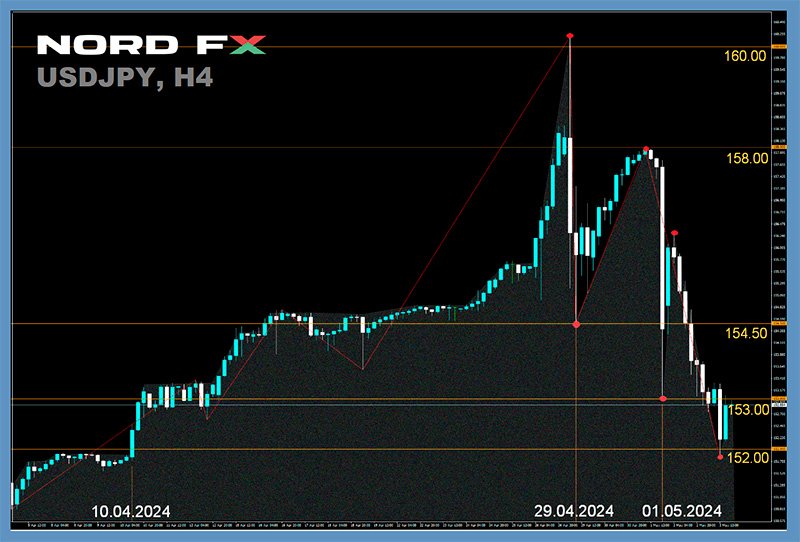

A significant part of the previous review was devoted to discussing how much the yen would need to weaken before Japanese financial authorities moved from observation and soothing statements to real active measures. USD/JPY had long surpassed levels around 152.00, where intervention occurred in October 2022 and where a reversal happened about a year later. This time, strategists from the Dutch Rabobank called 155.00 a critical level for the start of currency interventions by the Ministry of Finance and the Bank of Japan. The same mark was mentioned by 16 out of 21 economists surveyed by Reuters. Others forecasted similar actions at levels of 156.00 (2 respondents), 157.00 (1), and 158.00 (2). We suggested raising the forecast bar to 160.00, and as a reversal point, we indicated 160.30. And we were right.

● Firstly, on Monday, 29 April, when the country celebrated the birth of Hirohito (Emperor Showa), USD/JPY continued its cosmic epic and updated another 34-year high by reaching 160.22. Thus, in just two days, it rose by more than 520 points. The last time such an impressive surge was observed was 10 years ago.

However, the situation did not calm down there. On the same day, a short powerful impulse sent the pair back down by 570 points to 154.50. Then followed a rebound, and late in the evening on 01 May, when the sun was already rising over Japan the next day, another crash occurred – in just one hour, the pair dropped 460 points, stopping its fall near 153.00. This movement occurred after relatively mild decisions by the Fed, but the cause was clearly not this, as other major currencies at that moment strengthened against the dollar much less. For example, the euro by 50 points, the British pound – by 70.

Such sharp movements in favour of the yen were very similar to the currency interventions of the BoJ in 2022. Although there was no official confirmation of intervention by the Japanese authorities, according to estimates by Bloomberg, this time on the intervention on Monday, 29 April, 5.5 trillion yen was spent, and on 01 May, according to calculations by the Itochu Institute, another 5 trillion yen.

● And now the question arises: what next? The effect of the autumn interventions of 2022 lasted a couple of months – already at the beginning of January 2023, the yen began to weaken again. So it is quite possible that in a few weeks or months, we will again see USD/JPY around 160.00.

The BoJ's statement following the latest meeting stated that "the prospects for economic and price developments in Japan are extremely uncertain" and "it is expected that relaxed monetary policy will be maintained for some time." There is currently no need to raise the interest rate as core inflation is significantly and sharply decreasing, it has fallen from 2.4% to 1.6%. Especially since tightening monetary policy could harm the country's economy. The growth rate of GDP remains close to zero. Moreover, the public debt is 264% of GDP. (For comparison: the constantly discussed US public debt is half that – 129%). So the mentioned "some time" in the statement of the regulator may stretch for many months.

It is appropriate to recall BoJ board member Asahi Noguchi, who recently stated that the pace of future rate increases is likely to be much slower than global counterparts, and it is impossible to say whether there will be another increase this year. So a new strengthening of the yen is possible only in two cases – thanks to new currency interventions and thanks to the start of easing monetary policy by the Fed.

According to Japanese MUFG Bank economists, interventions will only help buy time, not initiate a long-term reversal. Bloomberg believes that the intervention itself will be effective only if it is coordinated, particularly with the USA. According to forecasts by analysts of this agency, this year USD/JPY may rise to approximately 165.00, although overcoming the mark at 160.00 may take some time.

● After all these crazy ups and downs, the past week ended at a level of 152.96. The experts' forecast regarding its nearest future, as in the case with GBP/USD, gives no clear directions: a third are for its rise, a third – for its fall, and a third have taken a neutral position. Technical analysis instruments are also in complete disarray. Among the trend indicators on D1, the distribution of forces is 50% to 50%. Among the oscillators, 50% point south (a third are in the oversold zone), 25% look north, and 25% – east. Traders should keep in mind that due to such volatility; the magnitude of slippage can reach many dozens of points. The nearest support level is located in the area of 150.00-150.80, then follow 146.50-146.90, 143.30-143.75, and 140.25-141.00. Resistance levels are 154.80-155.00, 156.25, 157.80-158.30, 159.40, and 160.00-160.25.

● No significant events regarding the state of the Japanese economy are expected next week. Moreover, traders should keep in mind that Monday, 06 May is another holiday in Japan – the country celebrates Children's Day.

CRYPTOCURRENCIES: BTC-2025 Target – $150,000-200,000

● In the last review, we wondered where bitcoin would fall. Now we know the answer: on 01 May, it fell to the mark of $56,566. The last time the main cryptocurrency was valued this low was at the end of February 2024.

Bearish sentiments apparently arose because the trading volumes of new ETFs in Hong Kong turned out to be significantly lower than expected. Optimism in this regard has dried up. Against this backdrop, there began a withdrawal of funds from exchange-traded BTC-ETFs in the USA. Analysts from Fidelity Digital Assets, a leading issuer of one of these funds, noted a growing interest in selling and locking in profits from the side of long-term hodlers. For this reason, Fidelity revised its medium-term forecast for bitcoin from positive to neutral. According to CoinGlass monitoring, liquidations of long positions reached $230 million per day. Another negative factor for the market is called the geopolitical escalation in the Middle East, as a result of which investors began to flee from any high-risk assets. Instead, they began to invest capital in traditional financial instruments. In light of these events, the main beneficiaries in March-April were the dollar and US Treasury bonds, as well as precious metals.

Analysts from Glassnode hope that bullish sentiments will still prevail since the market prefers to "buy on the fall." However, they admit that the loss of support in the area of $60,000 may lead to further collapse of the BTC rate. Co-founder of CMCC Crest Willy Woo called support from short-term holders at the mark of $58,900 critical. After its breach, in Woo's opinion, the market risks transitioning to a bearish phase.

● So, last week, both these lines of defense of the bulls were broken. What's next? In Glassnode, as a bottom, they call the level of $52,000. The founder of venture company Pomp Investments Anthony Pompliano believes that the price will not fall below $50,000. Another expert – Alan Santana does not exclude a failure to $30,000. All these forecasts indicate that in the coming months, investors may not see new historical maximums of BTC.

For example, legendary trader, analyst, and head of Factor LLC Peter Brandt with a probability of 25% admitted that bitcoin has already formed another maximum (ATH) within the current cycle. This happened on 14 March at the height of $73,745. The expert referred to the concept of "exponential decay." The latter describes the process of decreasing the amount of growth by a constant percentage over a certain period. "Bitcoin has historically traded within approximately a four-year cycle, often associated with halvings. After the initial bullish rally, there were three more, each being 80% less powerful than the previous one in terms of price growth," the specialist explains.

"In my analysis, I estimated the probability [of such a scenario] at 25%. But I trust more the report that I published in February. […] Building a cycle 'before/after halving' suggests that the current bullish trend will reach its peak in the range of $140,000–160,000 somewhere in the late summer/early fall of 2025," Peter Brandt clarified.

CEO of Quantonomy Giovanni Santostasi doubted the correctness of applying the theory of exponential decay in this particular case. "We have three data points if we exclude the period before [the first] halving and actually only two if we consider the ratios. This is not enough for any meaningful statistical analysis," Santostasi commented on the assumption expressed by Brandt. According to his own model of power dependence, the peak of the fourth cycle falls approximately in December 2025 at the level of ~$210,000.

● Note that not only Giovanni Santostasi, but also many other participants in the crypto market, are counting on the continuation of the bull rally and reaching a new ATH. For example, the aforementioned Anthony Pompliano believes that within 12-18 months, the coin is waiting for growth to $100,000 with chances to reach $150,000-200,000. Analyst at Glassnode James Check hopes that at this stage, the BTC rate will reach $250,000. And Peter Brand himself in the mentioned February report called $200,000 as a potential landmark. At the same time, economists from QCP Capital believe that it is necessary to wait at least two months before assessing the effect of the past fourth halving. "The spot price grew exponentially only 50-100 days after each of the three previous halvings. If this pattern repeats this time, bitcoin bulls still have weeks to build a larger long position," their report states.

● According to CEO of Morgan Creek Capital Mark Yusko, the appearance of exchange-traded BTC-ETFs has led to a significant change in demand. However, the full effect of this is yet to be felt. According to the businessman, the main capital flows will come from baby boomers, i.e., those born between 1946 and 1964, through pension accounts managed by investment consultants. The capital of baby boomers is estimated at $30 trillion. "I believe that within 12 months, $300 billion will flow into the crypto sphere – this is 1% of 30 trillion dollars. In fact, this is more money than has ever been converted into bitcoins in 15 years," Yusko shared his forecast, adding that the inflow could potentially increase the capitalization of the crypto market to $6 trillion.

● Another forecast was given by specialists from Spot On Chain. According to their words, the analytical model developed by them is based on an extensive data set. In particular, it takes into account halvings, interest rate cycles, the ETF factor, venture investors' activity, and sales of bitcoins by miners. Using the artificial intelligence platform Vertex AI from Google Cloud, Spot On Chain obtained forecasts for the BTC price for the years 2024-2025.

During May-July, the price of the first cryptocurrency, according to their calculations, will be in the range of $56,000-70,000. This period is characterized by increased volatility. In the second half of 2024, with a probability of 63%, BTC will rise to $100,000. "This forecast signals the prevailing bullish sentiments in the market, which will be facilitated by the expected reduction in interest rates [by the US Federal Reserve]. This may increase the demand for risky assets such as stocks and bitcoin," representatives of Spot On Chain explained.

According to their words, there is a "convincing probability" of 42% that in the first half of 2025, digital gold will overcome the $150,000 mark, as the first cryptocurrency usually updates the historical maximum within 6-12 months after each halving. If we take the whole of 2025, the chances of growth to $150,000 increase to 70%.

● Thus, as follows from the forecasts presented above, the main target range for bitcoin in 2025 is at the height of $150,000-200,000. Of course, these are just forecasts and not at all a fact that they will come true, especially if we take into account the opinion of the "funeral team" consisting of Warren Buffett, Charlie Munger, Peter Schiff, and other ardent critics of the first cryptocurrency. Meanwhile, at the time of writing this review, on the evening of Friday, 03 May, BTC/USD, taking advantage of the weakening dollar, grew to $63,000. The total capitalization of the crypto market is $2.33 trillion ($2.36 trillion a week ago). The Bitcoin Fear & Greed Index showed a serious drop – from 70 to 48 points and moved from the Greed zone to the Neutral zone.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back