EUR/USD: A Week of Mixed Data

● The macroeconomic statistics released last week were mixed in both the United States and the Eurozone. As a result, EUR/USD failed to break through either the 1.0700 support or the 1.0800 resistance, continuing to move within a narrow sideways channel.

● The US dollar received a strong bullish impulse on Tuesday, February 14, following the release of US inflation data. The Dollar Index (DXY) surged by more than 0.5% and nearly reached the 105.00 resistance level. Consequently, EUR/USD moved downward, towards the lower boundary of the specified sideways range. Meanwhile, the S&P 500 stock index fell from 5051 to 4922 points.

It can be said that the US inflation data caught the markets off guard. Some analysts even described them as shocking. It turned out that the final victory over prices is not as close as it seemed before, and that the Federal Reserve is unlikely to start lowering interest rates anytime soon.

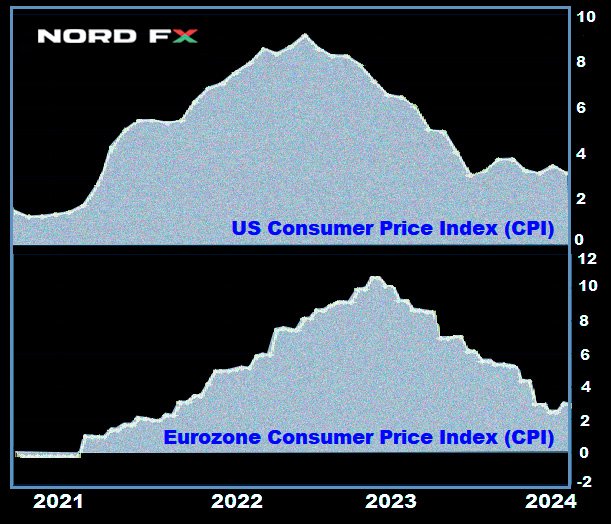

In January, the Consumer Price Index (CPI) sharply increased against the backdrop of a significant rise in the cost of rent, food, and healthcare services. On a monthly basis, the overall index accelerated from 0.2% to 0.3%. On an annual basis, the CPI was 3.1%, which is below the previous value of 3.4%, but significantly above the forecast of 2.9%. Excluding the volatile prices of food and energy, inflation in January rose from 0.3% to 0.4% month-on-month, while the annual core CPI remained at the previous level of 3.9%, although analysts had forecast a decrease to 3.8%. Particularly sharp was the increase in so-called "super-core inflation," which also excludes housing costs. In January, on a monthly basis, it reached 0.8%: the highest level since April 2022.

● Certainly, the Federal Reserve's achievements in combating inflation are significant. It is worth recalling that in the summer of 2022, the CPI reached a 40-year peak at 9.1%. However, the current inflation rate is still almost twice the target level of 2.0%. Based on this, the market concluded that the Federal Reserve is now unlikely to rush into easing monetary policy and will probably maintain high interest rates for longer than previously anticipated. At the beginning of January, according to the FedWatch Tool, the probability of a 25 basis point (bp) rate cut in May was 54.1%. After the inflation report was released, this figure dropped to 35%. An even lower probability is given by the monitoring tool developed by Investing.com. The possibility of a dovish pivot in March, according to its readings, stands at 5%, and in May – around 30% (just a few weeks ago, it was over 90%). As for the beginning of summer, the probability of a reduction in the cost of borrowing through federal funds in June is estimated at 75%.

● The inflation report was a boon for dollar bulls, but their joy was short-lived. The data on industrial production and retail sales in the US released on Thursday, February 16, were weaker than expected. In January, retail sales showed a decline of -0.8% compared to the December increase of 0.4% and the forecast of -0.1%. As a result, the dollar was under pressure, and the EUR/USD pendulum swung in the opposite direction: the pair headed towards the upper boundary of the 1.0700-1.0800 channel.

The dollar received a slight boost at the very end of the workweek. On Friday, February 16, the Producer Price Index (PPI) indicated that industrial inflation in January rose just as consumer inflation did. Against a forecast of 0.1%, the actual increase was 0.3% month-on-month, which is 0.4% higher than December's figure. On an annual basis, the PPI rose by 2.0% (forecast 1.6%, previous value 1.7%). However, this support was soon offset by a drop in the University of Michigan's US Consumer Confidence Index, which, although it increased from 79.0 to 79.6, was below the forecast of 80.0 points.

● On the other side of the Atlantic, the news was also rather contradictory, resulting in the European statistics not being able to significantly support its currency. The February Economic Sentiment Index from ZEW in Germany improved more than expected, rising to 19.9 from 15.2 in the previous month. The economic sentiment indicator for the Eurozone as a whole also showed growth, moving from 22.7 points to 25.0. However, the assessment of the current situation fell to -81.7, the lowest level since June 2020.

Preliminary GDP data for Q4 2023, released on Wednesday, February 14, showed that the Eurozone is in a state of stagnation. On a quarterly basis, the figures remained at 0%, and on an annual basis, they were at 0.1%, exactly matching forecasts. This statistic did not add optimism, and markets continued to exercise caution, fearing that the Eurozone economy might slip into recession.

● Europe faces a significantly sharper choice between supporting the economy and fighting inflation compared to the United States. Isabel Schnabel, a member of the Executive Board of the ECB and a well-known hawk, stated on Friday, February 16, that the regulator's monetary policy must remain restrictive until the ECB is confident that inflation has sustainably returned to the medium-term target level of 2.0%. Furthermore, Ms. Schnabel believes that persistently low labour productivity growth increases the risk that companies may pass their higher labour costs on to consumers, which could delay the achievement of the inflation target.

However, despite such hawkish statements, according to a ZEW survey, more than two-thirds of business representatives still hope for an easing of the ECB's monetary policy within the next six months. The probability of a rate cut for the euro in April is currently estimated by the markets at about 53%.

● After all the fluctuations of EUR/USD, the final note of the past week was struck at the level of 1.0776. At the time of writing this review, on the evening of Friday, February 16, 55% of experts voted for the strengthening of the dollar in the near future and the further fall of the pair. 30% sided with the euro, while 15% took a neutral stance. Among the oscillators on D1, 60% are coloured red, 40% in neutral-grey, and none in green. The ratio among trend indicators is different: 60% red and 40% green. The nearest support for the pair is located in the zone of 1.0725-1.0740, followed by 1.0695, 1.0620, 1.0495-1.0515, 1.0450. Bulls will encounter resistance in the areas of 1.0800-1.0820, 1.0865, 1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275.

● Among the events of the upcoming week, the minutes from the last meeting of the Federal Open Market Committee (FOMC) of the US Federal Reserve, which will be published on Wednesday, February 21, are of great interest. The following day, a powerful flow of data on business activity (PMI) in Germany, the Eurozone, and the US will be released. Moreover, on Thursday, February 22, the January figure for the Consumer Price Index (CPI) in the Eurozone and the number of initial jobless claims in the US will be known. Towards the very end of the workweek, on Friday, February 23, data on Germany's GDP, the main engine of the European economy, will arrive. Additionally, traders should keep in mind that Monday, February 19, is a holiday in the United States: the country observes Presidents' Day.

GBP/USD: What's Happening with the UK Economy?

● As is known, following the meeting that concluded on February 1, the Bank of England (BoE) announced the maintenance of the bank rate at the previous level of 5.25%. The accompanying statement mentioned that "more evidence is needed that the Consumer Price Index will fall to 2.0% and remain at that level before considering rate cuts."

● On February 15, Catharine Mann, a member of the Monetary Policy Committee (MPC) of the regulator, provided the most comprehensive overview of the state of the British economy, including aspects concerning inflation. The key points of her analysis were as follows: "The latest GDP data confirm that the second half of 2023 was weak. However, GDP data is a rearview mirror. On the other hand, the Purchasing Managers' Index (PMI) and other leading indicators look promising. The unemployment rate in the UK remains relatively low, and the labour market continues to be tight. Wage growth is slowing, but the pace remains problematic for the target Consumer Price Index (CPI) indicator. In the UK, goods prices may become deflationary at some point, but not on a long-term basis. Inflation in the UK's services sector is much more persistent than in the EU or the US." Consequently, Catharine Mann's conclusion was: "Mitigating the sources of inflation will be crucial in decision-making" and "Before making a decision on further actions, the Bank of England needs to receive at least one more inflation report."

● Referring to specific figures, the latest data from the Office for National Statistics (ONS), published on February 16, showed that retail sales in the UK in January increased by 3.4% against the expected 1.5% and a decline of -3.3% in December (month-on-month). The core figure (excluding automotive fuel retail sales) rose by 3.2% over the month against a forecast of 1.7% and -3.5% in December. On an annual basis, retail sales also showed growth of 0.7% against the expected decline of -1.4% and a December figure of -2.4%.

Labour market data also supports the pound. The unemployment rate fell to 3.8% from 4.2%, against expectations of 4.0%. The reduction in the number of active job seekers in the labour market intensifies competition among employers, which helps maintain a higher wage growth rate. For the three months to December, wage growth was 5.8%. Such strong labour market statistics, complemented by high inflation (CPI 4.0% year-on-year, core CPI 5.1% year-on-year), are likely to push back the anticipated date for easing the Bank of England's monetary policy. Many analysts do not rule out that ultimately, the BoE may be among the last mega-regulators to cut rates this year.

● GBP/USD ended the week at the level of 1.2599. According to economists at Scotiabank, the 1.2500 zone represents strong long-term support for it, and a confident move above 1.2610 will strengthen the pound and set GBP/USD on a growth path towards 1.2700. Regarding the median forecast of analysts for the coming days, 65% voted for the pair's decline, 20% for its rise, and the remaining 15% maintained neutrality. Among the oscillators on D1, 75% point south, the remaining 25% look east, with none willing to move north. The situation is different with trend indicators, where there is a slight bias in favour of the British currency – 60% indicate north, while the remaining 40% point south. If the pair moves south, it will encounter support levels and zones at 1.2570, 1.2500-1.2535, 1.2450, 1.2370, 1.2330, 1.2185, 1.2070-1.2090, 1.2035. In case of an increase, the pair will meet resistance at levels 1.2635, 1.2695-1.2725, 1.2775-1.2820, 1.2880, 1.2940, 1.3000, and 1.3140-1.3150.

● Thursday, February 22 stands out in the calendar for the upcoming week. On this day, a batch of data on business activity (PMI) in various sectors of the economy of the United Kingdom will be released. The release of other significant macroeconomic statistics in the coming days is not anticipated.

USD/JPY: The Flight Continues

● On Tuesday, February 13, USD/JPY reached another local maximum at 150.88. The Japanese currency retreated again, this time against the backdrop of inflation data in the US. The yen also continues to be under pressure due to the Bank of Japan's (BoJ) consistent dovish stance. On February 8, Deputy Governor Shinichi Uchida expressed doubts that the regulator would start to quickly raise its benchmark rate anytime soon. Last Friday, February 16, BoJ Governor Kazuo Ueda spoke in a similar vein. He stated that the issue of maintaining or changing monetary policy, including the negative interest rate, would only be considered "when there is a chance of sustainable and stable achievement of the price level target." Ueda declined to comment on short-term fluctuations in the exchange rate and the factors behind these movements.

● In general, there's nothing new. However, many analysts continue to hope that in 2024 the Bank of Japan will finally decide to tighten its monetary policy. "We believe," write economists at the Swiss financial holding UBS, "that the normalization of the Bank of Japan's policy this year will occur against the backdrop of strong negotiations on wage increases and corporate profitability. We still believe that the Japanese yen is likely at a turning point after significant depreciation from 2021 to 2023. Considering that the yield differential between 10-year U.S. and Japanese bonds will narrow over the year, we believe the current entry point for buying yen is attractive."

A similar position is held at Danske Bank, where they forecast a sustainable decrease in USD/JPY below 140.00 on a 12-month horizon. "This is primarily because we expect limited growth in yields in the US," say strategists at this bank. "Therefore, we expect the yield differential to become a tailwind for the yen throughout the year, as the G10 central banks, with the exception of the Bank of Japan, are likely to start rate-cutting cycles."

● Regarding the short-term outlook, specialists at Singapore's United Overseas Bank Limited believe that the dollar still has the potential to test 151.00 before weakening. "The risk of the US dollar rising to 152.00 will remain unchanged as long as it stays above 149.55," UOB states. This position is supported by only 25% of experts, with the majority (60%) already siding with the yen, and the remaining 15% preferring to maintain neutrality. Among the trend indicators and oscillators on D1, all 100% point north, however, 25% of the latter are in the overbought zone. The nearest support level is located in the zone of 149.65, followed by 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, 140.25-140.60. Resistance levels are located at the following levels and zones - 150.65-150.90, 151.70-152.00.

● No significant events related to the Japanese economy are scheduled for the upcoming week. Moreover, it is important to note that Friday, February 23, is a public holiday in Japan: the country observes the Emperor's Birthday.

CRYPTOCURRENCIES: Bitcoin Breaks Records

● Last week, the price of bitcoin rose above $52,790, setting a new peak since 2021. According to CoinGecko, the market capitalization of the leading cryptocurrency exceeded $1.0 trillion for the first time in two years, and the total market capitalization of the entire crypto market rose above $2.0 trillion for the first time since April 2022.

Much of this bull rally is attributed to the launch of nine leading spot bitcoin ETFs. According to The Block, a month after their launch, their assets exceeded 200,000 BTC (about $10 billion). The new bitcoin ETFs rose to second place in the ranking of US commodity exchange-traded funds by asset volume, becoming a more popular investment instrument than silver ETFs. Observers note BlackRock's statement that "interest in bitcoin among investors remains high," hence the fund is ready to buy even more BTC.

According to Documenting Bitcoin, the net interest from ETF issuers exceeds 12,000 BTC per day. Thus, Wall Street representatives are currently buying 12.5 times more BTC coins daily than the network can produce. Researchers believe this has been a key driver of the price increase for the flagship crypto asset.

● Morgan Creek Digital co-founder and partner Anthony Pompliano also highlighted the success of the newly launched spot BTC-ETFs. According to him, the fact that BlackRock and Fidelity managed to attract $3 billion each in record short times was a historic event for exchange-traded funds. "Wall Street is not just in love with bitcoin," the financier wrote. "They are in an active love affair. The daily supply of bitcoins to funds is limited to just 900 BTC, which corresponds to approximately $40-45 million. Meanwhile, the daily net inflow of funds into BTC-ETFs already equals $500 million (max. $651 million). This is a clear indicator of BTC scarcity and its bullish impact on the cryptocurrency's price and the market as a whole," Pompliano stated, noting the imbalance between the market supply of bitcoin and demand from Wall Street companies. The billionaire is optimistic about BTC's future trajectory and asserts that with continued demand from Wall Street, especially considering the upcoming halving, the top-capitalization cryptocurrency could significantly exceed its historical highs.

CryptoQuant noted that, in addition to the demand from BTC-ETFs, the number of active wallets is also significantly increasing. This too indicates a long-term upward trend. "Given the reduction in supply, increased demand, and various economic and social issues, especially ongoing inflation, bitcoin is likely to strengthen its position as a long-term alternative investment asset with an upward trend," analysts conclude.

● SkyBridge Capital founder and former White House senior official Anthony Scaramucci also emphasized inflation. Beyond the launch of spot BTC-ETFs and the halving, Scaramucci pointed to the monetary policy of the US Federal Reserve as a driver for Bitcoin's growth. "The US Consumer Price Index (CPI) data released on Tuesday, February 13, signalled that inflation may not be as under control as the Fed would like," the investor writes. "Based on data published by the US Bureau of Labor Statistics, the consumer price index for January showed inflation at 3.1%. The data also sparked speculation that a Federal Reserve interest rate cut in March and May is likely off the table." Delays in rate cuts can cause turbulent trading in the main market but will serve as a boom for the crypto world, as Bitcoin is used as a hedge against inflation. Therefore, according to Scaramucci, the time to invest profitably in digital gold has not yet passed.

Popular blogger and analyst Lark Davis shared a similar position: he believes investors have about 700 days to get rich. Discussing the importance of market cycles and the timely sale of assets, the specialist noted that if traders are attentive, they can make a lot of money in the next two years. According to the expert, 2024 will be the last chance to buy digital assets, and 2025 will be the best time to sell them. The specialist emphasized the importance of not disposing of everything at once but gradually securing profits. Lark Davis also warned that in 2026, a "Great Depression" will begin in the global economy and the cryptocurrency market. And if not sold in time, investments could be lost.

The onset of the "Great Depression" is also predicted by the famous author of "Rich Dad Poor Dad," financier, and writer Robert Kiyosaki. He believes that the S&P 500 index is on the verge of a monumental crash with a potential collapse of a full 70%. He accompanied this statement with his consistent recommendation to invest in assets such as gold, silver, and bitcoins.

● Ex-CEO of the cryptocurrency exchange BitMEX, Arthur Hayes, identified another driver for Bitcoin's growth related to the Federal Reserve's monetary policy. Last week, the US banking sector was gripped by fear as New York Community Bancorp (NYCB) reported a colossal quarterly loss of $252 million. The bank's total loan losses increased fivefold to $552 million, fuelled by concerns over commercial real estate. Following the release of this report, NYCB shares fell 40% in one day, leading to a decline in the US Regional Banks Index.

Arthur Hayes recalled the Bitcoin rally triggered by the banking crisis in March 2023, when three major American banks, Silicon Valley Bank, Signature Bank, and Silvergate Bank, went bankrupt within five days. The crisis was caused by an increase in the Federal Reserve's refinancing rate and, as a consequence, the outflow of deposit accounts. Its biggest victims also included Credit Suisse and First Republic Bank. To prevent the crisis from affecting even more banks, global industry regulators, primarily the Fed, intervened to provide liquidity. "Yeah... From rock to bankruptcy, that's the future. And then there will be even more money, printers... and BTC at $1 million," the ex-CEO of BitMEX commented on the current NYCB failure.

● Popular analyst on the X platform known as Egrag Crypto believes that by September this year, Bitcoin's market capitalization will reach $2.0 trillion. Based on this, the price of the leading cryptocurrency at that moment will exceed $100,000. "Get ready for the journey of your life," Egrag Crypto urges his followers. "Hold on tight, as you are witnessing a cryptocurrency revolution. Don't blink, or you might miss this historic moment in financial history!"

● As of the evening of February 16, when this review was written, the BTC/USD pair is trading in the $52,000 zone. The total market capitalization of the crypto market stands at $1.95 trillion ($1.78 trillion a week ago). The Crypto Fear & Greed Index remains in the Greed zone at a level of 72 points.

– It's worth noting that the Greed zone corresponds to a situation where traders are actively buying an asset that is increasing in price. However, Glassnode warns that many on-chain indicators have already entered the so-called "risk zone". The analysis is based on a group of indicators that consider a wide range of data regarding investor behaviour. Their combination covers both short-term and long-term cycles. In particular, the MVRV indicator, which tracks long-term investors, has approached the critical zone. Such a high value (2.06) has not been observed since the FTX collapse. A similar "high" and "very high" risk status is currently characteristic of six out of the remaining nine metrics. They record a relatively low level of realized profit considering the active price increase in recent weeks. According to observations by Glassnode specialists, a high risk indicator is usually observed in the early stages of a bull market. This is because, having reached a "significant level" of profitability, hodlers may start to secure profits, which, consequently, could lead to a strong correction downwards.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back