First, a review of last week’s events:

- EUR/USD. The overwhelming majority of experts (75%), supported by the oscillators indicating that this pair is overbought, expected its correction to the south. The argument was that the pair ended the week near the strong resistance zone of 1.1900 on Friday, September 18. The above scenario came true 100%, and finally breaking through the mid-term support at 1.1700, the EUR/USD pair flew downward last week, finding the local bottom at 1.1610.

There are several macro-reasons for the growth of the dollar and the fall of the euro. First, it is the deterioration of the epidemiological situation in the EU countries. Secondly, skepticism about the prospects for the recovery of the American economy. Fed Chairman Robert Powell has once again urged the government to discuss the issue of additional incentives in the framework of QE. We must not lose sight of the situation with the growth of the yield on US government bonds. All this made investors once again turn their backs on the stock market and commodities and think of the dollar as a protective asset. As a result, active buying of the American currency followed, the DXY index, reflecting the value of the USD against a basket of major currencies, went up sharply, reaching the height of 94.70, and the EUR/USD pair finished at 1.1625; - GBP/USD. First, a few words about a non-standard pair, BTC/GBP. Rather, about what will happen to bitcoin if the Bank of England decides to lower the interest rate to negative values. Recall that at the last meeting, on September 17, the Bank's management did not adjust this rate, but it became clear from the published transcript that this is not excluded and could happen in the foreseeable future.

The appearance of such a news report has not been overlooked in the crypto sphere. Billionaire and bitcoin investor Tyler Winklevoss stated immediately that “if the Bank of England decides to move to negative interest rates, they will pay extra if you borrow money from them. It is difficult to imagine a better motive for investors to start taking out such loans and investing in bitcoins for a long time."

Great prospect for Winklevoss and the core cryptocurrency. But so far this has not happened, let's return to the GBP/USD chart. On Monday-Tuesday, the pound was retreating facing the American currency onslaught, however, the pair moved to a sideways movement in the second half of the week. Despite the fact that the UK, like France, reported a record increase in the number of infected with the coronavirus, the new government employment program helped, unlike the euro, to keep the British currency from further falling, allowing it to complete the five-day period at 1.2745; - USD/JPY. As expected by 40% of analysts, the pair was unable to gain a foothold in the 104.00 zone, after which it went up 155 points. The week's results showed that investors at this stage decided to consider the dollar as the main protective asset, not gold or yen. Evidence of this is the sharp change in the correlation of the Japanese currency with the volatility of US stock indices, which determine the rise or fall of risk sentiment. The result of the last five-day period was the return of the pair within the two-month channel 105.20-106.55 and the final chord at 105.57;

- cryptocurrencies. Another attempt of bitcoin to gain a foothold above the $11,000 mark ended in another failure. As is often the case, the leap was taken over the weekend when the world's major exchanges were closed. But as soon as the traditional markets opened, the BTC/USD pair went down. Moreover, it is not entirely clear with what bitcoin correlates more, with risky stock assets or with such a defensive asset as gold. Everything was falling last week, but only the dollar rose in price. Therefore, it would probably be more correct to talk about the inverse correlation between the main cryptocurrency and the main world currency. (Although, it is clear anyway).

By the evening of Friday, September 25, gold dipped 5%, the S&P500 index lost 2.5%, the Dow Jones - 3.5%, and BTC - 3.2%. Moreover, on Wednesday, at its low, bitcoin fell to the level of $10.125, losing 7.5%.

According to the proponents of correlation with the stock market, the reason for the fall in the BTC/USD rate was a decline in share prices due to the Fed's statement that the US economy is still in a deep crisis, and because of another jump in the incidence of COVID-19. The news from China that the People's Bank of China may block the accounts of traders related to OTC trade for 5 years as part of the fight against money laundering cryptocurrencies, played its role as well.

Naturally, bitcoin is also under pressure from the ongoing sale of this cryptocurrency by miners. Block miners are still trying to get rid of savings, although not on the same scale as they were at the end of August. Moreover, according to a number of experts, miners now represent only one of two factors that put serious pressure on bitcoin. The second strong factor is the exchanges. Commissions on them are a kind of tax for the market, which is why miners rush to sell their assets as quickly as possible, trying to pay as low commission fees for transactions as possible. Such an intersection of basic factors, according to renowned analyst Willy Wu, does not allow bitcoin to get out of the narrow framework between 10 and 11 thousand dollars.

The total capitalization of the crypto market, having fallen in a seven-day period from $355 billion, returned to the level of two weeks ago in the area from $335 billion. The Crypto Fear & Greed Index is almost the same as before, at 46 (49 a week ago). But the bitcoin dominance index rose by 1.4%, and this despite the fall in the value of this coin. This fact only indicates that the sale of altcoins is going even faster. So, for example, if the BTC/USD pair lost 3.2% in seven days, ethereum (ETH/USD) fell by as much as 10%.

As for the forecast for the coming week, summarizing the views of a number of experts, as well as forecasts made on the basis of a variety of methods of technical and graphical analysis, we can say the following:

- EUR/USD. It is difficult to predict whether the correction of this pair last week will develop into a long-term trend, or it will return to the limits of channel 1.1700-1.2010. But it is clear that a further sell-off of the European currency and a rise in the US dollar as a protective asset could cause the stock and commodities markets to collapse. This will be facilitated by an increase in the yield of US government bonds as well. Some forecasts suggest it could rise from the current 1.2% to 1.5%.

On the other hand, the largest multinational corporations in the United States do not need a strong dollar at all, since this will lead to higher prices for their goods and, as a result, decrease in sales and profits.

The upcoming presidential elections are catching up even more fog, since their results could radically affect the monetary policy of the US government, as well as Washington's relations with Brussels and Beijing.

In general, the situation is more than ambiguous. Therefore, the experts' votes were distributed as follows: 30% - for the fall of the EUR/USD pair, 30% - for its growth, and 40% took a neutral position.

As for technical analysis, the dollar wins with a clear advantage. Graphical analysis, 100% of trend indicators on H4, 80% on D1, and 85% of oscillators on both timeframes have voted for its growth and further decline in the pair. The remaining 15% of the oscillators give signals that the pair is oversold. Support at levels 1.1400, 1.1285, 1.1240 and 1.1165. Resistance levels are 1.1700, 1.1765, 1.1900 and 1.2010.

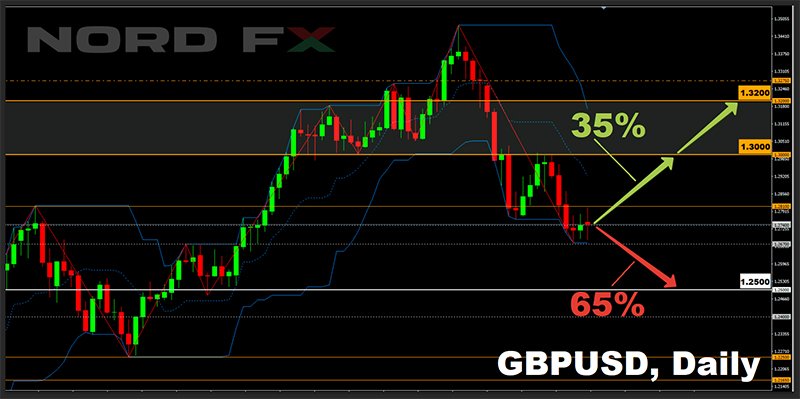

As for the macro events of the coming week, it is worth paying attention to data on the consumer market of the US, Germany, and Eurozone, which will be released on Wednesday 30 September. It will become known on the same day how much the US GDP fell in the second quarter of 2020. And of course, do not forget that traditionally on the first Friday of the month, October 02, the data on the US labor market will become known, including the number of new jobs created outside the agricultural sector of this country (NFP); - GBP/USD. Against the backdrop of the pandemic, unsettled Brexit conditions, weak economic data and the prospect of negative interest rates, the British currency can hardly boast of strong, impenetrable support. That is why 65% of experts believe that after a temporary respite, the pound will go down again. 85% of oscillators and 90% of trend indicators on D1 fully agree with this. The nearest target of the bears is the 1.2500 zone.

An alternative point of view is supported by 35% of analysts, graphical analysis and 15% of oscillators, signaling that the pair is oversold. The bulls' task is to break through the resistance at 1.3000 and return the pair to the echelon 1.3000-1.3200;

- USD/JPY. 60% of analysts, as well as the graphical analysis on D1, still hope that the yen will be able to play back the last week's losses and return the pair to the level of 104.00. At the same time, they, as before, do not exclude that it can reach first the low of 09 March 101.17, and then the psychologically important level of 100.00 in the medium term.

As for the remaining 40% of experts, supported by technical and graphical analysis on H4, they expect the pair to at least rise to the upper border of the 105.20-106.55 corridor, and possibly test the 107.00 height; - cryptocurrencies. First a few words about long-term forecasts. So, according to Reuters, the EU authorities are preparing to introduce new rules for regulating the crypto sector by 2024. And, most likely, they will be formulated in such a way as to provide carte blanche to the new "crypto-euro", and the advantages of the existing digital assets will be reduced to zero. Financial officials will try to take full control of the crypto market, which was created precisely in order to avoid their iron grip. And his supporters will now have to look for ways to get around the traps of regulators. The main problem is the withdrawal of crypto coins to fiat. It is at this stage that the owner of the capital is identified. And here, according to forecasts of a number of experts, the newly created crypto-offshore companies in the face of developing African and Asian countries will be included in the transaction chain.

And a little more about the distant future. Unlike Reuters, some analysts are painting a much brighter outlook for bitcoin. According to Bloomberg Chief Commodity Strategist Mike McGlone, the limited number of BTC coins and the growing level of adoption will lead to a gradual steady increase in its value. “I don't see what could stop bitcoin from doing what it has been doing successfully over the past 10 years, namely, grow,” McGlone said. Bitcoin's fixed supply, according to the strategist, makes it a better means of saving than gold, the total number of which remains unknown. McGlone named the growing number of active bitcoin addresses and the increasing flow of BTC to regulated exchanges as two main factors proving the growing demand for the main cryptocurrency. Another indicator pointing to the growing maturity of bitcoin as an asset class is the decrease in its volatility compared to the Nasdaq index.

The results of a study conducted by Cane Island Digital Research also play in favor of this Bloomberg forecast. So, according to estimates of its analysts, the total number of bitcoins in circulation is actually much less than the planned emission volume. Analysts of the agency concluded that since 2010, about 4% of the total amount of available assets are lost annually in the bitcoin blockchain. “So,” their report said, “the current available offer will be about 13.9 million coins, far below the expected total offer of 18.3 million.” Thus, for the first time since May 2020, irretrievable losses of this cryptocurrency exceed the rate of production of new coins. Most of this dramatic change is due to the May halving, which reduced the miner reward of 12.5 BTC to 6.25 BTC per block.

As for the current forecast, the lower bar of the trading range for the BTC/USD pair remains unchanged at $9,500, with the main support at $10,000. At the same time, 65% of experts believe that the bulls will make another attempt to break through the resistance of $11,000. However, only 20% of experts agree that the pair will be able to reach the height of $12,000 in the coming week.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back