First, a review of last week’s events:

- EUR/USD. Following the ECB meeting on September 11, the Euro tried to fly up and even reached 1.1920, but literally an hour later the market decided that all this was not so important, and the quotes of the EUR/USD pair quickly returned to their original positions. As a result, as one third of the experts expected, the pair could not break out of the 1.1700-1.2010 channel, along which it has been moving for seven weeks. Moreover, its trading range narrowed to 1.1750-1.1920, returning to the values of the last decade of August.

So, what actually happened?

On the one hand, the tone of the European regulator's statement turned out to be even more hawkish than investors had expected. The ECB has taken a very optimistic position on the prospects for the eurozone economy. During a press conference, its head, Christine Lagarde, said that macro statistics indicate a rapid recovery in domestic demand and activity in the manufacturing sector. However, she urged not to overreact to the growth of the euro over the past five months. According to her, the regulator focuses not on the exchange rate of the European currency itself but monitors its impact on inflation.

After such statements, the rate went up and even rose above the 1.1900 horizon. However, investors were quick to remember the sharp reversal of the US stock market, the dollar strengthening against this background and the day by day increasing probability of a "hard" Brexit , from which the economy of not only the UK, but also the EU could suffer seriously. As a result, a sharp reversal followed, quotes fell down, and the pair ended the week in the same place where it began, at 1.1840; - GBP/USD. The beneficiaries this week were traders who opened short positions on this pair. As expected by most analysts, the pound continued its decline, losing 480 points over the week and ending the five-day period at 1.2797.

The reason for the massive sale of the pound was the latest move of the British Prime Minister Boris Johnson, who introduced a bill on the internal market to Parliament. If approved, this document could derail the already agreed agreements on the country's withdrawal from the EU. In response to this move, Brussels issued an ultimatum to the British side demanding that the plans to revise the Agreement be abandoned by the end of September. But London is standing its ground, and there is no way out of this stalemate, which makes the scenario of a "hard" Brexit quite likely.

The United States also joined the skirmish. Speaker of the House of Representatives of Congress Nancy Pelosi said that America would not support a trade deal with Britain if it violated the EU Withdrawal Agreement.

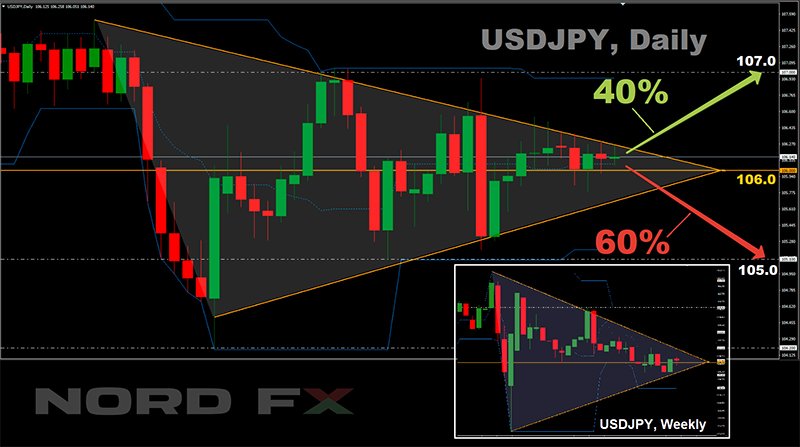

Added to all this is the slow pace of the British economy's recovery and the not-so-encouraging situation with the coronavirus pandemic. The combination of all these factors puts a lot of pressure on the pound, not booming anything good for it in the near future; - USD/JPY. Since the last ten days of February this year, the pair has been gradually consolidating around 106.00. And, as the experts expected, it was never able to leave the channel 105.10-107.00. Against the backdrop of falling stock markets, both currencies of this pair continued to act in tandem as protective assets, which ensured their synchronization and further narrowing of the trading range to 60 points within 105.80-106.40. The final chord of the five-day was set at 196.10;

- cryptocurrencies. After another unsuccessful attempt to gain a foothold above $12,000 and the subsequent collapse on September 02-04, Bitcoin rested on the psychologically important support in the $10,000 zone. The BTC/USD pair has been trading in an extremely narrow range of $10,000-10,350 over the past week. Both bears and bulls ran out of strength: the former have already fixed short-term profits, and the latter have already opened long positions with a 20% discount from the levels of the end of August. Of course, both sides made weak attempts to turn things around in their favour, increasing volatility to $9,850-10,500, however they all ended in nothing. On Friday evening, September 11, when this review was written, the main cryptocurrency was trading in the $10,300 zone. Of course, one can expect sharp price increases on weekends, especially on the night from Sunday to Monday. However, as practice shows, such trends are only short-term.

It should be noted that the movement of bitcoin in a very narrow channel did not prevent the number of transactions and hash rate from setting new highs. According to the analytical platform Glassnode, on September 8, the Bitcoin hash rate was 156 Eh/s - this is a new all-time high. The previous hashrate record was recorded on 11 May, before the third halving. It reached 152 EH/s then, but it fell soon to 90 EH/s.

The number of monthly transactions exceeded 600 thousand. In addition, there was also a marked increase in average daily transaction volume, which reached 130.110 BTC, setting an annual high. According to Chainalysis, small and medium-sized transfers, up to $10,000 in size, have grown to more than $300 million.

The Crypto Fear & Greed Index has remained largely unchanged and is now at 41 points (40 weeks ago). The total capitalization of the crypto market remains at about the same level, $334 billion.

Recall that at the minimum of this year, March 16, it amounted to only $ 134 billion. That is, over the last 6 months, the increase has been 150%. At the same time, bitcoin continues to lose ground. Its dominance index has fallen from 63.75% to 57.45% over the same period. Ethereum, on the other hand, is doing much better, showing a rise from 10.40% to 12.04%.

Note that high transaction fees make this leading altcoin virtually inaccessible to smaller retail players. But it attracts a lot of attention from the "whales". So, according to the information of the analytical platform Santiment, only three days after the collapse of the price of ethereum by 30% there were 68 new large investors holding from 1000 to 10000 ETH ($350,000 - $3,500,000) and added millions of dollars to the coin's capitalization. Thus, ethereum still remains the second largest cryptocurrency and number 1 among altcoins by market capitalization, about $40 billion.

As for the forecast for the coming week, summarizing the views of a number of experts, as well as forecasts made on the basis of a variety of methods of technical and graphical analysis, we can say the following:

- EUR/USD. Let us start with the fact that neither trend indicators nor oscillators can give any intelligible signals after seven weeks of sideways movement in the 1.1700-1.2010 channel and the finish in its center at 1.1840. The experts' votes are also equally divided. And even graphic analysis draws the fluctuations of the pair in this range until the end of September. However, judging by the chart, the bears should gain the upper hand finally, and the beginning of October will be marked by a strengthening dollar and a decline in EUR/USD quotes to 1.1600.

Due to the fall in demand for risky assets and fears of a "hard" Brexit, many analysts expect that the Euro will strengthen its position against the British pound, retreat against the Japanese yen and will fight the dollar with varying success, without stable trends.

Contrary to Christine Lagarde's statements, Reuters sources claim that the ECB is not at all indifferent to the exchange rate, although the bank does not want to start a war with the US Federal Reserve because of it. In their opinion, the rate of 1.2000 is close to equilibrium and suits both sides at the moment. At the same time, Citigroup analysts believe that if the EUR/USD quotes grow by another 5%, the ECB will nevertheless begin to take steps to weaken the euro. Moreover, according to Reuters, the southern countries of the Eurozone are already quite nervous about the strengthening of their currency.

In the meantime, leading indicators from Bloomberg indicate further growth in EUR/USD. The reason lies in the faster recovery of the Old-World economy compared to the United States. It goes fastest in Germany and Norway, followed by France, Italy, and Spain. But the United States and Great Britain are among the outsiders.

Certain adjustments to the expectations of experts may be made by the meeting of the US Fed and the subsequent press conference of its management on Wednesday 16 September. And there is a very small likelihood that the regulator will reduce the current interest rate by 0.25%. But if this suddenly happens, the balance of power and the market situation will change in the most radical way; - GBP/USD. The reasons why the pound can continue its flight south were described in the first part of our review. The British currency will be able to stop the fall, turn around and start moving upwards if any warming is outlined in the current tense relations between London and Brussels. The situation is actually very serious, as the future of the UK depends on it. And the EU economy, in the case of a "hard" Brexit, will also receive a tangible blow.

At the moment, most experts (60%) expect the pair to fall further. They are supported by 100% of trend indicators on H4 and 80% on D1, as well as 85% of oscillators on both time frames. As for 40% of the bulls' supporters, graphical analysis on D1, the remaining trend indicators and 15% of oscillators that give signals that the pair is oversold, side with them. This may indicate, if not a trend reversal, at least an upcoming correction.

It should be noted that with the transition from weekly to monthly forecasts, the number of analysts who vote for the pair's reversal to the north increases from 40% to 70% (hopes for a resolution of the conflict with the EU affect).

Support levels are 1.2650, 1.2465 and 1.2250, resistance is 1.3000, 1.3050, 1.3185, 1.3265. The target is the September 01 high,1.3480.

As for the important economic events, and they will fill almost the entire next week, Monday, September 14 should be noted, when Parliament will vote on the Brexit terms and hear the inflation report. UK labour market data will appear on Tuesday September 15, followed by the consumer market data on September 16. Increased volatility should be expected on Thursday, September 17, as the Bank of England meeting will be held on this day, at which issues on the interest rate and the volume of asset purchases under the QE program will be resolved; - USD/JPY. Also, on September 17, a meeting of the Bank of Japan will take place, which with a high degree of probability will leave the interest rate unchanged. In terms of the speed of recovery from the COVID-19 pandemic, Japan is among the leaders. So, there is no need for the regulator to make sharp movements, and, most likely, this event will pass without surprises and will not have any impact on the market.

It is impossible to predict any movement of the pair based on technical analysis. With the narrowing of the maximum weekly volatility to 60 points and the ongoing consolidation of the pair around 106.00, no recommendations can be expected from the indicators.

But the majority of experts (60%) expect the Japanese currency to strengthen and the pair to drop to the level of 105.10, and then, possibly, 100 points lower. The remaining 40% are looking at 107.00. However, everything that will happen to the USD/JPY pair in the near future, including the direction of trends and volatility, depends not so much on the yen as on the dollar and on what happens at a distance of 11.000 km from Tokyo - in New York and Washington;

- cryptocurrencies. As for the “best” forecasts last week, the first place is undoubtedly taken by the creator of the popular stock to flow ratio model (S2F) under the nickname PlanB. According to his calculations, bitcoin will not only reach $288 thousand, but will also show a further threefold growth. This will lead, the analyst says, to the fact that 1 BTC will be worth about $ 864,000 by the end of 2024. Understanding the reaction of crypto community participants to such astronomical numbers, PlanB adds that all this is possible, as bitcoin has already done something similar in previous stages.

If you rewind the time machine and travel back from 2024 to November 2020, you can see a serious blow to the stock market that the US presidential election can inflict. This is exactly what the head of investment companies 10T Holdings and Gold Bullion International Dan Tapiero thinks. “If Donald Trump can't stay on for a second term,” he explains his point, “the companies under his control will lose stock value. And this will affect the quotes of the largest indices. As for gold and bitcoin, they will be able to calmly weather the stock market crash. And if at that moment the US Federal Reserve lowers interest rates to negative values, the dollar will weaken sharply and this, according to Dan Tapiero, will become a "mega-bull" incentive for bitcoin.

And now about the forecast for the second half of September. The new indicator of BTC investor sentiment, presented by the analytical resource CryptoQuant, shows that bitcoin “is experiencing strong demand from buyers» at $10,000. This tool is called “Potential BUY/SELL Pressure”. Its principle of operation is to calculate the ratio of exchange-traded deposits of bitcoin to deposits of stablecoins, and it is based on the hypothesis that the resulting number is inversely proportional to the appetites of traders.

This parameter is currently biased towards the bullish side. Exchanges are holding more stablecoins and fewer bitcoins than at the beginning of this year,” wrote Ki Yang Joo, and summed up: “I think a bullish trend in bitcoin is still possible.”

60% of experts agree with the possibility of a moderate growth of the BTC/USD pair to the $10,700-11,200 zone. The remaining 40% see it in the range of $ 9,500-10,350 in the near future.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back