EUR/USD: ราคาอยู่ที่กลางสี่แยก

- เราตั้งข้อสงสัยในช่วงต้นบทรีวิวสัปดาห์ที่แล้วว่า การทะยานขึ้นของดอลลาร์จะถึงจุดสิ้นสุดหรือไม่ เราต้องไม่ลืมว่าสถิติเงินเฟ้อสหรัฐฯ ที่ประกาศเมื่อวันที่ 10 พฤศจิกายน ปรากฏว่าดีกว่าตัวเลขครั้งก่อนหน้าและตัวเลขคาดการณ์เป็นอย่างมาก ดัชนีเงินเฟ้อพื้นฐาน (CPI) เพิ่มขึ้น 0.3% ในเดือนตุลาคม ซึ่งต่ำกว่าทั้งการคาดการณ์ที่ 0.5% และสถิติก่อนหน้าเดือนกันยายนที่ 0.6% อัตราการเติบโตประจำปีของเงินเฟ้อพื้นฐานชะลอตัวเช่นกันที่ 6.3% (จากการคาดการณ์ที่ 6.5% และ 6.6% เมื่อเดือนที่แล้ว)

อัตราการเปลี่ยนแปลงใน CPI นี้เป็นอัตราที่ล่าช้าที่สุดในรอบ 9 เดือนที่ผ่านมา ซึ่งเป็นการยืนยันว่าการเร่งขึ้นอัตราดอกเบี้ยอย่างแข็งขันให้ผลลัพธ์ที่ต้องการในที่สุด ตลาดยังตัดสินใจโดยทันทีว่า ขณะนี้ธนาคารเฟดน่าจะชะลออัตราการคุมเข้มนโยบายทางการเงิน (QT) ส่งผลให้ดัชนีดอลลาร์ DXY ดิ่งลงมา 2.1% ซึ่งเป็นแนวโน้มการดิ่งลงที่ทำสถิติใหม่นับตั้งแต่เดือนธันวาคม 2015 ค่าเงินดอลลาร์อ่อนค่าเทียบกับยูโรเช่นกัน โดยคู่ EUR/USD ขยับขึ้นมาจาก 0.9935 เป็น 1.0363 ในเวลาสองวันตั้งแต่วันที่ 10 ถึง 11 พฤศจิกายน และตัดทะลุระดับคู๋ขนาน

ราคาคู่นี้ขยับขึ้นต่อเนื่องในช่วงต้นสัปดาห์ที่ผ่านมา โดยราคาทำระดับสูงสุดในกรอบที่ 1.0480 เมื่อวันอังคารที่ 15 พฤศจิกายน แต่ดิ่งลงมาอย่างรวดเร็วที่ 1.0279 จากนั้นก็ปิดตลาดรอบห้าวันทำการในโซน 1.3210

เหตุผลหลักของพฤติกรรมนี้คือ สถิติเศรษฐกิจมหภาคที่กำกวมจากฝั่งสหรัฐฯ และการคาดการณ์ท่าทีนโยบายสายเหยี่ยวของผู้บริหารธนาคารเฟด ตลอดจนคำแถลงที่ไม่ชัดเจนจากผู้บริหารฝั่งธนาคารกลางยุโรป โดยเราจะมาเริ่มกันที่สถิติทีละประเด็น สถิติดัชนีราคาผู้ผลิตของสหรัฐฯ (PPI) ชี้ให้เห็นถึงแรงกดดันเงินเฟ้อที่ลดลง โดยอัตราการเติบโตของเงินเฟ้อชะลอตัวจาก 8.4% เหลือ 8.0% ส่วนปริมาณการก่อสร้างบ้านหลังใหม่ของสหรัฐฯ เพิ่มขึ้นเป็น 1.425 ล้านหลังในเดือนตุลาคม ซึ่งสูงกว่าที่คาดการณ์ไว้ แต่ในขณะเดียวกัน ตัวเลขเดือนกันยายนปรับขึ้นเป็น 1.488 ล้านหลัง ดังนั้น ผลสถิติจึงถือว่าเป็นลบ ด้านสถิติการอนุญาตก่อสร้างอาคารของเดือนตุลาคมก็สูงกว่าการคาดการณ์ที่ 1.526 อยู่ที่ 1.512 ล้านหลังเช่นกัน แต่ต่ำกว่าตัวเลขเดือนที่แล้วที่ 1.564 ล้านหลัง สำหรับดัชนีกิจกรรมการผลิตของธนาคารเฟดสาขาฟิลาเดลเฟียลดลงอย่างหนักเหลือ -19.4 จุดจาก -8.7 จุดในเดือนกันยายน แต่ตัวเลขคาดการณ์เดือนตุลาคมอยู่ที่ -6.2

หลายอย่างค่อนข้างไปในหลายทิศทางในยุโรปเช่นกัน ดัชนีความเชื่อมั่นทางเศรษฐกิจโดยสถาบัน ZEW ของเยอรมนีปรากฏว่าดีกว่าตัวเลขคาดการณ์และตัวเลขครั้งก่อนหน้าอยู่มาก (-36.7/-50.0/-59.2) แต่ดัชนีราคาผู้บริโภค (CPI) ในยูโรโซนชี้ให้เห็นว่าภาวะเงินเฟ้อเพิ่มขึ้นจาก 9.9% เป็น 10.6%

ปัจจัยประการที่สองที่กำหนดพฤติกรรมของดอลลาร์คือ คำแถลงของผู้บริหารธนาคารเฟดสหรัฐฯ James Bullard ประธานธนาคารเฟดสาขาเซนต์หลุยส์เคยทำนายไว้ก่อนหน้านี้ว่าอัตราดอกเบี้ยสูงสุดน่าจะอยู่ที่ช่วง 4.75-5.00% ตอนนี้เขาได้ปรับการพยากรณ์ของตนเองขึ้นอีก 25 จุดพื้นฐานเป็น 5.00 - 5.25% ส่วน Mary Daley ประธานสาขาซานฟรานซิสโกก็ให้ความเห็นที่คล้ายกัน โดยเธอชี้ว่าเป้าหมายของอัตราดอกเบี้ยอยู่ที่ 4.75-5.25% ส่วนทาง Rafael Bostic ประธานธนาคารเฟดสาขาแอตแลนตาได้กล่าวเช่นกันว่า การคุมเข้มนโยบายทางการเงินและขึ้นอัตราดอกเบี้ยจะดำเนินต่อไป

ทั้งนี้ CME Group FedWatch Tool รายงานถึงความเป็นไปได้ที่ธนาคารเฟดจะขึ้นดอกเบี้ยอีก 50 จุดในเดือนธันวาคมที่ 85% ในขณะที่ความเป็นไปได้ที่จะขึ้นอีก 75 จุดมีเพียง 15% เท่านั้น การประเมินตลาดดังกล่าวถือว่าค่อนข้างเป็นกลางมาก เนื่องจากธนาคารกลางอเมริกันยังคงแซงหน้าประเทศอื่น ๆ ในกลุ่ม G10 ในแง่ของการคุมเข้มนโยบายทางการเงิน Christine Lagard ประธานธนาคารกลางยุโรปได้กล่าวที่งานการประชุมทางการเงินที่เมืองแฟรงก์เฟิร์ต (เยอรมนี) ในสัปดาห์นี้ว่า ECB “คาดว่าจะมีการขึ้นอัตราดอกเบี้ยต่อไปยังระดับที่จำเป็นเพื่อมั่นใจว่าภาวะเงินเฟ้อจะกลับมายังระดับเป้าหมายระยะกลางที่ 2%” แต่ในขณะเดียวกัน เธอก็ไม่ได้ให้รายละเอียดขั้นตอนที่เฉพาะเจาะจง นอกจากนี้ เธอยังเน้นย้ำด้วยว่า “มีความจำเป็นที่จะต้องปรับสมดุลให้เป็นปกติในลักษณะที่วัดผลและทำนายได้” หลังจากคำพูดดังกล่าว นักลงทุนก็เผชิญกับความรู้สึกผิดหวัง ซึ่งทำให้ EUR/USD ไม่สามารถขึ้นต่อไปได้

นักยุทธศาสตร์ที่ธนาคาร ING ธนาคารขนาดใหญ่ที่สุดของเนเธอร์แลนด์ชี้ว่า ราคาคู่นี้จะร่วงลงอีกครั้งต่ำกว่าระดับคู่ขนานที่ 1.0000 ในระยะกลาง “หากธนาคารเฟดยังเป็นตัวขับเคลื่อนสำคัญของดอลลาร์ต่อไป ธนาคารยุโรปจะมีบทบาทไม่สำคัญเท่าไรสำหรับยูโร ซึ่งค่าเงินนั้นขึ้นอยู่กับภาวะความเสี่ยงระดับโลกและสถานการณ์เรื่องการเมือง/พลังงานเป็นอย่างมาก” ในขณะเดียวกันนี้ ING ไม่ตัดโอกาสที่การทะยานขึ้นรอบใหม่ของราคาอาจเกิดขึ้นได้ในระยะสั้น

มีนักวิเคราะห์เพียง 15% เท่านั้นที่คาดการณ์ว่าราคาจะขยับขึ้นสูงไปยังทิศเหนือต่อไปในอนาคตอันใกล้ 55% คาดว่าราคาจะลงมายังทิศใต้ ส่วนผู้เชี่ยวชาญ 30% ชี้ไปยังทิศตะวันออก ในส่วนออสซิลเลเตอร์บนกรอบ D1 ให้ภาพรวมที่แตกต่างออกไป โดยมี 100% ที่ให้สัญญาณสีเขียว ในขณะที่ 15% อยู่ในโซน overbought ด้านอินดิเคเตอร์เทรนด์มองว่าฝั่งที่ได้เปรียบคือสีเขียว โดย 75% แนะนำให้เข้าซื้อ และ 25% ให้ขาย

แนวรับที่ใกล้ที่สุดของ EUR/USD อยู่ที่ 1.0270 ตามมาด้วยโซนและระดับที่ 1.0254, 1.0130, 1.0070, 0.9950-1.0010, 0.9885, 0.9825, 0.9750, 0.9700, 0.9645, 0.9580 และสุดท้ายคือราคาต่ำสุดของวันที่ 28 กันยายนที่ 0.9535 โดยมีเป้าหมายถัดไปของฝั่งหมีคือ 0.9500 ด้านตลาดกระทิงจะเจอกับแนวต้านที่ระดับ 1.0390-1.0400, 1.0422-1.0438, 1.0480, 1.0620, 1.0750, 1.0865, 1.0935

กิจกรรมสำคัญในปฏิทินจะมีขึ้นในวันพุธที่ 23 พฤศจิกายน เพราะจะมีการประกาศสถิติหลายชุดจากสหรัฐฯ ในวันนี้ ได้แก่ อัตราการว่างงาน สถิติตลาดอสังหาริมทรัพย์ และปริมาณคำสั่งซื้อสินค้าคงทนและสินค้าทุน นอกจากนี้ ผลการประชุมครั้งล่าสุดของคณะกรรมการ FOMC (คณะกรรมการกำหนดนโยบายทางการเงิน) ของธนาคารเฟดสหรัฐฯ จะเผยแพร่ในวันนี้เช่นกัน รวมถึงข้อมูลกิจกรรมทางธุรกิจในเยอรมนีและยูโรโซนโดยรวมจะประกาศในวันเดียวกันด้วย ส่วนวันพฤหัสบดีที่ 24 พฤศจิกายน จะเป็นวันหยุดในสหรัฐฯ และตลาดจะปิดทำการในวันศุกร์ที่ 25 พฤศจิกายน ซึ่งจะมีการเฉลิมฉลองวันขอบคุณพระเจ้า แต่ดัชนีบรรยากาศทางธุรกิจของ IFO และปริมาณ GDP เยอรมนีจะประกาศให้ทราบในวันเดียวกัน

GBP/USD: การคาดกาณ์ที่มืดมนของเงินปอนด์

- เช่นเดียวกันกับกรณียูโร GBP/USD ขยับขึ้นไม่ใช่เพราะเงินปอนด์แข็งค่า แต่เป็นเพราะดอลลาร์ที่อ่อนค่าลง อันเนื่องมาจากสถิติเงินเฟ้อสหรัฐฯ ล่าสุด ในส่วนเงินปอนด์อังกฤษ ภูมิหลังปัจจัยพื้นฐานของสหราชอาณาจักรให้สัญญาณเกี่ยวกับสถานการณ์ทางเศรษฐกิจที่เลวร้ายลงในประเทศซ้ำแล้วซ้ำเล่า อย่างเช่นสถิติที่ประกาศในสัปดาห์ที่แล้ว อัตราการว่างงานเพิ่มขึ้นจาก 3.5% เป็น 3.6% ด้านระดับเงินเดือนเฉลี่ยเพิ่มขึ้น 5.5% เป็น 5.7% ภาวะเงินเฟ้อ เช่น ดัชนีราคาผู้บริโภครายปี (CPI) ขยับขึ้นในสหราชอาณาจักรไปยังระดับสูงสุดนับตั้งแต่ปี 1982 และขยับถึง 11.1% (จากการคาดการณ์ที่ 10.7% และสถิติเดือนกันยายนที่ 10.1%) ด้านดัชนีค้าปลีก (ปีต่อปี) ลดลง -6.1% ในเดือนตุลาคมจากการคาดการณ์ที่ -6.5% และตัวเลขครั้งก่อนหน้าที่ -6.8% ดูเหมือนว่าแนวโน้มขาลงจะชะลอตัวที่นี่ แต่ก็ยังเป็นการลดลงที่รุนแรงอยู่ดี

Jeremy Hunt รัฐมนตรีว่าการกระทรวงการคลังของสหราชอาณาจักรได้นำเสนอแผนใหม่ต่อรัฐบาลของ Rishi Sunak นายกรัฐมนตรีคนใหม่เมื่อวันพฤหัสบดีที่ 17 พฤศจิกายน ซึ่งการใช้งบจะลดลงสูงสุดหกหมื่นล้านปอนด์ ทั้งนี้ ในแผนดังกล่าวมีมาตรการขึ้นภาษีรวมอยู่ด้วยเช่นกัน คู่ GBP/USD จึงอาจดิ่งลงอย่างหนักได้อีกครั้ง อย่างไรก็ตาม นักวิเคราะห์จาก ING ให้ความเห็นอย่างประชดประชันว่า “เงินปอนด์รอดจากการประกาศของรัฐมนตรีการคลังที่เราจับตารอคอยมาอย่างเนิ่นนาน” ผลกระทบของการขึ้นภาษีต่อเศรษฐกิจอาจไม่ยิ่งใหญ่มาก และควรส่งผลต่อรายได้ที่สูง และอุตสาหกรรมพลังงาน อย่างไรก็ดี ING เชื่อว่า มันยังเร็วเกินไปที่จะพูดถึงการมีเสถียรภาพและเชื่อเหมือนเดิมว่า ความเสี่ยงขาลงยังคงมีอยู่สำหรับคู่นี้ เนื่องจากดอลลาร์อาจเริ่มฟื้นตัวภายในสิ้นปี ทำให้เป้าหมายของ GBP/USD จะอยู่ต่ำกว่า 1.1500

แม้ว่า ING จะมองว่าเงินปอนด์รอดจากคำแถลงของ Jeremy Hunt มาได้ในระยะสั้น สถานการณ์ทางเศรษฐกิจในสหราชอาณาจักรยังคงดูมืดมนในระยะยาวตามความเห็นของผู้เชี่ยวชาญจาก Commerzbank รัฐมนตรีการคลังปรากฏว่ามีทัศนคติในแง่ลบมากกว่าความเห็นของนักวิเคราะห์โดยเฉลี่ยทั่วไป เขาเชื่อว่าเศรษฐกิจอยู่ในภาวะถดถอยแล้ว และคาดการณ์ว่า GDP จะลดลง 1.4% (การคาดการณ์โดยเฉลี่ยของนักวิเคราะห์คือ -0.5%)

แน่นอนว่า แรงกดดันของภาวะเงินเฟ้อที่เพิ่มขึ้นในสหราชอาณาจักรอาจนำไปสู่การขึ้นอัตราดอกเบี้ยอย่างเร่งตัวมากขึ้นโดยธนาคารแห่งชาติอังกฤษ (BoE) อย่างไรก็ดี ผู้เชี่ยวชาญหลายคนมองว่า ธนาคารกลางจะยังคงหลีกเลี่ยงมาตรการที่รุนแรง เนื่องจากนโยบายทางการเงินที่เข้มงวดมากเกินไปอาจส่งแรงสะเทือนต่อเศรษฐกิจเป็นเวลานานได้ถึงสองปี ทั้งนี้ การคาดการณ์ชี้ว่า การขาดดุลของอังกฤษในขณะนี้ยังคงตัวอยู่ไม่เกินที่ 5% ของ GDP ในปี 2023-2024 ผลลัพธ์อาจเป็นการกลับมาของแนวโน้มขาลงในเงินปอนด์อีกครั้ง

ระดับต่ำสุดของสัปดาห์สำหรับคู่ GBP/USD อยู่ที่บริเวณ 1.1880 สำหรับการคาดการณ์กลางในอนาคตอันใกล้ดูค่อนข้างน่าสับสน 40% ของผู้เชี่ยวชาญโหวตให้ฝั่งกระทิง 25% โหวตให้ฝั่งหมี และส่วน 35% ที่เหลือมีความเห็นเป็นกลาง

ในบรรดาออสซิลเลเตอร์บนกรอบ D1 100% ให้สัญญาณสีเขียว เช่นเดียวกันกับคู่ก่อนหน้าซึ่งให้สัญญาณ overbought ที่ 15% ในส่วนของอินดิเคเตอร์เทรนด์ อัตราส่วนอยู่ที่ 85% ต่อ 15% โดยฝั่งสีเขียวมากกว่า ระดับและโซนแนวรับอยู่ที่ 1.1800-1.1840, 1.1700-1.1715, 1.1600, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 และราคาต่ำสุดของวันที่ 26 กันยายนที่ 1.0350 แต่ถ้าราคาขยับขึ้นทิศเหนือ แนวต้านที่เจอจะเป็นระดับที่ 1.1960, 1.2045-1.2085, 1.2135, 1.2210, 1.2290-1.2330, 1.2425 และ 1.2575-1.2610

ด้านสถิติของเศรษฐกิจสหราชอาณาจักรประกอบด้วยการประกาศดัชนีกิจกรรมทางธุรกิจ S&P ในภาคการผลิตของอังกฤษเมื่อวันพุธที่ 23 พฤศจิกายน ส่วนค่าดัชนีกิจรกรรมทางธุรกิจโดยรวมจะประกาศให้ทราบอีกหนึ่งวันถัดมาในวันพฤหัสบดีที่ 24 พฤศจิกายนในภาคบริการ ภาคการผลิต และดัชนี PMI รวมของสหราชอาณาจักร

USD/JPY: มีอะไรรอเงินเยนอยู่หลังวันที่ 8 เมษายน?

- แล้วเราจะพูดอะไรเกี่ยวกับคู่นี้ได้บ้าง? จริง ๆ แล้วก็ไม่มีอะไรใหม่แต่อย่างใด “ความไม่แน่นอนเกี่ยวกับเศรษฐกิจญี่ปุ่นยังคงสูงอย่างยิ่ง” กล่าวโดย Haruhiko Kuroda ผู้ว่าการธนาคารกลางญี่ปุ่น (BoJ) กล่าวต่อสภาญี่ปุ่น และเขาเสริมว่า ธนาคารกลาง “จะยังคงนโยบายผ่อนคลายทางการเงินต่อไปเพื่อกระตุ้นเศรษฐกิจและมุ่งทำอัตราเงินเฟ้อเป้าหมายที่ 2% บนพื้นฐานของการเติบโตของรายได้ที่ยั่งยืนและมีเสถียรภาพ”

ความเห็นของผู้ว่าการธนาคารกลางญี่ปุ่นประกาศมาท่ามกลางรายงานว่า อัตราเงินเฟ้อของญี่ปุ่นทำระดับสูงสุดในรอบ 40 ปี และผู้เชี่ยวชาญหลายคนชี้ว่า ท่าทีสายพิราบสุดโต่งของ BoJ จะไม่มีการเปลี่ยนแปลงจนกว่าจะถึงวันที่ 8 เมษายน 2023 ซึ่งเป็นวันที่อำนาจของ Haruhiko Kuroda ในตำแหน่งนี้จะหมดลง ซึ่งเขาจะถูกแทนทีโดยผู้ท้าชิงตำแหน่งคนใหม่ที่มีมุมมองสายพิราบน้อยกว่า ก่อนจะถึงเวลานั้น ปัจจัยสำคัญในช่วงไตรมาสที่ 1 ของปีที่กำหนดนโยบายทางการเงินในอนาคตของธนาคารกลางญี่ปุ่นจะเป็นอัตราการเติบโตของรายได้ในประเทศ ซึ่งอาจนำไปสู่การกลับตัวอย่างพลิกกลับของ USD/JPY ลงมายังทิศใต้ หลังจากนั้น คำทำนายของนักวิเคราะห์หลายคนมองว่า ราคาอาจปิดท้ายปี 2023 บริเวณระดับที่ 130.00

สำหรับแนวโน้มที่ใกล้เข้ามา การคาดการณ์ของผู้เชี่ยวชาญจาก Societe Generale เครือบริษัทการเงินของฝรั่งเศสมีความน่าสนใจ “USD/JPY เผชิญกับการย่อตัวอย่างลึกซึ้งหลังจากราคาทะลุกราฟลงมาที่ระดับ 145.00 ซึ่งหากราคาตกลงไปต่ำกว่า 137.80 อาจทำให้แนวโน้มขาลงยืดเยื้อต่อไป” “ทั้งนี้ยังมีโอกาสที่ราคาจะรีบาวด์ได้ แต่ 143.50 และกรอบด้านล่างของช่วงก่อนหน้าที่ 145 น่าจะเป็นระดับแนวต้านระยะสั้น หากราคาลงมาต่ำกว่า 143.50 จะมีโอกาสเสี่ยงที่จะถูกเทขายอีกรอบ ซึ่งอาจราคาดิ่งลงไปต่ำกว่า 137.80 อาจอาจทำให้ราคาลงไปด้านล่าง 200-DMA ที่บริเวณ 134 และ 132.50”

ราคาคู่นี้ปิดตลาดรอบการทำการซื้อขายสุดท้ายในโซน 140.35 โดยนักวิเคราะห์จำนวน 40% คาดว่า ดอลลาร์จะพยายามแข็งค่าขึ้นเพื่อชดเชยที่ขาดทุนไปอย่างน้อยส่วนหนึ่งในอนาคตอันใกล้ และ USD/JPY จะกลับขึ้นไปด้านบน ส่วน 15% คาดว่าราคาจะขยับลงทิศใต้ และทำขาลงรอบใหม่ ส่วน 45% ยังไม่สามารถให้การคาดการณ์ใด ๆ ได้ ในส่วนของออสซิลเลเตอร์บนกรอบ D1 ให้ภาพรวมเช่นนี้: 100% ชี้ไปยังทิศใต้ 10% อยู่ในโซน oversold ในส่วนของอินดิเคเตอร์เทรนด์มีอัตราส่วน 85% ต่อ 15% ซึ่งฝั่งสีแดงมากกว่า สำหรับระดับแนวรับสำคัญที่ใกล้ที่สุดอยู่ที่โซน 138.85-139.05 ตามมาด้วยระดับคือ 138.45, 137.50, 135.55, 134.55 และโซน 131.35-131.75 ด้านโซนแนวรับและแนวต้านได้แก่ 142.20, 143.75, 145.30, 146.85-147.00, 148.45, 149.45, 150.00 และ 151.55 สำหรับเป้าหมายของฝั่งกระทิงคือการขยับขึ้นไปยืนเหนือระดับ 152.00 จากนั้นจะเป็นราคาสูงสุดของ 1990 ที่บริเวณ 158.00

ไม่คาดว่าจะมีเหตุการณ์สำคัญที่เกี่ยวข้องกับเศรษฐกิจญี่ปุ่นเกิดขึ้นในสัปดาห์นี้ ทั้งนี้ ในวันพุธที่ 23 พฤศจิกายนจะเป็นวันหยุดในญี่ปุ่นคือ วันแรงงาน

คริปโตเคอเรนซี: ยังมีชีวิตอยู่หลังการล้มละลายหรือไม่?

- การล้มละลายของแพลตฟอร์ม FTX ยังคงเป็นเรื่องที่มีการพูดถึงมากที่สุด แต่ประเด็นหลักในสัปดาห์ที่แล้วเป็นเหตุการณ์ที่เกิดขึ้น แต่ในตอนนี้เป็นคำถามว่าจะเกิดอะไรขึ้นกับอุตสาหกรรมคริปโตโดยรวมต่อไป มันจะสามารถหลีกเลี่ยงการทรุดตัวและฟื้นตัวจากแผลที่เกิดขึ้นได้หรือไม่? และสามารถทำอะไรได้เพื่อหลีกเลี่ยงวิกฤติที่คล้ายกันในอนาคต?

เหตุการณ์ที่เกิดขึ้นกับ FTX แสดงให้เราเห็นว่า อุตสาหกรรมคริปโตเคอเรนซีจำเป็นต้องมี “การกำกับดูแลอย่างระมัดระวัง” ความเห็นนี้เป็นของ Janet Yellen รัฐมนตรีการคลังสหรัฐฯ ซึ่งเธอกล่าวเสริมว่า ผลที่ตามมาจากการล่มสลายของอาณาจักรของ Sam Bankman-Fried อาจเลวร้ายยิ่งกว่านี้ หากตลาดคริปโตมีความผนวกอย่างใกล้ชิดเข้าในระบบการเงินดั้งเดิม

ความเห็นของรัฐมนตรีการคลังสหรัฐฯ ได้รับการสนับสนุนโดยผู้เชี่ยวชาญจากธนาคารเพื่อการลงทุน JPMorgan ซึ่งมองว่าเหตุการณ์ในปัจจุบันกำลังเป็นปัจจัยกระตุ้นเชิงบวก พวกเขากล่าวว่าวิกฤติ FTX อาจส่งผลดีต่ออุตสาหกรรมและช่วยให้มันก้าวไปข้างหน้าได้ การทรุดตัวลงอย่างฉับพลันของหนึ่งในบริษัทคริปโตที่มีขนาดใหญ่มากที่สุดจะกระตุ้นให้ทางการเร่งกระบวนการวางกฎระเบียบ ที่เพิ่มการควบคุมอุตสาหกรรมนี้ได้อย่างมีประสิทธิภาพ และการเริ่มมีกรอบการกำกับดูแลที่รัดกุมจะเอื้อต่อการยอมรับสกุลเงินคริปโตในระดับสถาบันมากขึ้น

Jordan Belfort อดีตนายหน้าซื้อขายหุ้นผู้ที่เคยถูกจำคุกในข้อหาฉ้อโกงหลักทรัพย์ และเป็นที่รู้จักในนาม “Wolf of Wall Street” เห็นด้วยกับทางการเช่นกัน เขาเชื่อว่าศักยภาพของบิทคอยน์จะได้รับการเติมเต็มเมื่อภาคคริปโตมีการกำกับดูแลโดยสมบูรณ์ และ “หมาป่า” (Wolf) ตัวนี้เรียกแนวโน้มขาลงปัจจุบันในตลาดว่าเป็น “การทำความสะอาด”

นักลงทุนบิทคอยน์ประมาณ 3 ใน 4 สูญเสียเงินไปเนื่องด้วยแนวโน้มขาลงที่ต่อเนื่องในตลาดคริปโต อ้างอิงจาก Bank for International Settlements ทางด้านวิจัยโดยหน่วยงานด้านการวิเคราะห์ Crypto Fund Research ระบุว่า กองทุนคริปโตอาจต้องสูญเสียเงินกว่า $5 พันล้านเหรียญ ซึ่งผู้เชี่ยวชาญชี้ว่า วิกฤตินี้ส่งผลกระทบต่อ 25-40% ของโครงสร้างด้านการลงทุนที่ลงทุนใน FTX หรือในเหรียญ FTT ทาง Joshua Gnaizda ซีอีโอของ Crypto Fund Research ชี้แจงว่า เรากำลังพูดถึงสินทรัพย์ในสัดส่วน 7-12% ภายใต้การบริหารของกองทุน

Paradigm and Sequoia Capital รายงานว่าวิกฤติที่เกิดขึ้นกับ FTX อาจทำให้เกิดความสูญเสียเป็นเงิน $278 ล้าน และ $213 ล้านดอลลาร์ตามลำดับ โดยมีเงินจำนวนประมาณ $175 ล้านดอลลาร์ที่ถูกระงับไว้ที่บริษัทโบรกเกอร์ Genesis Trading และ ณ วันที่ 8 พฤศจิกายน บริษัทด้านการลงทุน Galaxy Digital ของ Mike Novogratz ก็มีเงินลงทุนที่เกี่ยวข้องกับ FTX เป็นมูลค่า $76.8 ล้านดอลลาร์ อีกทั้งยังมี Multicoin Capital ที่ได้ลงทุน $25 ล้านเหรียญใน FTX แผนกสหรัฐฯ และยังถือ USDC $2 ล้านล้านดอลลาร์ที่ตลาดแลกเปลี่ยน ส่วนการลงทุนใน FTX ของสหรัฐฯ ผ่าน Venture Fund II ซึ่งก่อตั้งขึ้นเมื่อเดือนกรกฎาคมรวมมูลค่าทั้งหมด $430 ล้านดอลลาร์ และผู้เชี่ยวชาญ Crypto Fund Research ได้ประมาณการมูลค่าของสินทรัพย์ที่เกี่ยวข้องกับ FTX ของ Pantera Capital ไว้ที่ประมาณ $100

ผู้ร่วมอุตสาหกรรมเห็นเป็นเสียงเดียวกันว่า มูลค่าความสูญเสียของผู้จัดการสินทรัพย์น่าจะหนักกว่านั้น จำนวนกองทุนที่ถูกทำลายอย่างพังพินาศจากเหตุการณ์ล้มละลายครั้งนี้กำลังจะเริ่มเปิดเผยให้เราทราบ” แหล่งข่าวหนึ่งระบุ ผู้วิจัยคาดการณ์ว่ามีจำนวนนักลงทุนที่ขอเงินคืนจากกองทุนคริปโตในเดือนพฤศจิกายน สูงสุดกว่า $2 พันล้านดอลลาร์ โดยสถิติสูงสุดก่อนหน้านี้ที่ $1.3 พันล้านดอลลาร์เกิดขึ้นในเดือนมิถุนายนหลังจาก Terra ทรุดตัว

นักวิเคราะห์ JPMorgan เชื่อเช่นกันว่า แนวโน้มขาลงของคริปโตเคอเรนซียังไม่จบลงและวิกฤติการล้มละลายของ FTX อาจนำไปสู่ “การถูกบังคับหมดสภาพคล่อง” แนวโน้มขาลงของตลาดจะเป็นอย่างนี้ต่ออีกระยะหนึ่ง คล้ายกันกับในช่วงวิกฤติการเงินปี 2008 แต่ทีมงาน JPMorgan เชื่อว่า ความเสียหายต่อมูลค่าตามโดยรวมน่าจะน้อยกว่าในครั้งนี้ หลังจากเหตุการณ์ TerraUSD ก็ได้สั่งยับยั้งความต้องการในความเสี่ยง และทำให้ทัศนคติต่อการลงทุนในโครงการที่น่าสงสัยยิ่งต้องระมัดระวังมากกว่าเดิม

Edward Snowden อดีตเจ้าหน้าที่ซีไอเอและพนักงานในหน่วยงานความมั่นคงของสหรัฐฯ ที่เคยหนีไปอยู่อาศัยที่รัสเซีย กล่าวว่า หลังจากการล่มลงของ FTX อุตสาหกรรมควรปรับตัวมาใช้ตลาดแลกเปลี่ยนแบบกระจายศูนย์ (DEXs) ซึ่งตลาดแลกเปลี่ยนแบบกระจายศูนย์นี้เป็นทางเลือกที่ดีกว่าการใช้ตลาดแบบรวมศูนย์ และมีการบริหารงานผ่านสมาร์ตคอนแทรคเพียงอย่างเดียวเท่านั้น โดยไม่มีส่วนเกี่ยวข้องของบุคคลภายนอก เนื่องด้วยการกระจายศูนย์กลางโดยสมบูรณ์นี้ DEXs จึงจะไม่เผชิญกับปัญหาที่คล้ายกันกับ FTX เพราะเงินสำรองของมันไม่เคยน้อยกว่าเงินฝากจริงของผู้ใช้งาน

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ในช่วงเย็นวันศุกร์ที่ 18 พฤศจิกายน บิทคอยน์หยุดแนวโน้มลงที่เกิดขึ้นจากวิกฤติ FTX และราคาแข็งตัวอยู่ที่บริเวณ $ 16,550-16,650 หลังจากเหตุการณ์สงบ ผู้สนับสนุน BTC ก็แก้แค้นโดยแสดงความศรัทธาในอนาคตตลาดกระทิงของบิทคอยน์ Michael Saylor ประธานบริษัท MicroStrategy จึงได้ประกาศว่า เขาจะไม่ละทิ้งยุทธศาสตร์ในการซื้อและเก็บสะสมบิทคอยน์ แม้ว่าจะอยู่ในช่วงตลาดขาลงเช่นนี้ ทางด้าน Elon Musk ซีอีโอบริษัท Tesla และเจ้าของ Twitter รายใหม่มั่นใจว่า BTC จะรอดพ้นตลาดหมีครั้งนี้ แต่จะต้องอาศัยเวลาอีกนานจนกว่าศักยภาพของมันจะเติมเต็มโดยสมบูรณ์ Robert Kiyosaki ผู้เขียนหนังสือเรื่อง Rich Dad Poor Dad แสดงความเชื่อมั่นเช่นกัน เขากล่าวว่า เขาไม่ได้กังวลเกี่ยวกับความเคลื่อนไหวปัจจุบันของบิทคอยน์แต่อย่างใด

Dave the Wave นักวิเคราะห์ชื่อดังบอกกับผู้ติดตามในทวิตเตอร์ของเขา 130,200 คนว่า ตลาดคริปโตได้เผชิญกับการสูญเสียความเชื่อมั่นโดยรวมหลังจาก FTX ยื่นล้มละลาย Dave the Wave ยังเตือนด้วยว่า บิทคอยน์คงอยู่ในแนวโน้มขาขึ้นในช่วงที่ผ่านมา แม้ว่าหลายคนจะประกาศว่ามันตายไปแล้วจริง ๆ “อย่าประเมินอสุรกายที่เก็งกำไรได้ภายใต้ตลาด BTC นี้ต่ำไป อย่างที่สะท้อนให้เห็นใน LGC (เส้นโค้งการเติบโตแบบลอการิทึม) ซึ่งแสดงถึงความสามารถของเหรียญในการซึมซับข่าวและเหตุการณ์ที่แย่ที่สุดได้เป็นอย่างดี” ผู้เชี่ยวชาญรายนี้เชื่อเช่นนั้น

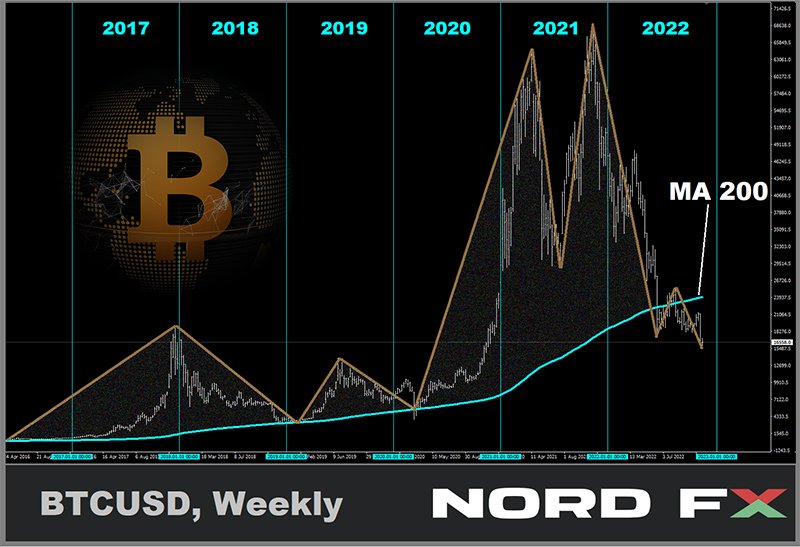

BTC/USD ได้หลุดแนวรับที่ยืนหยัดมาอย่างยาวนานในรูปแบบของค่าเฉลี่ยเคลื่อนที่รายสัปดาห์เส้น MA200 แล้ว อย่างไรก็ดี ผู้เชี่ยวชาญจาก TradingShot ได้ทำ “การวิเคราะห์แบบแฟร็กทัลที่ระยะเวลาที่แตกต่างกัน” ซึ่งแสดงผลให้เห็นว่า หากบิทคอยน์มีราคาสูงกว่า $16,628 ยังมีโอกาสที่มันจะทะยานขึ้นอย่างทรงพลังได้อีกในปี 2023 ผลการวิเคราห์นี้ชี้ว่า ฝั่งกระทิงมีศักยภาพที่เพิ่มขึ้น หรือบางทีอาจจะขึ้นไปได้ถึง $95,000 ภายในปี 2024

Jason Pizzino ให้ความเห็นว่า แนวโน้มกระทิงของบิทคอยน์จะไม่ยอมให้ BTC ตกลงมาเหลือ $10,000

“เรามีตัวเลขที่ $14,900 ในตลาดสปอตเป็นจุดต่ำสุดขอวัฎจักรและที่บริเวณ $15,500 โดยขึ้นอยู่กับว่าคุณใช้ตลาดแพลตฟอร์มไหน” Pizzino มีความเห็นว่า “หากเราขึ้นไปเหนือ $18,500 หรือ $18,600 มันจะเป็นการให้สัญญาณที่ยอดเยี่ยมว่าทุกอย่างนั้นเป็นแค่แรงสั่นคลอน และบางทีการขาดทุนทั้งหมดจะถูกชดเชยในช่วงพฤศจิกายนและราคาจะกลับมาที่ $20,000”

“อย่างไรก็ดี นี่ไม่ได้หมายความว่า ทันทีที่เราปิดราคาเหนือ $18,500 เราจะไม่กลับลงไปอีกครั้ง” นักเทรดกล่าวเสริม “หากแนวโน้มขาลงยังไปต่อในเดือนพฤศจิกายนนี้ เราอาจได้เห็นราคาที่ประมาณ $13,500 ซึ่งสอดคล้องกับราคาสูงสุดเดิมในช่วงวัฎจักรเก่าของปี 2019”

นักวิเคราะห์จาก Morgan Stanley ระบุว่า แรงขายอีกหนึ่งรอบอาจปรากฏขึ้นในช่วงไม่กี่วันข้างหน้า นักเทรดจะหันไปขายเนื่องจาก BTC ไม่สามารถยืนเหนือระดับ $17,000 ดังนั้น จึงมีความเป็นไปได้ที่ราคา BTC จะตกลงมาต่ำกว่า $15,000 ในกรณีที่ราคาถอยกลับเช่นนั้น บิทคอยน์อาจจะต้องไปเจอกับแนวรับที่บริเวณ $14,000 นอกจากนี้ Morgan Stanely ยังไม่ตัดโอกาสที่บิทคอยน์จะลงไปทำระดับต่ำสุดที่ $13,500 หรือแม้แต่ $12,500 ได้ แต่นี่จะเป็นกรณีที่เลวร้ายที่สุด

Delphi Digital ก็ได้ข้อสรุปที่คล้ายกัน รายงานของบริษัทชี้ว่า สภาวะสะสมกำลังของตลาดยืดเยื้อออกไปและอินดิเคเตอร์เชิงเทคนิคให้สัญญาณการรีเซ็ตครั้งใหม่ภายในปลายเดือนพฤศจิกายน ในกรณีที่ดีที่สุด บิทคอยน์อาจจะสามารถยืนในช่วง $14,000 ถึง $16,000 ได้สำเร็จ

ณ ขณะนี้ BTC/USD ซื้อขายอยู่ที่บริเวณ $16,600 ส่วน ETH/USD อยู่ที่ $1,200 มูลค่ารวมตามราคาตลาดของตลาดคริปโตคือ $0.832 ล้านล้านดอลลาร์ ($0.860 ล้านล้านเหรียญเมื่อหนึ่งสัปดาห์ก่อนหน้า) ในส่วนของ Crypto Fear & Greed Index ไม่สามารถออกจากโซนความกลัวขั้นสุด (Extreme Fear) และอยู่ที่บริเวณ 23 จุด

สุดท้ายนี้เป็นเคล็ดลับเล็กน้อยจาก เคล็ดลับข้อที่ 1: ให้ลงทุนในบิทคอยน์เป็นเวลา 3-4 ปี “หากคุณเผื่อเวลาไว้สามหรือสี่ปี ผมจะประหลาดใจหากคุณไม่ได้กำไร” กล่าวโดย Wolf of Wall Street. เคล็ดลับข้อที่ 2: อย่าดูอะไรนอกเหนือจาก Bitcoin และ Ethereum ข้อสุดท้ายข้อที่ 3: อย่าหวาดวิตก “โลกคริปโตทั้งโลกหยุดชะงักด้วยความกลัว [...] ผมจะบอกว่า หากคุณกลับเข้าเกมนี้ นี่คือจังหวะที่ตลาดจะทำเงินได้มากที่สุด”

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ