پیدا کردن الگو، تکرار و سیکل یکی از اصلیترین وظایف هر معاملهگری است. بعضی از مردم الگوهایی گرافیکی را استفاده میکنند و به دنبال مدلهای هندسی هستند. بعضیها روی مشخصات تغییر قیمت مطالعه میکنند: شتاب، وقفه و تماس با شکلهای گرافیکی. اما بسیاری از معاملهگران درگیر تحلیل تکنیکال بازار فارکس با استفاده از اندیکاتورها هستند. شما با این ابزارها میتوانید بازار را پیشبینی کنید، ویژگیهای مختلفش را مطالعه کنید و در معاملاتتان، الگوها را استفاده کنید. حتی تازهکارانی که تنها اسم تحلیل تکنیکال را شنیدهاند هم میتوانند با استفاده از آنها، بازار را تحلیل کنند.

یکی از بزرگترین دستههای ابزارهای فارکس، اندیکاتورهای روند است. اساس این اندیکاتورها الگوهای سادهی حرکت قیمت است، مانند تمایل به حرکت روند. روند حرکت قیمت به سمت بالا یا پایین است که در آن، نقاط کف و سقف حالت خاص روند را به خودشان میگیرند. روند، زمانی به وجود میاید که پوزیشنهای معاملاتی بازار، تعادلشان را به نفع خریداران یا فروشندگان تا حد زیادی از دست میدهند.

وقتی که روند را تشخیص میدهید، احتمال موفقیت در معاملاتتان را با خودتان همجهت میکنید. ما در این مقاله به شما میگوییم که اندیکاتورهای روند فارکس به چه دردی میخورند، در زمان کار کردن با آنها باید به چه چیزهایی توجه کنید و در سیستم معاملاتی باید چه جایگاهی به آنها بدهید.

هدف و شیوههای استفاده از اندیکاتورهای روند

بخش بزرگی از کتابهای تحلیل تکنیکال، بر اساس این واقعیت نوشته شدهاند که روند اساس تمام استراتژیهای ساخته شدهی معاملهگر را میسازد. شما همیشه باید به جهت روند بچسبید و معاملات را همجهت با آن باز کنید. معاملهگر، باید بتواند این روند را تشخیص دهد و معاملات را در جهتش بسازد. اما این که روند را در زمان مشخص و بدون خطا تشخیص دهید، کاری سخت است.

دلیل این امر نویزی است که تصویر کلی اتفاقات جاری در بازار را مبهم میکند. اندیکاتورهای روند برای مبارزه با این نویز ساخته شدهاند و بر اساس فرمولی که در خود دارند، روی قیمت محاسباتی اعمال میکنند که کمک کند حرکت کلی قیمت مشخص شود. به این ترتیب، معاملهگر میتواند جهت تراکنشهای آینده را پیدا کند.

در بسیاری از موارد، اندیکاتور را باید به عنوان فیلتری برای استراتژی استفاده کرد تا مشخص شود که سیگنال اسیلاتور، قدرت لازم را داشته باشد. برای مثال میتوان مجموعهی EMA، RSI و Stocastic را در نظر گرفت. در کنار اینها، میتوان هر اندیکاتور دیگری را هم استفاده کرد تا کانال و سطحها ساخته شوند. اگر این کانالها و سطحها با اسیلاتور همخوانی داشته باشند، باید معامله را باز کرد. در غیر این صورت، نباید این کار انجام شود.

اندیکاتورها علاوه بر نقششان به عنوان فیلتر، میتوانند برای پیدا کردن سیگنال ورود به بازار هم استفاده شوند. این سیگنال میتواند هم تغییر در روندهای کلی بازار باشد، هم تغییر در روندهای کوتاهمدت. اندیکاتورهایی مثل این، میتوانند در دستان معاملهگر از راههای مختلف به عنوان منبع داده برای باز کردن پوزیشنهای آینده استفاده شوند.

در بعضی موارد، شاخصهای روند میتوانند برای درست کردن سطح «ضرربس» استفاده شوند. یک مثال اولیه را میتوان قرار دادن سطح ضرربس با استفاده از EMA در نظر گرفت؛ زمانی که خط اندیکاتور، شاخص اصلیِ محدودهی ریسک باشد.

سه اندیکاتور روند اصلی

دنیای تحلیل تکنیکال، به تنوع ابزارهایش مشهور است. اندیکاتورهای بسیار زیادی توسعه پیدا کردهاند که با استفاده از آنها میتوانید از سیستمهای معاملاتی بسیار متنوعی را بسازید. همانطور که در بالا اشاره کردیم، معاملهگر میتواند هر کدام از ابزارهای روند را که میخواهد، به عنوان پایهی کارش بردارد و اندیکاتورِ RSI یا هر اسیلاتور دیگری که میخواهد را به آن اضافه کند. در نتیجه، پایهای متعادل برای توسعه دادن استراتژی معاملاتی پیدا میکنید.

۳ اندیکاتور برتر روند در فارکس که در پایین میآیند، میتوانند بین ابزارهای دیگری که متاتریدر برای معاملهگر مهیا میکند، تمیز داده شوند. این اندیکاتورها عبارتند از میانگین متحرک، MACD و باندهای بولینگر. این اندیکاتورها در تمام ترمینالهای موجود ارائه شدهاند و استاندارد در نظر گرفته میشوند. اما کارگزاری NordFX به شما این اجازه را میدهد که با این اندیکاتورها، از طریق ترمینال متاتریدر۴ کار کنید. این ترمینال را میتواند نهتنها روی کامپیوتر، بلکه حتی روی گوشی موبایل هم نصب کرد.

بررسی میانگین متحرک

میانگین متحرک، یکی از اندیکاتورهای روند سنتی است که خط قیمت را با میانگین گرفتن از مقادیرش موجودش در تعداد مشخصی شمع، روی نمودار رسم میکند. SMA به عنوان ابزاری پایهای برای تحلیل تکنیکال استفاده میشود. اول این که این اندیکاتور مقدار میانگین حسابی است، به سادگی محاسبه میشود و به همین دلیل، یکی از اولین اندیکاتورهای ساخته شده به حساب میاید. دوم این که بسیاری از اصلاحات و اندیکاتورهای دیگر، بر اساس این اندیکاتور ساخته شدهاند. سوم این که معاملهگران میتوانند هر استراتژیای را بر اساسش بسازند (شکل ۱).

چند نوع میانگین متحرک وجود دارد:

- میانگین متحرک ساده (SMA)،

- میانگین متحرک نمایی (EMA)،

- میانگین متحرک وزنی (WMA)،

به سختی میتوان تفاوت بین این سه را دید. واقعیت این است که این اندیکاتورها در نوع قیمتی که میانگینش گرفته میشود با هم تفاوت دارند. همین هم باعث میشود که در حساسیت و درنگ، با هم تفاوت داشته باشند. آخرین اندیکاتور لیست، آرامترین است و به نویزهای بازار کمترین حساسیت را نشان میدهد. از آنطرف، EMA سریعترینشان است و در عمل بیشتر از بقیه استفاده میشود.

خطی که روی چارتتان میبینید میتواند سیگنالهای زیر را بسازد:

- برخورد خط اندیکاتور و قیمت

- برخورد خطهای اندیکاتور با یکدیگر

- میانگینگیری از دورهی زمانی بزرگ به عنوان خط حمایت و مقاومت

ما میخواهیم به زاویهی شیبها و موقعیت قیمت نسبت به خط هم توجه نشان دهیم. اگر قیمت بالای خط اندیکاتور باشد، روند صعودی است و اگر پایینش بیاید، نزولی است. در اینجا بهتر است یک بار دیگر یادتان بیاندازیم که میانگین متحرک، در استراتژیها تقریبا همیشه همراه با اسیلاتورها استفاده میشود: Stochastic، RSI و بقیهی اسیلاتورها. به این ترتیب شروع، ادامه و پایان روند فعلی به دست میاید.

مثال سادهاش میشود این که اگر اندیکاتور Stochastic در منطقه فروش بیش از اندازه باشد، روند نزولی SMA تایید میشود و فرمان صادر میکند که پوزیشن فروش باز شود. این شرایط در شکل ۲ نشان داده شده است.

بررسی MACD

گاهی اوقات به اشتباه، این اندیکاتور را به عنوان اسیلاتور در نظر میگیرند. MACD اسیلاتور نیست؛ چرا که با میانگینگیری از قیمت کار میکند. الگوریتم MACD بر اساس نزدیک شدن و دور شدن دو میانگین متحرک از هم ساخته شده است و هیستوگرام، فاصلهی بین آن دو را نشان میدهد. پس MACD برخلاف RSI و Stochastic، اسیلاتور به حساب نمیاید و اندیکاتور روندی سنتی است.

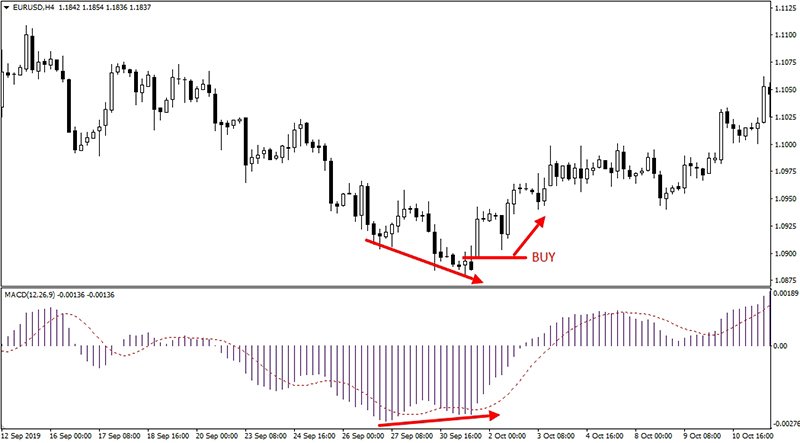

این اندیکاتور منبعی غنی از سیگنال است و میتواند تغییرات کوتاهمدت و میانمدت را در روند بگیرد و بر اساس تغییراتی که در روند کلی قیمت وجود دارد، سیگنال تولید کند. توانمندترین اسلحهی MACD، واگرایی یا دور شدن میانگینهای متحرک از هم است. واگراییِ MACD تبدیل به سیگنالی معمولی برای تعداد عظیمی از اندیکاتورهای فارکس شده است.

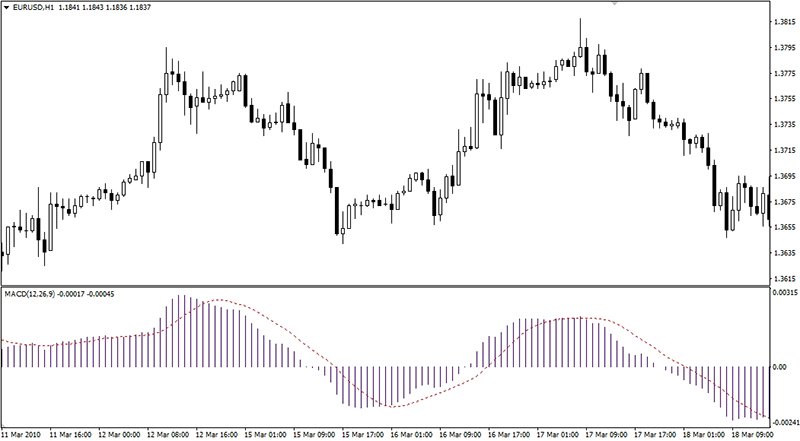

واگرایی نوعی سیگنال برعکس است. این سیگنال، به دلیل انطباق نداشتن کفها یا سقفهای ابزار، با قیمت واقعی اتفاق میافتد. به بیان ساده اگر منحنی قیمت هنوز به سمت پایین برود و منحنی اندیکاتور از قبل رو به بالا باشد، سیگنالی قدرتمند تولید میشود که میگوید احتمالا به زودی روند معکوس شود. در نتیجه MACD، مثل اندیکاتورهای بازگشت روند دیگر نمیتواند قیمتها را به طور دقیق پیشبینی کند و میتواند برای شرایط تغییر قیمت به طور کلی هشدار بدهد. در شکل ۴ مثالی از این شرایط آمده است.

میتوانید ببینید که بالا و پایین خط ۰.۰۰ در هیستوگرام از هم جدا شده است. زمانهایی که نمودار از این خط صفر میگذرد، ثابت میشود که روند کلی تغییر کرده است. مشخص است که اگر تقاطع از پایین به بالا اتفاق بیافتد، روند هم از نزولی به صعودی تغییر پیدا خواهد کرد. همچنین وقتی خط صفر از بالا به پایین قطع شود، روند از صعودی به نزولی تغییر میکند.

همچنین این را هم در نظر بگیرید که MACD، چگونه با خط قرمز نقطهچین تعامل دارد. تقاطع آنها سیگنالی از تغییرات کوتاهمدت در تغییرات قیمت به وجود میاورد و کمک میکند تا لحظهی باز شدن سفارش را برای خرید و فروش تشخیص دهیم (شکل ۵).

بعضی از معاملهگران فارکس نهتنها این اندیکاتور را همراه با ابزارهای تحلیل تکنیکال به کار میبرند، بلکه آن را به تنهایی و بدون هیچگونه کمک دیگری هم استفاده میکنند. قدرت و دقت سیگنالهای MACD، دلیل این کار را توضیح میدهد. مخصوصا اگر در خطش، واگرایی به وجود بیاید.

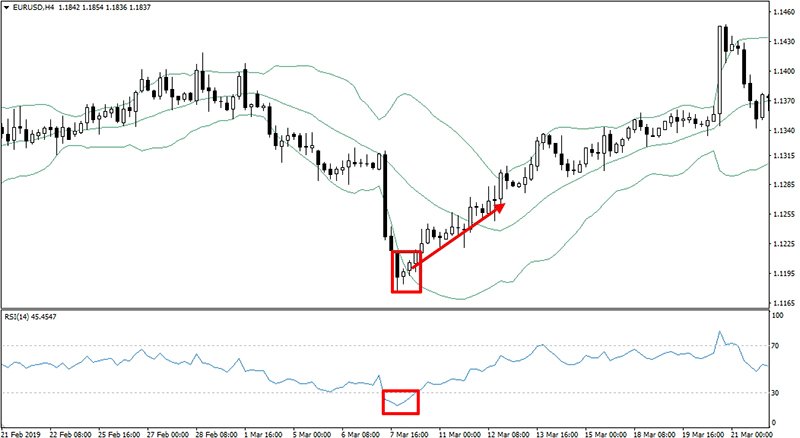

بررسی باندهای بولینگر

باندهای بولینگر، سه اندیکاتور برتر فارکس را تمام میکنند. این اندیکاتورها میانگین متحرکهایی معمولی هستند که در فاصلهی مشخصی از آنها، بازهی معاملاتی شکل میگیرد. جالب اینجاست که این اندیکاتور نهتنها میتواند به معاملهگر اطلاعاتی راجع به جهت روند بدهد، بلکه راجع به نوسان بازار هم میدهد و میتواند سیگنال بدهد که قیمت، از مرزهای بازهی معاملاتیاش بازگشت کرده است.

باندهای بولینگر قدرت و توان بالقوهی روند را با بازهاش نمایش میدهند. وقتی که کانال باریک میشود، باید انتظار داشت که روند وارد مرحلهی پهن شدن یا تراکم شود. اما باز شدن باند، نشان میدهد که نوسان بالا رفته و روند شروع به فعالیت کرده است. معاملهگری میتواند بر اساس تعامل خطوط اندیکاتور و قیمت قرار گیرد. قیمت میتواند از اندیکاتورها فاصله بگیرد، آنها را بشکند یا این که لمسشان کند. به این ترتیب میتوانید هم روی شکسته شدن و هم روی سقوط روند معامله کنید. هر دو انتخاب صحیح هستند. مثال دیگری دربارهی این که شاخص قدرت نسبی (RSI) چگونه در هنگام جفتشدن با باندهای بولینگر کار میکند، در شکل ۷ دیده میشود. در این شکل، شاخص RSI از باندهای بولینگر بازگشت میکند.

نقاط قوت و ضعف

نقطهی قوت اندیکاتورهای روند، این است که میتواننند نوسانهای کوچک قیمت را بزدایند و روند اصلی را از حرکتش بیرون بکشند. تقریبا تمام ابزارهای روند از الگوریتم میانگینگیری استفاده میکنند تا به جنگ نویزهای بازار بروند. این ابزارها شما را از شر نویز رها میکنند، باعث میشوند تصویر بازار شفافتر شود و درکش را سادهتر میکنند. سمت دیگر ترازو هم تاخیر در سیگنال است. هرچه اندیکاتور نویزهای بیشتری را بزداید، سیگنالش هم تاخیر بیشتری خواهد داشت.

باید در نظر داشت که سیگنالهای مثل واگرایی، معمولا اتفاق نمیافتند. بنابراین اگر یکی از این سیگنالها را از دست بدهید، باید زمانی بسیار طولانی صبر کنید تا بعدی اتفاق بیافتد. مخصوصا اگر روی تایمفریمهای بزرگ معامله کنید.

اما کاربردی بودن و اثربخشی اندیکاتورهای روند فارکس قابل انکار نیست. با این ابزارها، روند کلی قیمت اشتباه گرفته نمیشود. به همین دلیل هم میتوان آنها را اساس استراتژیهای معاملاتیای با کیفیت گذاشت. همچنین، هم در معاملات دست و هم در معاملات اتوماتیک به کمک رباتها سودی پایدار را به وجود میاورد.

بازگشت بازگشت