コンソリデーションは、相場が大きく動いた後の静かな局面です。価格は横ばいで推移し、ボラティリティは収縮し、トレーダーは次のブレイクアウトを待ちます。デイトレーダーやスイングトレーダーにとって、この局面を理解することは不可欠です。低確率のトレードを避け、反転のタイミングを正確に測り、モメンタムが戻った際の初動ブレイクアウトを捉える助けになります。

本ガイドでは、日足と短期足でのコンソリデーションの見分け方、レンジ内で機能しやすい戦略、そしてストップロス、テイクプロフィット、トレーリングストップを用いたポジションのサイズと管理方法を解説します。実例は FX(GBP/USD)、コモディティ(金)、暗号資産(SOLUSD、XRPUSD)を含みます。

1) コンソリデーションとは?

定義: コンソリデーションとは、買い方・売り方いずれも優勢でない横ばいの値動きです。市場は明確なサポートとレジスタンスの範囲内で推移し、ボラティリティと出来高は低下します。強いトレンドの後や重要経済指標の前に発生しやすい特徴があります。

主な特徴:

- 明確なレンジ: 水平な高値・安値で複数回反転し、持続的なブレイクは起きない。

- ボラティリティの圧縮: ATR(14)の縮小やボリンジャーバンドの収縮。

- 移動平均線のフラット化: 20~50期間のMAが価格を横断しながら横ばいに推移。

- ADXの低下: 20未満はトレンドの弱さを示唆。

多くの市場は半分以上の時間をレンジで過ごします。レンジをトレンドとして扱うと不要な損失につながりがちです。

2) 日足でのコンソリデーションの見極め方

- サポートとレジスタンスを引く。 直近10~40セッションの高値・安値で価格が繰り返し反転した水準を強調します。

- バッファを追加。 ヒゲや瞬間的な乱高下に備え、レンジをATR(14)の0.25~0.5倍だけ外側に拡張します。

- ミッドラインを描く。 20期間SMAやアンカードVWAPなど、平均回帰の目標となるラインを使用します。

- カレンダーを確認。 CPI、NFP、トークンアンロックなど、ブレイクアウトを引き起こし得るイベントを特定します。

3) コンソリデーションのトレード戦略

A) レンジ内の平均回帰

成熟したレンジ(各サイド少なくとも3回のタッチ)、低ボラ、直近ニュースなしの環境に最適です。

エントリー: サポート・レジスタンス付近で、ピンバー、包み足、RSIダイバージェンスなどの反転シグナルを用いて逆張り。

ストップロス: レンジ端の外側にATR(14)の0.3~0.5倍。

テイクプロフィット: 第1目標はミッドライン、第2目標は反対側のレンジ端。

ポジションサイズ: 口座資金の0.5~1%にリスクを制限。

ヒント:

- タイトなレンジではスプレッドの影響が大きいため、指値を使い成行を避ける。

- レンジ内ではトレーリングストップは非効率。固定ターゲットの方が機能しやすい。

B) レンジブレイクアウト

ボラ収縮、出来高増加、またはイベント前のセットアップに最適です。

エントリー: ロングはレジスタンス上抜けの確定足、ショートはサポート割れの確定足で。スリッページ軽減にストップ指値の検討。

ストップロス: ブレイクした境界の内側にATR(14)の0.2~0.4倍。

トレード管理: 価格が有利に少なくともATR(14)の1倍進んだら、利益を伸ばすためトレーリングストップ(ATRベースやシャンデリア・エグジット)に切り替え。

フェイクアウト: 一時的にブレイクしてレンジ内に戻る場合、ヒゲの外側にタイトなストップを置き、逆方向の逆張りも可。

4) デイトレ vs スイングの応用

デイトレ戦略

- オープニングレンジ(最初の30~60分)を定義し、マイクロ・コンソリデーションとして扱う。

- レンジの端から端へを狙い、中央は回避。

- VWAPと前日高安を参照点に使用。

- 終盤までに手仕舞いし、オーバーナイトギャップや資金調達コストを回避。

スイング戦略

- 日足でレンジを特定し、エントリーはH1/H4へ落として探す。

- レンジ内ではリスクリワード2:1(R倍率)を目安に。

- 確定ブレイク後は、ロングは価格の下に、ショートは上にATR(14)の1~3倍でトレーリング。

5) 執行と取引コスト

- スプレッド: コンソリデーション中は薄商い(例: マイナー通貨ペアや低流動性の暗号資産)を避ける。

- 注文種別: 正確なエントリーには指値またはストップ指値が最適。

- スリッページ: 指標発表時に発生しやすい—サイズを落とすか見送り。

- ロング/ショート: 双方向に柔軟に対応。

6) リスクとリワードの管理

ストップロス: レンジ端の外+ATRバッファ。

テイクプロフィット: レンジ内はミッドラインと反対側、ブレイク時は計測ターゲット。

トレーリングストップ:

- レンジ内—固定ストップ。

- ブレイク後—シャンデリア・エグジットやATRトレーリングを使用。

7) 実践例

FX – GBP/USD: 1.2600~1.2800付近で4週間の横ばい。H4の弱気足で上限を逆張りし、高値の0.4×ATR上にストップ。英CPIでレンジブレイク後、押し目再参入でトレンドを捉えた。

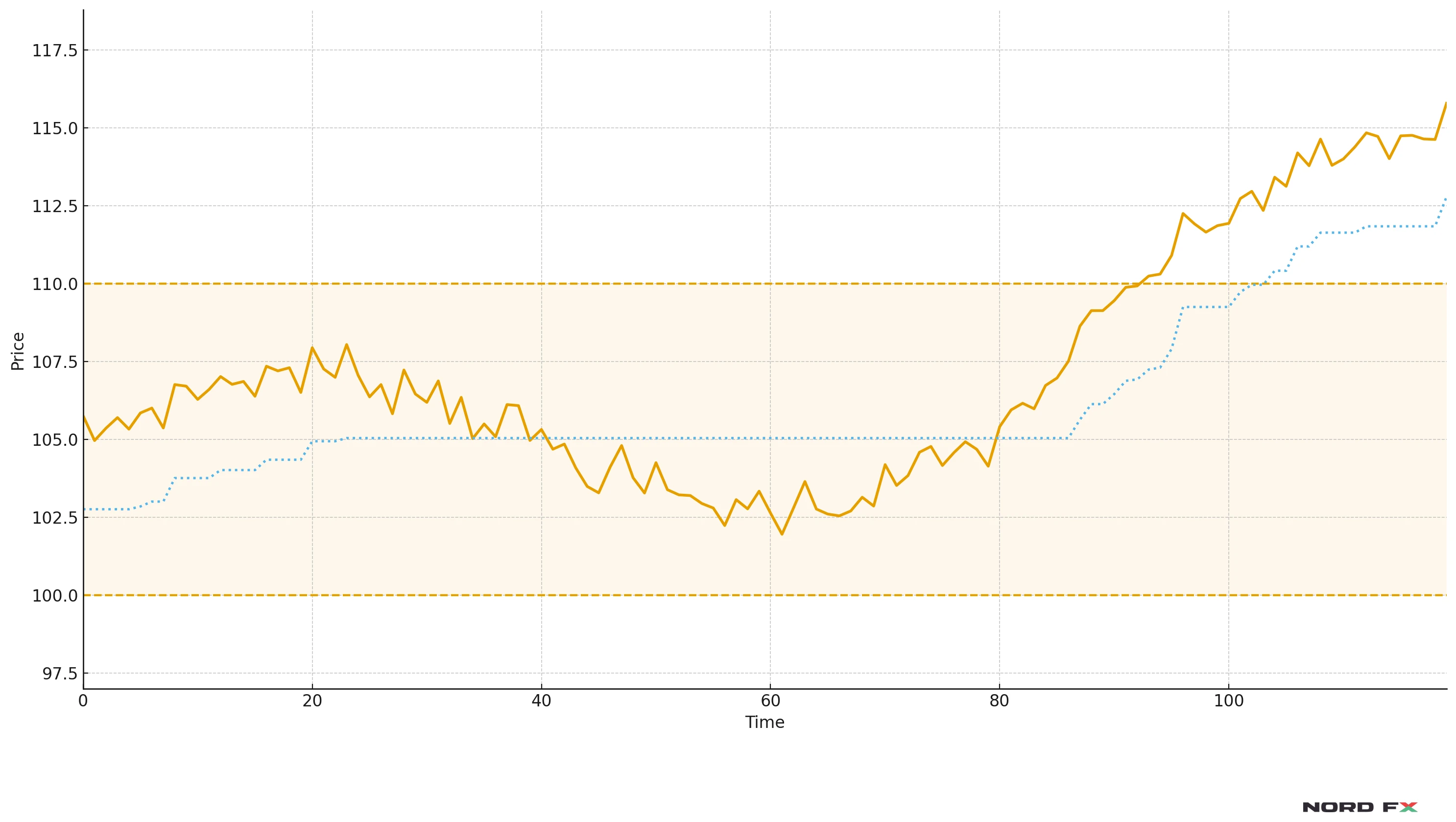

コモディティ – 金(XAUUSD): 強い上昇後、旗型のような長方形レンジを形成。上抜けの終値確定でブレイク、直近高値から3×ATR下のトレーリングで最高値更新の利益を保護。

クリプト – SOLUSD と XRPUSD: 週末は流動性が薄くコンソリデーションが起きやすい。レンジ端で指値機会、出来高増加を伴う4時間足の終値ブレイクでブレイク確定。

8) ポジションサイズの原則

常にリスクを先に決め、ポジションサイズを算出します。例: 1万ポンド口座で1%リスクは1トレード100ポンド。ストップが50ピップなら1ピップ=2ポンド、よってサイズはマイクロ2ロット。

式:

ポジションサイズ =(許容リスク) ÷(ストップ距離 × ピップバリュー)

流動性の低い資産や重要指標前はリスクを下げる。

9) トレーダーのチェックリスト

発注前に以下を確認:

- 日足でレンジが明確(各サイド少なくとも3回のタッチ)。

- ATRバッファ(0.25~0.5倍)をサポ・レジ外側に追加。

- 戦略は平均回帰かブレイクのどちらか一方を選択。

- エントリートリガー(値動き/インジケーター)を確認。

- 適切な注文種別(指値/ストップ指値)を選定。

- リスク%とポジションサイズを事前計算。

- ストップロス、テイクプロフィット、必要ならトレーリングを設定。

- 経済カレンダーとクリプトイベントを確認し大型発表を回避。

- コスト確認: スプレッド、スリッページ、オーバーナイト費用。

- メンタル確認: 中立を保ち、計画順守、衝動的な切り替え回避。

10) よくあるミス

- 確率が最も低いレンジ中央での取引。

- 終値確定前のフライング・ブレイクエントリー。

- スプレッド、スリッページ、資金調達コストの無視。

- 明確なシグナルなしに途中でバイアス変更。

11) クイック用語集

コンソリデーション: 明確なレンジ内での横ばい推移。

ビッド/アスク: 最良の売値/買値。差はスプレッド。

ロング/ショート: 価格上昇/下落で利益を狙うポジション。

ストップロス / テイクプロフィット: あらかじめ設定した損益水準で自動決済する注文。

トレーリングストップ: 価格に追随して利益を保護する動的ストップ。

ATR(アベレージ・トゥルー・レンジ): ボラティリティ指標。ストップ設定に有用。

シャンデリア・エグジット: 最高値/最安値から複数ATR離して置くトレーリングストップ。

VWAP(出来高加重平均価格): 出来高で加重した平均価格。中間帯の吸引役になりやすい。

R倍率: トレード効率を測るリスクリワード比。

12) よくある質問

Q: コンソリデーションはどれくらい続く?

A: 数セッションから数カ月まで様々。レンジが長いほど、その後のブレイクは強くなりやすい傾向。

Q: レンジ内でトレーリングストップは有効?

A: あまり有効ではありません。ブレイクまでは固定ストップと明確な利確目標の方が機能します。

Q: ダマシブレイクを避けるには?

A: レンジ外での終値確定を待ち、出来高で確認し、上位足の整合性をチェック。

Q: クリプトでもコンソリデーションは起きる?

A: はい。特に週末や低流動性の時間帯に発生しやすい。SOLUSDやXRPUSDなどでブレイクセットアップを注視。

最後に

コンソリデーションは無駄な時間ではなく、次の大きな動きへの充電期間です。ポジションサイズの規律、明確なレンジの把握、ストップロス・テイクプロフィット・トレーリングストップを組み合わせた出口戦略により、静かな相場を継続的なチャンスに変えられます。