EUR/USD: このペアは岐路に立つ

- 先週のレビューの冒頭で、ドルは上げ止まったのかという疑問がありました。11月10日に発表された米国のインフレデーターが、前回と予想の両方でかなり上回っていたことを思い出しましょう。10月の消費物価指数 (CPI) は、0.3% の上昇で予想の0.5% や前回の9月の0.6%を下回る結果となりました 。コアインフレ率の年間伸び率も6.3%(予想6.5%、前月6.6%)と鈍化しました。

CPIの変化のペースはこの9ヵ月間で最も鈍化しており、一連の利上げが最終的に望んでいた効果をもたらしたことになります。市場関係者はFRBが金融引き締め(QT)のペースを緩める可能性があるとすぐに判断しました。その結果、DXY ドルインデックスは、2015年12月以来の記録的な下げ幅となる2.1%の下落でした。ユーロに対してもドルは下げました: EUR/USD は、0.9935 から1.0363 に11月10日から11日の二日間で上昇、等価水準は崩れました。

このペアは先週の初めまで上昇を続けていました: 11月15日(火)に1.0480の高値で安定していましたが、その後、1.0279に急落、5日間の取引は1.3210圏内で終了しました。

この推移の主な理由は、米国からの微妙なマクロ統計、FRBリーダーたちのタカ派的予想、ECB総裁の曖昧な発言によるものです。それでは、順番に、まずは、統計から見ていきましょう。米国の生産者物価指数(PPI)はインフレ圧力の低下を示しています: 伸び率は、8.4% から8.0%に下落です。10月の米国の新築住宅着工数は、142 万 5000 戸で予想を上回りました。しかし、一方で、9月の着工数は、148万8千戸に修正されました。そのため、マイナスの推移です。10月の建築許可件数も151万2千戸に対して152万6千戸と予想を上回りましたが、先月の156万4千戸よりは低くなっています。フィラデルフィア連銀製造業景況指数は、9月の-8.7ポイントに対して10月の予測では-6.2 でしたが、概ね-19.4 ポイントと急落です。

ヨーロッパでもかなり様々です。ドイツのZEW景気指数は、予想や前回よりも大幅に上昇しました(-36.7/-50.0/-59.2)。しかし、ユーロ圏の消費者物価指数 (CPI) は、インフレ率が9.9%から10.6%への上昇を示しました。

ドルのこのような推移の2つめの材料は、米連邦準備制度理事会のリーダーたちの発言です。つまり、FRBのタカ派の代表である セントルイス連銀(FRB)のジェームス・ブラード総裁は、以前、4.75-5.00%の金利予想をしていましたが、現在は、25ポイント追加の5.00 - 5.25%台に上げています。サンフランシスコ連銀のメアリー・デイリー総裁も同様の意見で、目標範囲を4.75-5.25%と示しています。 アトランタ連銀のラファエル・ボスティック総裁も、金融引き締めと利上げが続くと発言しました。

CMEグループの FedWatch ツールでは、FRBが12月に政策金利を50 bpsに引き上げる確率は 85%、75 bps の利上げの可能性は15%だと示しています。市場のこのようなアセスメントは、アメリカの中央銀行が金融引き締めに関してG10諸国よりも先に進んでいるため、かなり中立であると考えられます。つまり、今週、フランクフルト(ドイツ)で開催された金融会議の発言では、クリスティーヌ・ラガルド総裁がECBは確かに “中間目標である2%に戻すことを確実なものにするため必要な水準の追加利上げが予想される” と述べています。ただ、その一方で、具体的なステップの詳細については語られませんでした。また、ラガルド総裁は、"バランスの正常化は測定予想可能な方法"でなされることが必要であると強調しています。この発言の後、投資家はある種の失望を感じ、EUR/USD は上昇を続けることはありませんでした。

オランダの最大手金融グループであるINGのストラテジストによると、このペアは中期的には、再び、1.0000 を下回ることになります。"FRBがドルにとって大きな役割を担うままなら、ユーロにとってECBは小さな役割を果たすままで、その代わりに、世界的なリスク感情や政治情勢/エネルギーの推移に依存することになるでしょう" 。また、INGは、このペアの短期的な小さな上昇ついて度外視していません。

今後、このペアのさらなる上昇を予想するアナリストは15%だけで、55%が下落予想です。 残りの30% は中立です。D1のオシレーター系では様子が異なります。オシレーター系の100%すべてが緑、 15% は買われ過ぎ圏内です。トレンド系でも緑が多いです: 75% はこのペアの買い推奨、25%が売り推奨です。EUR/USD の直近サポートは、1.0270、その次は、1.0254、1.0130、 1.0070、 0.9950-1.0010、0.9885、 0.9825、0.9750、0.9700、0.9645、0.9580、最終的には9月28日の安値0.9535です。弱気筋の次のターゲットは、0.9500。強気筋は、1.0390-1.0400、1.0422-1.0438、 1.0480、1.0620、1.0750、1.0865、1.0935でレジスタンスに直面するでしょう。

来週のイベントは11月23日(水)にあります。この日は、多くの米国経済のマクロ統計が発表されます。失業率、住宅市場の状況、耐久受注財のデーターが含まれています。また、米連邦準備制度理事会のFOMC(連邦公開市場委員会)の前回の議事録も公表されます。ドイツおよびユーロ圏全体としての事業活動の情報が同日に発表されます。アメリカは11月24日(木)が祝日、25日(金)の取引終了時間は早まります: 感謝祭。ただ、IFO景況指数やドイツのGDPの発表は同日にあります。

GBP/USD: ポンドに対する厳しい予想

- ユーロ同様、GBP/USD の上昇は、ポンドが上げたのではなく、直近の米国のインフレデーターによるドル安によるものです。イギリスの通貨については、イギリスの全体的な状況から経済の悪化のシグナルが何度も出ています。つまり、先週発表されたデーターによれは、失業率が3.5% から 3.6%に上昇しました。平均給与水準は5.5%から5.7%へ上昇です。 年間消費者物価指数(CPI)などのインフレ率は、10月に11.1% (予想10.7% 、9月10.1%)に達し、1982年以来のイギリスで最も高い水準でした。10月の小売売上高(前年同月比)は、予想の-6.5%、前回の-6.8%に対し、-6.1% の下落でした。下落は、鈍化しているように見えますが、それでも大きな下落です。

イギリスのジェレミー・ハント財務大臣は、11月17日(木)にリシ・スナック新首相政権の新たな計画で最大 600 億ポンドまでの予算支出削減を発表しました。この計画で増税も含まれるなら、GBP/USD は、再び、急落することになるでしょう。しかし、ING アナリストの皮肉なコメントのように、"ポンドは待ちわびていた財務大臣発表によって救われた" と言えるでしょう。増税が経済に与える影響は、大きいものではなく、高額所得者とエネルギー産業にだけ影響が及ぼされることになるでしょう。しかし、INGは、安定に関して述べるのは時期早々で、年末に向けてドルの回復が見込まれるかも知れないので、以前と同じく、下落傾向にあると考えています。したがって、GBP/USD の目標は、1.1500を下回ることになります。

コメルツ銀行のアナリストによれば、ING はジェレミー・ハント大臣の発言で短期的にポンドは乗り切ったと考えているようですが、イギリスの経済状況は長期的には厳しいようです。財務省のトップは、アナリストの平均的な意見よりも、かなり悲観的です。大臣は、国の経済が既にリセッションに突入しており、GDPは1.4% 減の予想です (アナリスト中央値予想-0.5%)。

もちろん、イギリスでインフレ圧力が大きくなれば、イングランド銀行(英銀)は積極的な追加利上げに踏み切る可能性がありました。しかし、多くのアナリストによれば、政府は、金融引き締めのやり過ぎが経済を一般的に2年間という長期にわたり、混乱させることになるので思い切った措置を避け続けているといいます。予想では、イギリスの現在の赤字は、2023-24年のGDPの5%以上のままでしょう。このため、イギリス通貨の下落は、また、始まるかもしれません。

GBP/USD の先週の終値の鐘は1.1880付近で鳴りました。今後の中央値予想では、次のようにバラつきが見られます: アナリストの40% が強気、25%が弱気、残りの 35%が中立です。

D1のオシレーター系では、100% が緑で、前述のペア同様で、このうちの15%が買われ過ぎを示しています。 トレンド系では、85% 対15% で緑が優勢です。このペアのサポートレベルは、1.1800-1.1840、1.1700-1.1715、1.1600、1.1475-1.1500、1.1350、1.1230、1.1150、1.1100、1.1060、1.0985-1.1000、1.0750、1.0500、9月26日の安値1.0350。このペアが上昇すれば、1.1960、1.2045-1.2085、1.2135、1.2210、1.2290-1.2330、1.2425、1.2575-1.2610水準でレジスタンスがあります。

イギリス経済の統計では、11月23日(水)に製造部門に関するS&P グローバルの発表があります。一連の企業活動指数については、翌日の11月24日(木)になります: サービス部門、製造部門、イギリス総合PMI。

USD/JPY: 4月8日以降の円相場を待ち受けるものは?

- さて、このペアについては、何を語りましょうか? 特に、目新しいものはありません。日本銀行(日銀)の黒田東彦総裁は、国会で “日本経済に関する不透明感は非常に高い” と述べました。そして、日銀が"経済の支えと持続可能で安定を基本とした2%の目標インフレ率を達成するために金融緩和を継続"と付け加えました

日本の中央銀行のコメントは、40年ぶりの物価上昇が報じられた後にありました。なお、多くのアナリストによると、日銀の超ハト派的立場は2023年4月8日まで変更しないでしょう。この日に、黒田東彦総裁の任期が終了となるので、ハト派でない候補者が就任する可能性があります。その前に、新たな年の第1四半期の中央銀行の新たな金融政策を決定する重要な要因は、この国の賃金伸び率であり、それが、USD/JPY を下落への反転をもたらするかも知れません。その後、多くのアナリストによれば、2023 年末には130.00水準付近になると予想されています。

より近い見通しでは、フランスの金融大手、ソシエテ・ジェネラルのアナリスト予想が、ここでは興味深いでしょう。 “USD/JPY が145.00のチャートレベルを下回れば、大きく引き戻されます。137.80 を突破すれば、大幅な下落トレンドになるでしょう” と記述しています。“最初の反発は無視できませんが、143.50 や前回のレンジの下限である145が短期的なレジスタンスレベルとなりそうです。 143.50を下回れば、再び下落する可能性が高くなります。 137.80 を突破すれば、134 と132.50付近の200-DMAまでのさらなる下落を目にするかも知れません”。

このペアは、140.35圏内で取引が終了しました。今後、ドルは下げを取り戻そうとし、USD/JPY が上昇すると予想したアナリストは40% です。15% が下落と安値更新を予想しています。残りの45% は、市場予想困難です。D1のオシレーター系では、次のようになります: 100% は下向き、このうち、10% は売られ過ぎ圏内です。トレンド系では、赤が優勢の85% 対15%です。直近のサポートレベルは、138.85-139.05、138.45、137.50、135.55、134.55、131.35-131.75。レジスタンスは、142.20、143.75、145.30、146.85-147.00、148.45、149.45、150.00、151.55。強気筋の目標は、上昇して、高値152.00を上回り足場固めをすることです。そして、1990年の高値 158.00付近になります。

今週は、日本経済に関する重要なイベントの予定はありません。11月23日(水)は勤労感謝の日のため祝日になりますので気に留めておいてください。

暗号資産(仮想通貨): 破産の先にあるものは?

- FTX 取引所の破産は大きく話題にされている出来事です。ただ、先週は、出来事そのものが話題であるのに対して、現在の話題は、暗号市場全体にとって何が起きるかということに移っています。崩壊を回避して、傷から回復できるのでしょうか? そして、将来、似たような混乱を防ぐには、どうしたらいいのでしょうか?

FTX の出来事は、暗号資産業界には“厳格な規制” が必要であることを示しました。この意見を述べたのはアメリカのジャネット・イエレン財務長官で、暗号資産市場が従来の金融システムとより密接に絡みあっていたら、サム・バンクマン・フリード帝国の崩壊は、さらに悪化していたかも知れないと付け加えました。

財務長官は、この出来事を前向きなきっかけであると考える投資銀行のJPモルガンのアナリストから支持されました。アナリストはFTX危機が業界に利益をもたらし、数歩前進することに貢献したと述べています。ある大手暗号資産企業の崩壊は、このセクターを効果的に管理する規制づくりのプロセスを政府に急がせることになるでしょう。そして、包括的な規制の枠組みの導入で暗号資産の制度的受け入れが促進されるでしょう。

“ウォール街の狼”と呼ばれ、証券詐欺で服役した元株式ブローカーであるジョーダン・ベルフォート氏も法規制の賛同側です。同氏は、ビットコインの潜在能力は暗号資産セクターの規制が整った時に発揮されると考えています。そして、こちらの “狼” は、現在の市場の低迷を “浄化”と言っています。

国際決済の銀行によると、この“浄化” と暗号資産市場の長期下落により、ビットコインの投資家の約4分の3が損失を出しています。分析会社のCrypto Fund Research の研究によれば、暗号資産資金の損失は最大で50 億ドルに上る可能性があります。アナリストによると、この危機が、FTXまたはそのユーティリティ・トークンFTTに投資した業界の投資構造の25-40% に影響を与えました。Crypto Fund Researchのジョシュア・グナイズダCEOは、ファンド資金の7-12% について述べていることを明らかにしました。

Paradigmと Sequoia Capital は、FTX危機による含み損が各2億7800万ドルと2億1300万ドルになる可能性があると報じました。ジェネシス・トレーディングの証券会社では約1億7500万ドルが凍結されました。11月8日時点で、マイク・ノボグラッツ氏のギャラクシーデジタルでは、FTX関連のポジションで7680万ドルを保有していました。マルチコインキャピタルはFTXの米国部門に2500万ドルを投資しており、取引所にも200 万ドルを保有していました。Venture Fund II を介したFTX US の投資は、7月には4億3000万ドルになりました。Crypto Fund Researchのアナリストは、Pantera CapitalのFTX関連資産価値をおよそ1億ドルと見積もっています。

匿名を条件とした業界関係者は資産管理会社の損失がさらに膨れることを認めています。 “この破産で崩壊したファンド件数が明らかになり始めたばかりです” と情報提供者の1人は述べています。アナリストは、11月の投資家からの暗号資産ファンドの払戻件数が記録的な数となり、最高で20送ドルになると予測しています。今までの最高額は、テラ崩壊後に記録された13億ドルでした。

JPモルガンのアナリストも、ビットコインの下落は終わっておらず、FTX 破産危機が“連鎖倒産”をもたらすといいます。市場の下落は、暫くの間続き、2008年の金融危機を彷彿とさせます。 そうは言っても、JPモルガンのチームは、TerraUSD の件でリスクを負うこと控え、怪しげなプロジェクトに対する投資姿勢がより慎重になっていることから、今回の時価総額の打撃は少ないだろうと考えています。

ロシアに逃亡していた元CIA・国家安全保障局のエドワード・スノーデン氏は、FTXの破綻後、業界は安全なDEXに切り替えるべきだと述べています。分散型取引所とは、中央集権型の取引所に代わるもので、第三者が参加せず、スマートコントラクトのみで管理されいます。完全な分散化のため、元の状態の分散化取引所は、ユーザーの預入額を下回ることがないので、FTXのような問題に直面することはないはずです。

この執筆時点の11月18日(金)の夕方、FTX の暴落による下落に歯止めがかかり、ビットコインは$ 16,550-16,650 で取引されています。津波の後の小休止が、強気な将来に忠誠を誓うBTCサポーターの復撃心を煽りました。つまり、マイクロストラテジーのマイケル・セイラー執行会長が自身の購入戦略を放棄するつもりはなく、デジタルゴールを貯めていると発表したのです。テスラのCEOでツイッター者の新オーナーであるイーロン・マスク氏は、BTCが潜在能力を発揮するまでには時間がかかるが、弱気市場から生き残れると確信しています。金持ち父さん、貧乏父さんの著者のロバート・キヨサキ氏も、楽観的でビットコインの現在の価格推移を心配していないと述べています。

Dave the Waveと呼ばれる人気のアナリストも楽観的な大合唱に加わりました。 同氏は、暗号資産市場が人々の大きな信頼を失っていることを認めています。ただ、その一方で、同氏は、ビットコインの死が多く報じられた時ですら、ビットコインが長期上昇トレンドにとどまっていたことを思い出しました。“ひどいニュースや出来事を吸収する能力を発揮したLGC(対数関数的成長曲線)が反応したように、BTC市場に潜在する投機の獣を過小評価してはいけません” とDave the Wave は考えています。

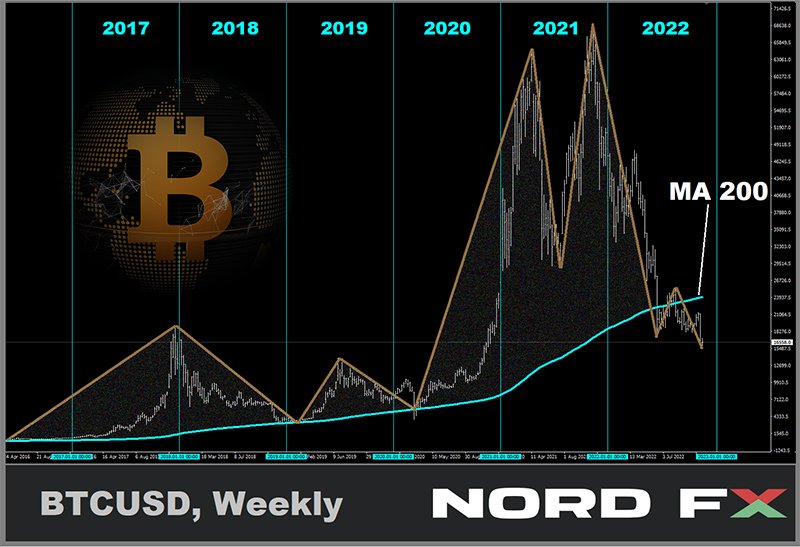

BTC/USD は、既に、長期維持していた200週移動平均線のフォームを崩しています。しかし、分析会社TradingShot のアナリストはフラクタル分析で、2023年のビットコインの大幅上昇を除外していません。さらには、その結果では2024年にコインは大きな強気の流れとなり、場合によっては、$95,000に上昇することも示唆しています。

アナリストのジェイソン・ピッツィーノ氏は、ビットコインの強気派は、BTCが$10,000になることを許さないと意見しています。 “スポット市場でのサイクルの安値は$14,900で使用する取引所次第では$15,500 付近です” 。ピッツィーノ氏によると、 “$18,500もしくは $18,600を上回れば、それは、動揺を強く示しているだけです” 。“しかし”と同氏は加え、 “それは、$18,500を超えて終われば、下落しないという意味ではありません。以前の2019年サイクルの過去の高値と 比較的によく似ている$13,500付近の価格も控えているだろう”と述べました。

モルガン・スタンレー銀行のアナリストは、安値更新について度外視していません。BTCが$17,000で足場を固めれば、トレーダーは直ぐに売りに切り替えるでしょう。その結果、最も高い可能性として、BTCの相場は $15,000を下回ることになります。このような戻りがあった場合、ビットコインは直近のサポートが$14,000付近になるだけです。また、モルガン・スタンレー銀行は ビットコインが$13,500 、さらには$12,500の安値をつけることも除外していません。しかし、このシナリオは最悪のケースです。

デルファイ・デジタルも同様の結論に至りました。レポートでは、市場調整は出遅れており、テクニカル系は11月末に新たにリセットを示唆するとあります。せいぜい、ビットコインは$14,000 から$16,000の範囲になるでしょう。

この執筆時のBTC/USD は、$16,600付近、 ETH/USD は、$1,200での取引です。暗号資産市場の時価総額は、0.832 兆ドル です(1 週間前は 0.860 兆ドル)。7日間のCrypto Fear & Greed インデックスは非常に恐怖から外れることはなく、23ポイント付近です。

最後に、ジョーダン・ベルフォート氏から、いくつかのヒントです。ヒントNo.1: ビットコインの投資は3-4年。 “3年、4年、5年の視野で稼げなければ、ショックです” とウォール・ストリートの狼は述べています。ヒントNo.2: ビットコインとイーサリアム以外には目を向けないことです。最後にヒントNo.3: パニックにならないこと。“暗号資産すべてが恐怖で身がすくんでいます。ゲームに戻れば、今が市場で一番稼いでいる時だと言えるでしょう。

NordFX Analytical Group

注意: こちらの内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る