EUR/USD: antes de las reuniones de la Fed y el BCE

- Dos eventos clave nos esperan la próxima semana. La primera es la reunión del FOMC (Comité Federal de Mercado Abierto) de la Reserva Federal de EE. UU., que se llevará a cabo el miércoles 14 de diciembre. Recordemos que la tasa de interés clave del dólar es de 4.00% en este momento, y que el presidente de la Fed, Jerome Powell confirmó el 30 de noviembre que el ritmo de crecimiento de las tasas puede ralentizarse en diciembre. Estas palabras convencieron a los participantes del mercado de que la tasa se incrementaría en diciembre no en 75 puntos básicos (pb), sino en solo 50 pb. Los desarrollos reales del 14 de diciembre establecerán el estado de ánimo del regulador para 2023. Naturalmente, aquí jugará un papel importante no solo la decisión sobre la tasa de interés en sí, sino también las previsiones económicas del FOMC y la conferencia de prensa de la gestión de esta organización después de la reunión.

Es muy probable que la decisión de los miembros del Comité se vea influenciada por los datos de inflación en EE.UU.: los valores de noviembre del Índice de Precios al Consumidor (IPC) se darán a conocer en la víspera de la reunión, el martes 13 de diciembre.

El segundo evento es la reunión del BCE del jueves 15 de diciembre. El tipo de interés del euro es del 2,00% en este momento, y según las previsiones, el regulador europeo también lo subirá 50 pb, lo que mantendrá la ventaja a favor. de la moneda estadounidense: 4,50% contra 2,50%. Como en el caso de la Fed, los comentarios y previsiones de los líderes del BCE, que se realizarán tras esta reunión, también serán importantes para los participantes del mercado.

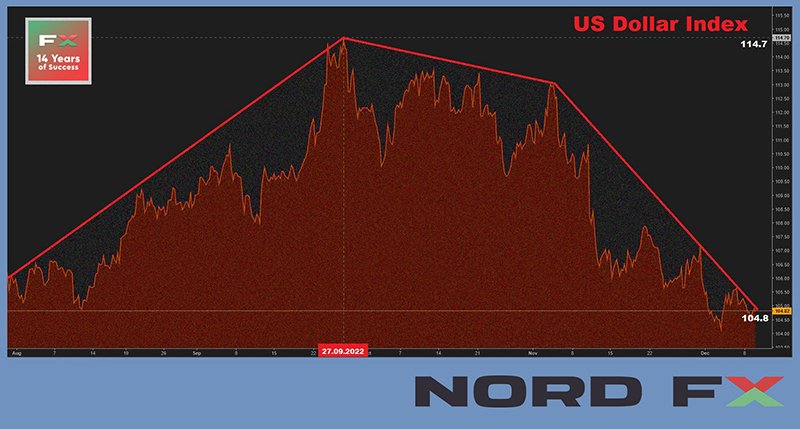

En cuanto a la semana pasada, el índice DXY Dollar no logró recuperar al menos algunas de las pérdidas que ha sufrido desde finales de septiembre. Esta vez se vio obstaculizado por las estadísticas de China. Por un lado, el sector manufacturero de China continúa desinflando: el Índice de Precios al Productor (IPP) ha estado cayendo un 1,3% por segundo mes consecutivo. Por otro lado, la inflación se está desacelerando: el Índice de Precios al Consumidor (IPC) en noviembre fue de 1,6% contra 2,1% hace un mes. En esta situación, el gobierno chino ha tomado un curso de flexibilización de la política monetaria (QE) para apoyar la economía del país. Una encuesta realizada por Bloomberg mostró que el mercado espera que el Banco Popular de China reduzca las tasas de interés del yuan a partir del primer trimestre de 2023. En este contexto, los índices bursátiles, principalmente asiáticos, subieron y el dólar bajó. El optimismo sobre la relajación de las estrictas restricciones de COVID-19 en China también apoyó el tono positivo en los mercados de valores.

Las estadísticas sobre el mercado laboral estadounidense ejercieron una presión adicional sobre la moneda estadounidense. El jueves 08 de diciembre se conoció el número de solicitudes iniciales de beneficios por desempleo. Esta cifra mostró un ligero aumento de 226K a 230K, lo que estuvo totalmente en línea con lo previsto. Pero las aplicaciones repetidas han alcanzado un máximo en los últimos diez meses: 1671K, que también es una señal para la Fed, que apunta a problemas en la economía.

Por el contrario, las macroestadísticas europeas se veían bien. Así, el PIB de la Eurozona en el 3T resultó ser superior a la previsión, 0,3% vs 0,2% (t/t) y 2,3% vs 2,1% (a/a).

Como resultado, EUR/USD abandonó una corrección profunda y, habiendo alcanzado un mínimo local de 1.0442 el 7 de diciembre, se revirtió y subió al nivel de 1.0587 el 9 de diciembre. El Índice de Precios al Productor (IPP) y el Índice de Confianza del Consumidor del La Universidad de Michigan hizo ajustes modestos a los precios al final de la semana laboral, luego de lo cual el par terminó en 1.0531.

El 50% de los analistas cuenta con su mayor crecimiento, el 25% espera que el par gire hacia el sur. El 25% restante de los expertos apunta hacia el este. Cabe señalar aquí que cuando se pasa a un pronóstico a mediano plazo, el número de partidarios bajistas que esperan que el par caiga por debajo del nivel de paridad de 1.0000 aumenta considerablemente, hasta un 75%.

La imagen es diferente de los osciladores en D1. El 100% de los osciladores son de color verde, mientras que el 10% está en la zona de sobrecompra. Entre los indicadores de tendencia, la ventaja del 100% está en el lado verde.

El soporte más cercano para EUR/USD se ubica en el horizonte 1.0500, luego se encuentran los niveles y zonas 1.0440, 1.0375-1.0400, 1.0280-1.0315, 1.0220-1.0255, 1.0130, 1.0070, seguido de la zona de paridad 0.9950-1.0010. Los alcistas encontrarán resistencia en los niveles 1.0545-1.0560, 1.0595-1.0620, 1.0745-1.0775, 1.0865, 1.0935.

Veremos otras estadísticas macro importantes la próxima semana, además de las anteriores. Así, el martes 13 de diciembre se darán a conocer los datos de inflación al consumidor (IPC) y sentimiento económico (ZEW) en Alemania. Y los indicadores de actividad empresarial en los sectores manufactureros de Alemania y la Eurozona (PMI), así como el valor de noviembre del Índice de Precios al Consumidor Europeo (IPC) se conocerá el viernes 16 de diciembre.

GBP/USD: antes de la reunión del Banco de Inglaterra

- No solo el BCE, sino también el Banco de Inglaterra (BoE) decidirán sobre la tasa de interés el jueves 15 de diciembre. Debería señalar que el regulador del Reino Unido fue uno de los primeros entre los bancos centrales del G10, siguiendo a la Fed, en restringir la política de expansión cuantitativa (QE). Elevó la tasa de interés de la libra en 75 pb en noviembre. Sin embargo, se espera que al igual que el BCE y la Fed, la suba solo 50 pb en diciembre, luego de lo cual alcanzará el 3,50%. Según una encuesta realizada por Reuters, el 96% de los economistas ha votado a favor de este paso. Y solo el 4% insiste en 75 pb.

La mayoría de los encuestados creen que la recesión será larga y superficial. Según las previsiones, la economía se contraerá un 0,2 % en el 3T de 2022 (los datos exactos se conocerán el 12 de diciembre) y se contraerá otro 0,4 % en el 4T. La caída en los tres primeros trimestres de 2023 puede ser del 0,4%, 0,4% y 0,2%, respectivamente.

En cuanto a la inflación, la encuesta realizada por el BoE mostró que los temores de la población del Reino Unido al respecto han disminuido ligeramente. Si hablamos de las previsiones de los economistas, se espera que alcance un pico del 10,9% en el 4T y luego descienda. El valor actual es más de cinco veces mayor que el nivel objetivo de 2,0%. Y el Banco de Inglaterra se verá obligado a seguir subiendo la tasa para combatir la inflación, a pesar de la amenaza de una recesión más profunda. Se prevé que el BoE lo aumente en el primer y segundo trimestre de 2023, otros 50 pb y 25 pb, respectivamente, hasta el 4,25 %.

El GBP/USD, al igual que el EUR/USD, viene desarrollando una tendencia alcista desde finales de septiembre aprovechando la debilidad del dólar. Además, está siendo empujado al alza por el final de la microcrisis fiscal y las acciones del Banco de Inglaterra para endurecer la política monetaria y apoyar el mercado de bonos del gobierno británico. GBP/USD alcanzó su valor máximo el 05 de diciembre en la altura de 1.2344, sin embargo, no fue más al norte y completó el período de cinco días en el nivel de 1.2260 en anticipación a las decisiones de la próxima semana.

Los estrategas del Commerzbank alemán consideran que la situación actual es solo un respiro temporal y esperan una mayor presión sobre la moneda británica. “En la actualidad”, escriben, “prevalece el alivio de que se ha controlado la crisis fiscal y no hay señales de un mayor recrudecimiento de la crisis energética. En nuestra opinión, esto es solo un respiro temporal para la libra. El deterioro de las perspectivas económicas, la política monetaria relativamente prudente […] y la continua alta inflación continúan ejerciendo una gran presión sobre la libra”.

El pronóstico mediano para el corto plazo copia el pronóstico para el EUR/USD en su totalidad: el 50 % de los expertos está del lado de los alcistas, el 25 % está del lado de los bajistas y el 25 % restante prefiere permanecer neutral. Al mismo tiempo, hay una ligera diferencia cuando se pasa al pronóstico a mediano plazo: el número de partidarios de los bajistas aquí es un 10% más alto, un 85%.

Las lecturas de los indicadores de tendencia y los osciladores en D1 también copian las lecturas de sus contrapartes para EUR/USD: el 100 % está en el lado verde y el 10 % de los osciladores dan señales de sobrecompra del par.

Los niveles y las zonas de soporte para el par son 1.2210-1.2235, 1.2150, 1.2085-1.2105, 1.2030, 1.1960, 1.1900, 1.1800-1840, 1.1700-1.1720, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100. Cuando el par se mueva hacia el norte, encontrará resistencia en los niveles 1.2290-1.2310, 1.2345, 1.2425-1.2450 y 1.2575-1.2610, 1.2750.

Como ya se mencionó, el lunes 12 de diciembre, cuando se publicarán los datos del PIB del país, llama la atención esta semana, en cuanto a los acontecimientos relacionados con la economía del Reino Unido. Los datos de desempleo y salarios llegarán al día siguiente, los de precios al consumidor (IPC) se conocerán el miércoles 14 de diciembre y los de ventas minoristas y actividad empresarial en Reino Unido el viernes 16 de diciembre. Y por supuesto, un especial el énfasis está en el 15 de diciembre, cuando el Banco de Inglaterra emitirá su veredicto sobre la tasa de interés.

USD/JPY: ¿Qué puede ayudar al yen?

- USD/JPY subió desde el mínimo del 2 de diciembre de 133.61 a 137.85 la semana pasada, ligeramente por encima de la fuerte zona de soporte/resistencia de 137.50. El último acorde de la semana sonó en 136,60.

El futuro del par seguirá dependiendo de la diferencia de tasas de interés entre EE.UU. y Japón. Si la Fed se mantiene al menos moderadamente agresiva y el BoJ se mantiene extremadamente apacible, el dólar seguirá dominando al yen. La amenaza de una nueva intervención cambiaria por parte del Ministerio de Finanzas de Japón, al igual que el 10 de noviembre, parece improbable en los niveles actuales. Subir el tipo de interés clave podría ayudar, pero es muy probable que el Banco de Japón (BoJ) lo deje sin cambios en su reunión del 20 de diciembre: en el nivel negativo del -0,1%. Se puede esperar un cambio radical en la política monetaria solo después del 8 de abril del próximo año. Es en este día que Haruhiko Kuroda, el jefe del Banco de Japón, terminará su mandato y puede ser reemplazado por un nuevo candidato con una posición más difícil. Aunque esto no es un hecho.

Otra esperanza es que se renueven las preocupaciones sobre las perspectivas económicas de China. "Tasas de crecimiento débiles y una clara caída en los rendimientos de los bonos", expertos del grupo bancario ING creen que “debería conducir al hecho de que las monedas seguras, como el yen, comenzarán a mostrar superioridad”, y esto apoyará a la moneda japonesa.

La previsión de los analistas para el futuro próximo es bajista: el 50% de ellos vota a favor de la caída del par, el 50% restante ha tomado una posición neutral. Sin embargo, en el mediano plazo, la mayoría de los expertos (60%) están cambiando su mirada de sur a norte, esperando un fuerte fortalecimiento del dólar y el regreso del par a la zona 145.00-150.00. Para los osciladores en D1, la imagen se ve así: el 90 % mira hacia el sur, el 10 % mira hacia el norte. Entre los indicadores de tendencia, la relación es del 85% frente al 15% a favor de los rojos.

El nivel de soporte más cercano se encuentra en la zona 136.00, seguido de los niveles y zonas 134.10-134.35, 133.60, 131.25-131.70, 129.60-130.00, 128.10-128.25, 126.35 y 125.00. Los niveles y las zonas de resistencia son 137.50-137.70, 138.00-138.30, 139.00, 139.50-139.75, 140.60, 142.25, 143.75, 145.30, 146.85-147.00, 148.45, 149.5.10,5 y 15 El propósito de los toros es subir y hacerse un hueco por encima de la altura de 152,00.

El calendario podría marcar el miércoles 14 de diciembre, cuando se darán a conocer los valores de los Índices de Sentimiento de Grandes Fabricantes y Empresas Tankan No Manufactureras para el Q4 2022. La próxima semana no se espera la publicación de otros indicadores macro de la economía japonesa.

CRIPTOMONEDAS: Rally de Navidad después de Crypto Massacre

- Titulamos la última revisión "Cryptogeddon en lugar de Crypto Winter" (por analogía con Armageddon, el lugar de la última y decisiva batalla entre las fuerzas del bien y las fuerzas del mal). Ahora hay otro término "sangriento": "masacre de criptomonedas", que caracteriza lo que sucedió como resultado del colapso del segundo intercambio de criptomonedas más capitalizado, FTX. Los inversores perdieron $ 10,16 mil millones en solo una semana en noviembre. Esta crisis fue como una ficha de dominó, que llevó al colapso de muchas otras empresas. Alrededor del 94% de los encuestados cree que la quiebra de FTX será seguida por más turbulencias a medida que años de préstamos fáciles den paso a un entorno empresarial y de mercado más difícil, según una encuesta de Bloomberg. Para complicar las cosas, entre el 73% y el 81% de los inversores perdieron dinero por invertir en criptomonedas entre 2015 y 2022. Así lo demuestran los datos de un estudio realizado por el Banco de Pagos Internacionales (BIS).

El precio de bitcoin se está consolidando alrededor de $17,000 en este momento, y las lecturas de los indicadores SMA100 y SMA200 en el gráfico de cuatro horas han convertido casi en un punto. Se evita que BTC/USD caiga por el dólar que se ha hundido en las últimas semanas. Los mercados se congelaron en previsión del 14 de diciembre, cuando la Fed tomará una decisión sobre la tasa de interés. Y ello, a su vez, depende de los datos de inflación en EEUU, que llegarán el día anterior. Los pronósticos económicos del FOMC (Comité Federal de Mercado Abierto) también desempeñarán un papel importante en la dinámica del dólar.

Los optimistas, incluidas las criptocomunidades como Credible Crypto, Moustache y Dave the Wave, esperan que estos datos influyan positivamente en el apetito por el riesgo del mercado, y el rally navideño impulsará a bitcoin a $20,000. De acuerdo con las expectativas de los miembros de la criptocomunidad CoinMarketCap, BTC cotizará a un precio promedio de $19,788 para fin de año.

Los algoritmos de aprendizaje automático de PricePredictions, que incluyen una serie de indicadores técnicos (MA, RSI, MACD, BB, etc.), indican un precio de $ 1,000 más bajo. Según sus métricas, la principal criptomoneda alcanzará los $18.797 el 31 de diciembre de 2022.

Sin embargo, no todo es tan color de rosa y sin ambigüedades. Por ejemplo, el estratega senior de Bloomberg Intelligence, Mike McGlone, cree que las criptomonedas ahora están pasando por la última etapa antes de tocar fondo. Sin embargo, advierte que será muy difícil sobrevivir a esta fase: “Normalmente, los mercados no solo forman un fondo en V. Lo hacen lo más difícil posible con mucha volatilidad, tomando dinero de todos los inversores”.

Según Michael Van De Poppe, un conocido comerciante y analista, el par enfrentará muchas dificultades en el camino hacia los $19,000. Los alcistas deberán superar el importante nivel de resistencia en el rango de $17,400-17,600 y luego intentar alcanzar el horizonte de $18,285.

En cuanto al precio de ethereum, Van de Poppe cree que el nivel de soporte clave para esta criptomoneda es el precio de $1200. Mike McGlone es de la misma opinión. Según sus cálculos, ETH tiene un fuerte soporte cercano al nivel de precios actual.

Queda muy poco tiempo para el final del año, y luego sabremos quién fue más preciso en sus pronósticos. Mientras tanto, al momento de escribir la revisión (viernes por la noche, 09 de diciembre), ETH/USD cotiza alrededor de $ 1,260 y BTC/USD - $ 17,100. La capitalización total del criptomercado no ha cambiado mucho durante la semana y es de $0,852 billones ($0,859 billones hace una semana). El índice Crypto Fear & Greed ha caído solo 1 punto en siete días, del 27 al 26 y sigue en la zona del miedo.

Y para concluir la revisión, unas pocas palabras sobre los pronósticos a más largo plazo. Analistas de Twitter tan populares como Bluntz y Korinek_Trades no descartan que el BTC/USD caiga a $15 000 o incluso $12 000 en el primer trimestre de 2023.

La imagen dibujada por los economistas de Standard Chartered es aún más sombría. Esperan que el colapso de FTX continúe afectando el estado de ánimo del criptomercado, la serie de quiebras de grandes participantes de la industria continuará, lo que conducirá a una mayor pérdida de confianza en los activos digitales. Como resultado, el precio de bitcoin podría caer a $ 5,000 durante 2023. El estratega jefe de Standard Chartered, Eric Robertsen, permitió que el interés de los inversores cambiara de la versión digital del oro a su contraparte física y el precio del metal precioso aumentara a $ 2,250 por onza troy. Al mismo tiempo, Robertsen enfatizó que el escenario propuesto no es un pronóstico, sino que solo sugiere una posible desviación del consenso actual del mercado.

El fundador de Galaxy Digital, Mike Novogratz, miró hacia el futuro y vio una luz al final del túnel. En un comentario a Bloomberg Television, mantuvo su pronóstico de que el precio de la primera criptomoneda subirá a $500.000. Sin embargo, Bitcoin ahora tardará más de cinco años, en su opinión, en lograr este objetivo debido a los cambios significativos en la situación macroeconómica y las acciones agresivas de la Fed.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver