EUR / USD: después de la reunión del BCE, antes de la reunión de la Fed

- La última vez que la revisión del EUR / USD se tituló "En un estado de incertidumbre", como lo confirmó la semana anterior. Comenzando en 1.1643, el par cayó a 1.1581, luego subió a 1.1691 y terminó la sesión con una nueva caída, esta vez al nivel de 1.1560.

El evento principal de la semana pasada fue la reunión del Banco Central Europeo. Como era de esperar, la tasa de interés se mantuvo sin cambios en 0%. Por tanto, el comentario de la dirección del BCE sobre la política monetaria fue de mucho mayor interés. Después de que la Reserva Federal de EE. UU. Y el Banco de Inglaterra describieran el momento del inicio de la reducción de sus programas de estímulo monetario (QE), los inversores querían escuchar declaraciones similares del BCE. Pero ... no los escucharon: el comunicado de prensa del regulador prácticamente repitió el anterior de septiembre.

Según información privilegiada de Bloomberg, actualmente existe una división entre los miembros del Consejo de Gobierno del BCE. En primer lugar, se trata de estimar el alcance de la inflación venidera. Las garantías de la presidenta del BCE, Christine Lagarde, de que el reciente aumento de la inflación al 3,4% es temporal, no les conviene a todos. Más aún, se muestran dudosos frente al pico de inflación de 28 años de Alemania (4,6%) y el pico de 37 años de España (5,5%). La declaración de la dirección del banco de que el análisis no confirma la necesidad de subir la tasa de interés en 2022 también parece dudosa.

Todo lo anterior ha llevado a los inversores a sentir que la retirada del estímulo monetario en la zona euro no comenzará hasta finales de 2022 y principios de 2023. En este contexto, la moneda europea debería tener que debilitarse drásticamente. Pero si miramos el gráfico, veremos un fuerte aumento del par EUR / USD: el par EUR / USD subió 110 puntos el 28 de octubre. ¡Sorprendente pero cierto!

La razón principal radica en las estadísticas macroeconómicas de EE. UU., Que se publicaron al mismo tiempo que comenzaba la conferencia de prensa del jefe del BCE. Según estimaciones preliminares, el PIB de EE.UU. en el tercer trimestre será del 2,0%, muy por debajo no solo del 6,7% anterior, sino también del 2,7% previsto. La tasa de crecimiento de la economía estadounidense cayó del 12,2% al 4,9%. Las cifras moderaron el optimismo de los inversores y provocaron que el dólar se debilitara, con el índice USD (DXY) cayendo de 93,86 a 93,33, y los índices bursátiles Dow Jones y S & P500 casi volviendo a sus máximos históricos. La caída de los precios del gas y el carbón también jugó contra el dólar, reduciendo la probabilidad de un colapso energético en Europa.

Al final de la semana, el viernes 29 de octubre, el dólar no solo pudo recuperar las pérdidas, sino que también empujó al par EUR / USD a mínimos de tres semanas. El posicionamiento de los inversores fue clave para esto después de la publicación del informe de la Fed de EE. UU. Sobre las condiciones económicas, conocido como el Libro Beige, antes de la reunión del regulador la próxima semana. "Con la Fed preparada para actuar para reducir las compras de activos y la flexibilidad, que probablemente sea una característica clave de la política futura, la relación riesgo / retorno se vuelve más positiva para el dólar", explicaron los analistas de TD Securities.

El dólar también se vio respaldado por una ganancia mensual en activos de riesgo, un aumento en los rendimientos de los bonos a 1.672% (el más alto desde mayo) y buenas estadísticas macro de los EE.UU.: el aumento en el PCE subyacente (Gasto de consumo personal) se mantuvo en 3.6% en septiembre, en línea con agosto. Sin embargo, las estadísticas europeas provocaron otro ataque de ansiedad en los inversores, mostrando una aceleración de la inflación y una fuerte desaceleración del crecimiento del PIB.

A pesar de las fluctuaciones del EUR / USD durante las últimas semanas, el 100% de los indicadores de tendencia en D1 están mirando hacia el sur. Pero entre los osciladores, estas fluctuaciones causaron cierta confusión: solo el 40% apunta al sur, el 30% mira al norte y el 30% al este. Tampoco hay unidad entre los expertos. El 30% vota por el crecimiento del par, el 55% por su caída y el 15% por el movimiento lateral. Los niveles de soporte son 1.1520, 1.1485, 1.1425 y 1.1250. Los niveles de resistencia son 1,1580, 1,1625, 1,1670, 1,1715, 1,1800, 1,1910.

En cuanto a los eventos importantes y la publicación de estadísticas macroeconómicas, habrá muchos de ambos en la próxima semana. Los volúmenes de ventas minoristas alemanas y el índice de actividad empresarial ISM en el sector manufacturero de EE. UU. Se publicarán el lunes 1 de noviembre. El valor de ISM en el sector de servicios, así como el informe de ADP sobre el nivel de empleo en EE. UU., Se harán públicos. el miércoles 03 de noviembre. Tendremos un evento tan clave como la reunión de la Fed el mismo día, incluyendo la decisión de la tasa de interés, así como los comentarios de su gerencia sobre la política monetaria del Banco Central de Estados Unidos. Christine Lagarde, directora del Banco Central Europeo, tiene previsto hablar el miércoles y jueves.

Como es habitual, el primer viernes de mes, 05 de noviembre, se verán datos del mercado laboral estadounidense, incluido un indicador tan importante como el NFP, la cantidad de empleos creados fuera del sector agrícola estadounidense. Las estadísticas de ventas minoristas de la zona euro se publicarán el mismo día.

GBP / USD: antes de las reuniones de la Fed y el Banco de Inglaterra

- El índice de precios al consumidor (IPC), que refleja el comportamiento de los precios minoristas de los bienes y servicios que componen la canasta de consumo de los residentes en Reino Unido, y es un indicador clave de inflación, fue de + 0,3% en septiembre (frente a + 0,4% y + 0,7% en agosto). Sobre una base interanual, el IPC del Reino Unido creció un + 3,1% (frente al + 3,2% previsto y el + 3,2% en agosto). Aunque los indicadores mostraron que la inflación se desaceleró en septiembre, los analistas esperan que se acelere drásticamente en octubre debido a los altos precios de la energía, las tarifas de los servicios públicos y un aumento parcial del IVA.

La próxima semana no es solo la semana de la reunión de la Fed, sino también la del Banco de Inglaterra, que tendrá lugar el jueves 4 de noviembre. Según varios expertos, es poco probable que la desaceleración de la inflación en septiembre obligue al Reino Unido regulador deje de subir su tasa de interés clave en los próximos meses (ahora en 0.1%).

La amenaza de estanflación, que combina un débil crecimiento del PIB y una alta inflación, es muy peligrosa para la economía británica, que todavía se ve presionada por los efectos del Brexit. Según los expertos del Banco de Inglaterra, la tasa de inflación anual se acelerará a alrededor del 5% en abril de 2022 y caerá al objetivo del 2% a fines de 2022. Este es un ritmo muy rápido, y el jefe de la central El banco Andrew Bailey ha dicho recientemente que, a tales tasas, puede ser necesario actuar y aumentar las tasas de interés más rápido de lo planeado originalmente.

Muchos inversores ahora creen que la tasa de interés de la libra podría alcanzar el 0,45% para fines de 2021 y el 0,95% para junio de 2022, lo que se supone que conducirá a una libra más fuerte. Sin embargo, en la actual situación deficiente, las cosas no son tan sencillas y la reducción del estímulo monetario podría provocar un deterioro de la economía británica, una profundización de la crisis y una caída en el nivel de vida de los residentes del Reino Unido. Los volúmenes de ventas minoristas (sin incluir combustible), según lo determinado por la Oficina de Estadísticas Nacionales, han mostrado una disminución interanual de -0,9% a -2,5% durante tres meses consecutivos, lo que sugiere que la gente ha comenzado a ahorrar.

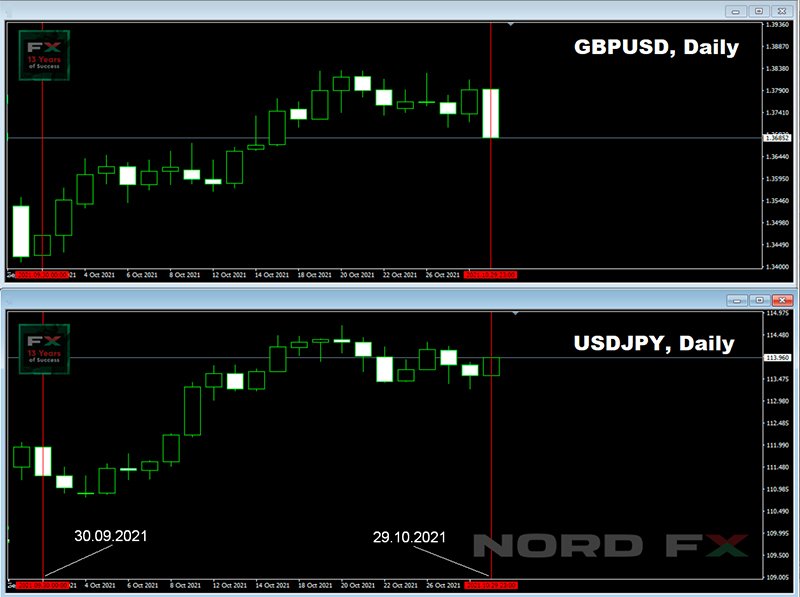

La última semana y media muestra que el impulso alcista en el par GBP / USD que comenzó el 30 de septiembre se ha agotado y, gracias a los mismos factores enumerados para el EUR / USD, la libra terminó la sesión de negociación en 1.3685 un mes después.

La intriga sobre cómo reaccionará el mercado a los planes de la Fed de EE. UU. Y el Banco de Inglaterra para reducir la QE permanece por ahora. Pero es seguro decir que el miércoles y el jueves, cuando estos reguladores se reúnan, prometen ser muy interesantes, la alta volatilidad está garantizada. Al mismo tiempo, el 40% de los expertos apuestan a que los bajistas ganen, el 30% junto con el análisis gráfico en D1 apoyan a los alcistas, y el 30% restante ha tomado una posición neutral.

Hasta el 50% de los osciladores son de color gris neutro. Las lecturas de los demás osciladores se dividen en partes iguales: 25% para el rojo y 25% para el verde. En cuanto a los indicadores de tendencia en D1, los rojos ganan con una clara ventaja, son el 80%. Los niveles de soporte son 1.3765, 1.3675, 1.3600, 1.3575, 1.3525 y 1.3400. Los niveles de resistencia y los objetivos de los alcistas son 1.3725, 3770, 1.3810, 1.3835, 1.3900 y 1.4000.

USD / JPY: el yen tiene su propio camino

- Los gráficos de las últimas dos semanas y media muestran que el impulso alcista también se ha agotado para el USD / JPY. Solo si, en el caso del GBP / USD, el dólar se ha debilitado frente a la libra desde finales de septiembre, por el contrario, se ha fortalecido frente al yen.

La moneda japonesa es una moneda de refugio seguro para los inversores. Y su reciente debilitamiento encaja lógicamente en una relación inversa estable entre la tasa del yen y el creciente apetito por el riesgo del mercado. También hay que agregar que otro detonante del debilitamiento del yen fue el desplazamiento de la balanza comercial de Japón hacia las importaciones, debido a un repunte de los precios de la energía y los metales. Y, por supuesto, no se puede ignorar un factor tan importante que influye en las cotizaciones del USD / JPY como el rendimiento de los bonos del Tesoro estadounidense. Sin embargo, también está directamente relacionado con la aversión al riesgo del mercado.

El USD / JPY subió su máximo de cuatro años el 20 de octubre para alcanzar el máximo de 114,70, el mismo punto en el que estaba en noviembre de 2017. Después de eso, el entusiasmo de los alcistas disminuyó y el par bajó, terminando la semana pasada en 113,95.

En esta etapa, el 70% de los analistas esperan que el par regrese primero al horizonte de 113,00 y luego caiga a la zona de 111,00-112,00 a finales de noviembre. El 30% restante de los expertos se adhiere al punto de vista opuesto, esperando la próxima actualización de máximos de varios años y la subida del par hasta el rango 115,00-116,00.

Los niveles de resistencia son 114,35, 114,70 y 115,50, el objetivo a largo plazo de los alcistas es el máximo de diciembre de 2016 de 118,65. Los niveles de soporte más cercanos son 113.85, 113.40 y 113.25, luego 112.00 y 111.65.

En cuanto a los eventos de la próxima semana, se puede destacar la publicación del informe de la reunión del Comité de Política Monetaria del Banco de Japón el martes 02 de noviembre. Sin embargo, es probable que el mercado reaccione con bastante calma. Especialmente porque este evento tendrá lugar solo un día antes de que los EE. UU. En la reunión de la FED, que será el foco de todos los inversores y especuladores.

CRIPTOMONEDAS: Ethereum renueva su máximo

- El récord histórico de $ 66,925 establecido por bitcoin el 20 de octubre aún no se ha roto. La corrección inminente que siguió al tomar esa altura provocó una feroz pelea de toros y osos. Las fuerzas resultaron ser aproximadamente iguales. Como resultado, después de oscilar en el rango de $ 57,590-63,645, el par regresó el viernes 29 de octubre aproximadamente a donde había estado siete días antes, a la zona de $ 62,000. La capitalización total del mercado de cifrado también se mantiene sin cambios en $ 2.6 billones, pero la participación de bitcoin ha disminuido un poco: su índice de dominio ha caído del 45,94% al 44,15%. Esto se debió a los flujos de capital hacia altcoins, principalmente ethereum, que aumentaron del 18,72% al 19,61% durante la semana. El índice Crypto Fear & Greed todavía se encuentra en la zona de Greed en 70 puntos (hace 75 semanas).

La mayoría de los analistas creen que continuará la tendencia alcista del par BTC / USD. Esto está respaldado por estadísticas. Las salidas de monedas de los intercambios se han reanudado, según Glassnode. La tasa de hash de la red Bitcoin casi se ha recuperado después de la prohibición minera de China, lo que provocó que cayera en un 50%. Al mismo tiempo, la oferta de bitcoins es bastante baja: los mineros y los inversores mantienen sus reservas con la expectativa de un mayor crecimiento de los precios.

El contexto macroeconómico también es favorable. La Bolsa de Valores de Nueva York continúa listando ETF relacionados con bitcoins. Es cierto que hay información de que es probable que la Comisión de Bolsa y Valores (SEC) rechace la solicitud de Valkyrie para lanzar un ETF apalancado. Otras de las 40 presentaciones que la SEC está considerando actualmente, además de las solicitudes para lanzar ETF sobre futuros de bitcoins, tampoco recibirán luz verde. Pero las que se aprobarán son suficientes para asegurar una sólida entrada de fondos en este sector de inversores que salvan su capital de la inflación.

La buena noticia para BTC es que el gigante de pagos Mastercard pronto anunciará el soporte de criptomonedas en su red. Esto incluye billeteras bitcoin, tarjetas de crédito y débito y programas de lealtad donde los puntos se pueden convertir en activos digitales.

La empresa estadounidense Walmart Inc., que opera la cadena mayorista y minorista más grande del mundo, también recurrió a la principal criptomoneda y lanzó un programa piloto para vender bitcoins en sus tiendas.

El comerciante y analista de criptomonedas conocido como Altcoin Sherpa confía en que bitcoin no caerá por debajo de la zona de $ 54,000 donde se encuentra el fuerte soporte y, si se aleja de ella, actualizará su máximo histórico en noviembre, superando los $ 80,000.

Otro analista destacado, PlanB, también espera un aumento parabólico en el precio de bitcoin. Como recordatorio, PlanB es el creador del modelo Stock-to-Flow (S2F), que predice el precio de la criptomoneda insignia y que le permitió predecir con precisión los precios de BTC en agosto y septiembre. Y si Bitcoin continúa siguiendo este modelo, alcanzará los $ 98.000 en noviembre y los $ 135.000 en diciembre. “Entonces, va a ser una muy buena Navidad este año”, declaró PlanB. Al mismo tiempo, el experto cree que es poco probable que la criptomoneda insignia pueda evitar otra corrección importante que históricamente sigue a cada ciclo alcista importante.

Otro criptoanalista y comerciante popular, Lark Davis, espera que “¡los próximos seis meses probablemente sean mega-locos por bitcoins y criptomonedas! Muchos de ustedes tendrán la oportunidad de cambiar completamente su destino financiero”, tuiteó.

Davis no aconseja a los inversores que se dejen llevar por las altcoins y NFT especulativas en la situación actual, sino que apuesten por monedas probadas por el tiempo. “Deje que los ganadores ganen, duplique e incluso triplique sus posiciones y corte a los perdedores. Hágalo sin piedad, no tiene sentido mantener activos dudosos”, escribe Lark Davis.

En su opinión, BTC podría aumentar los ahorros de los inversores 20 veces durante los próximos 10 años, pero las monedas alternativas individuales podrían generar retornos comparables mucho antes. “Las Altcoins son para ganar dinero, BTC es para almacenamiento”, explica el experto.

La altcoin líder parecía haber escuchado las palabras de Lark Davis. Mientras bitcoin rondaba los $ 60,000-61,000, ethereum renovó su máximo histórico, alcanzando un máximo de $ 4,447 el 29 de octubre. El récord anterior de $ 4,360 se registró en mayo.

El par ETH / USD está explotando por quinta semana consecutiva, habiendo agregado más del 65% desde el 21 de septiembre. La razón de este crecimiento es el proceso de quema de monedas que saca de circulación los tokens ETH. Otro factor que impulsó a esta altcoin fue la noticia del inicio exitoso de la actualización Ethereum 2.0 Altair para Beacon Chain, lo que acercó aún más el momento del lanzamiento completo de ETH 2.0.

Y otra noticia que será de interés para quienes piensan no solo en su futuro, sino también en el futuro de sus hijos y seres queridos. La compañía de seguros rusa Renaissance Life e InDeFi SmartBank han comenzado a desarrollar conjuntamente contratos inteligentes para ayudar a heredar activos digitales. Con el crecimiento del mercado de las criptomonedas, el problema de heredar tal propiedad se ha vuelto bastante agudo. Dado que las criptomonedas están descentralizadas, en caso de muerte del propietario, los herederos simplemente no pueden disponer de la propiedad del fallecido sin acceso a la billetera de criptomonedas. Los contratos inteligentes en desarrollo deberían resolver este problema al permitir que el cliente transfiera la disposición de los activos digitales a su heredero designado en caso de su muerte.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones o pautas de inversión para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es arriesgado y puede resultar en una pérdida total de los fondos depositados.

Volver Volver