EUR/USD: Валютна пара знаходиться на роздоріжжі

- На початку минулого огляду ми задавалися питанням, чи закінчилося ралі долара. Нагадаємо, що опубліковані 10 листопада дані про інфляцію в США виявилися значно кращими за попередні значення і прогнози. Базова споживча інфляція у жовтні зросла на 0,3%, що було як нижче даних прогнозу в 0,5%, так і попереднього вересневого значення в 0,6%. Річні темпи зростання базової інфляції також сповільнилися до 6,3% (згідно прогнозу місяць тому – 6,5% і 6,6%).

Цей темп зміни індексу споживчих цін був найповільнішим за останні 9 місяців, підтверджуючи, що серія різких підвищень процентних ставок нарешті мала бажаний ефект. Учасники ринку відразу ж вирішили, що ФРС тепер, швидше за все, знизить темпи посилення монетарної політики. У результаті індекс долара DXY досяг різкого піку, втративши 2,1%, що стало рекордним падінням з грудня 2015 року. Американська валюта також ослабла по відношенню до євро: курс EUR/USD піднявся з 0,9935 до 1,0363 за два дні, з 10 на 11 листопада.

Валютна пара зросла на початку минулого тижня: у вівторок, 15 листопада, було зафіксовано локальний максимум на значенні 1,0480, але потім курс різко пішов вниз до рівня 1,0279 і завершив своє падіння на значенні 1,3210.

Основними причинами такої поведінки є неоднозначна макростатистика зі США, прогнози лідерів ФРС і нечіткі заяви глави ЄЦБ. Почнемо по порядку, зі статистики. Дані індексу цін виробників США показали зниження інфляційного тиску: зростання сповільнилося з 8,4% до 8,0%. Обсяги будівництва в США в жовтні зросли до 1,425 млн нових будинків, що перевищило очікування. Але при цьому, згідно вересневих показників – до 1,488 млн будинків. У результаті динаміка виявилася негативною. Статистика дозволів на будівництво, виданих у жовтні, також перевищила прогноз – 1,526 замість 1,512 млн будинків, але це значення нижче, ніж було в попередньому місяці – 1,564 млн. Індекс виробничої активності Федерального резервного банку Філадельфії в цілому різко впав до -19,4 пункту у порівнянні з вересневим, що становив -8,7 пункту, хоча прогноз на жовтень становив -6,2.

У Європі також все досить різноспрямовано. Індекс економічних настроїв ZEW у Німеччині виявився значно кращим як за прогноз, так і за попереднє значення (-36,7/-50,0/-59,2). Але індекс споживчих цін у Єврозоні вказав на зростання інфляції з 9,9% до 10,6%.

Другим фактором, який визначив динаміку долара, стали заяви керівників Федерального резерву США. Таким чином, якщо раніше головний яструб ФРС, голова Федерального резервного банку Сент-Луїса Джеймс Буллард прогнозував пік ключової процентної ставки в діапазоні 4,75-5,00%, то тепер він підняв планку ще на 25 базисних пунктів – до 5,00-5,25%. Президент Федерального резервного банку Сан-Франциско Мері Дейлі поділяє схожу думку, вказуючи на цільовий діапазон 4,75-5,25%. Голова ФРС Атланти Рафаель Бостік також заявив, що посилення монетарної політики та підвищення процентних ставок триватимуть.

Відзначимо, що, згідно з даними CME Group FedWatch Tool, ймовірність того, що ФРС підвищить базову ставку на 50 базисних пунктів у грудні, становить 85%, а ймовірність підвищення на 75 базисних пунктів – лише 15%. Подібні оцінки ринку можна вважати досить нейтральними, оскільки американський Центральний банк все ще випереджає своїх колег з інших країн G10 у плані посилення монетарної політики. Виступаючи на фінансовій конференції у Франкфурті (Німеччина) цього тижня, глава європейського регулятора Крістін Лагард заявила, що ЄЦБ, безумовно, «очікує подальшого підвищення ставок до рівнів, необхідних для того, щоб інфляція повернулася до середньострокової цілі, тобто 2%». Але при цьому вона не окреслила жодних конкретних кроків. Більше того, пані Лагард підкреслила, що «необхідно, щоб нормалізація балансу відбувалася розмірено й передбачувано». Після таких слів інвестори відчули певне розчарування, яке не дозволило парі EUR/USD продовжити зростання.

За словами стратегів ING, найбільшої банківської групи Нідерландів, у середньостроковій перспективі валютна пара знову впаде нижче паритетної лінії 1,0000. «Якщо ФРС залишатиметься ключовим рушієм долара, ЄЦБ продовжуватиме відігравати досить незначну роль для євро, який натомість залишається значною мірою прив’язаним до глобальних ризикових настроїв і геополітичної/енергетичної динаміки». У той же час ING не виключає нового міні-ралі для пари в короткостроковій перспективі.

Лише 15% аналітиків очікують, що найближчим часом пара підніметься ще вище в напрямку на північ, 55% очікують повороту на південь. Решта 30% експертів вказують на східний напрям. Серед осциляторів на D1 картина інша. Всі 100% осциляторів позначені зеленим кольором, а 15% знаходяться в зоні перекупленості. Серед трендових індикаторів перевага також на боці тих, які позначені зеленим: 75% радять купувати пару, 25% – продавати. Безпосередня підтримка для пари EUR/USD знаходиться на рівні 1,0270, за нею йдуть наступні рівні та зони: 1,0254, 1,0130, 1,0070, 0,9950-1,0010, 0,9885, 0,9825, 0,9750, 0,9700, 0,9645, 0,9580 і, нарешті, мінімум, який був зафіксований 28 вересня – 0.9535. Наступна ціль ведмедів 0.9535, 0,9500. Бики зустрінуть опір на рівнях 1,0390-1,0400, 1,0422-1,0438, 1,0480, 1,0620, 1,0750, 1,0865 та 1,0935.

Серед подій наступного тижня у календарі буде позначено середу, 23 листопада. У цей день буде опубліковано багато макроекономічної статистики по економіці США. Це будуть дані про безробіття, стан ринку житла, обсяги замовлень на капітальні товари та товари тривалого користування. Крім того, буде опубліковано протокол останнього засідання Комітету з операцій на відкритому ринку Федеральної резервної системи США. У той же день буде доступна інформація про ділову активність Німеччини та Єврозони в цілому. У четвер, 24 листопада, у США вихідний, а в п'ятницю, 25 листопада, торги закриваються достроково: в країні відзначають День подяки. Але значення індексу ділового клімату й обсяг ВВП Німеччини стануть також відомі в ці дні.

GBP/USD: Похмурі прогнози для фунта

- Як і у випадку з євро, курс GBP/USD зріс не через зростання курсу фунта, а через ослаблення долара, викликане останніми даними про інфляцію в США. Що стосується британської валюти, то фундаментальний фон Великобританії знову й знову сигналізує про погіршення економічної ситуації в країні. Згідно з оприлюдненими минулого тижня даними, рівень безробіття зріс з 3,5% до 3,6%. Рівень середньої заробітної плати зріс з 5,5% до 5,7%. Інфляція, наприклад, річний індекс споживчих цін, зросла у Великобританії в жовтні до найвищого рівня з 1982 року й досягла 11,1% (при прогнозі 10,7% і вересневому значенні 10,1%). Роздрібні продажі у жовтні впали на -6,1% у порівнянні з прогнозом в -6,5% і попереднього результату -6,8%. Здається, падіння дещо сповільнилося, але все одно воно надто сильне.

У четвер, 17 листопада, Міністр фінансів Великобританії Джеремі Хант представив новий план уряду нового прем'єр-міністра Ріші Сунака, згідно з яким бюджетні витрати повинні бути скорочені до 60 мільярдів фунтів стерлінгів. З огляду на те, що цей план також передбачав підвищення податків, курс GBP/USD може знову різко знизитися. Однак, як саркастично прокоментували аналітики ING, «фунт пережив довгоочікуване осіннє оголошення Міністра фінансів». Вплив підвищення податків на економіку може бути невеликим і вплине лише на високі доходи та енергетичну галузь. Проте в ING вважають, що ще занадто рано говорити про стабілізацію, і вважають, що ризики зниження для пари залишаються, оскільки курс долара може почати відновлюватися до кінця року. У результаті цільовий показник для пари GBP/USD буде нижче 1,1500.

Поки ING вважає, що фунт пережив промову Джеремі Ханта в короткостроковій перспективі, на думку експертів Commerzbank, економічна ситуація у Великій Британії все ще виглядає досить похмурою в довгостроковій перспективі. Думка глави Мінфіну виявилася набагато песимістичнішою за думку більшості аналітиків. Він вважає, що економіка країни вже перебуває в рецесії, і очікує падіння ВВП на 1,4% (медіанний прогноз аналітиків -0,5%).

Звичайно, зростання інфляційного тиску у Великобританії може призвести до більш агресивного підвищення ставок Банком Англії. Однак, на думку багатьох експертів, регулятор все ж уникатиме різких кроків, оскільки надмірне посилення монетарної політики може взагалі вибити економіку з ладу на довгих два роки. Згідно з прогнозами, дефіцит поточного рахунку Великобританії залишиться на рівні понад 5% ВВП у 2023-24 роках. Результатом може стати відновлення тенденції до зниження курсу британської валюти.

Останнє значення за тиждень курсу GBP/USD було зафіксовано на рівні 1,1880. Медіанний прогноз на найближче майбутнє виглядає досить неоднозначно: 40% експертів на боці биків, 25% на боці ведмедів, а решта 35% вважають за краще притримуватися нейтральної сторони.

Серед осциляторів на D1 100% знаходяться на зеленій стороні, з яких, як і у випадку з попередньою парою, 15% дають сигнали перекупленості. Щодо трендових індикаторів, то ми бачимо співвідношення 85%:15% на користь зелених. Рівні та зони підтримки для пари: 1.1800-1.1840, 1.1700-1.1715, 1.1600, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 та значення на 26 вересня 1.0350. Коли пара рухається на північ, вона стикається з опорами на рівнях 1,1960, 1,2045-1,2085, 1,2135, 1,2210, 1,2290-1,2330, 1,2425 і 1,2575-1,2610.

Статистика економіки Сполученого Королівства включає публікацію S&P Global Business Activity Index у виробничому секторі країни в середу, 23 листопада. Значення цілої групи індексів ділової активності стануть відомі через день, у четвер, 24 листопада: у секторі послуг, у виробничому секторі та зведеному індексі ділової активності Великобританії.

USD/JPY: Що чекає на ієну після 8 квітня?

- Що ще можна сказати про цю валютну пару? Власне, нічого нового. Виступаючи перед парламентом країни, Харухіко Курода, керуючий Банком Японії зазначив: «Невизначеність щодо японської економіки є надзвичайно високою». І він додав, що його організація «продовжуватиме пом’якшувати монетарну політику для підтримки економіки та досягнення цільового рівня інфляції в 2% на стійкій, стабільній основі, підкріпленій зростанням заробітної плати».

Коментарі глави Центрального банку Японії прозвучали на фоні повідомлень про те, що рівень споживчої інфляції в країні досяг 40-річного максимуму. І, на думку багатьох експертів, позиція Банку Японії не зміниться до 8 квітня 2023 року. Саме в цей день завершуються повноваження Харухіко Куроди на цій посаді, де його може замінити новий кандидат з менш жорсткою позицією. До цього, в 1-му кварталі нового року, важливим фактором, що визначає майбутню монетарну політику Центрального банку, стане зростання зарплат в країні, що може призвести до революційного розвороту курсу USD/JPY вниз у напрямку на південь. Після цього, за прогнозами низки експертів, він може завершити 2023 рік на рівні близько 130,00.

Що стосується найближчих перспектив, то тут буде цікавий прогноз фахівців французького фінансового конгломерату Societe Generale. «Курс USD/JPY зазнав глибокого відкату після прориву нижче рівня графіка на 145,00. Прорив 137,80 може продовжити низхідний тренд», – пишуть вони. «Початкове відновлення курсу не виключається, але значення 143,50 і нижня межа попереднього діапазону в 145, ймовірно, будуть короткостроковими рівнями опору. Значення нижче 143,50 може спровокувати ще одне падіння. Прорив на рівні 137,80 може стати причиною подальшого падіння до 200-DMA на рівнях 134 і 132,50».

Останню торгову сесію з парою було завершено в зоні 140,35. Те, що долар найближчим часом спробує відіграти хоча б частину втрат, а курс USD/JPY розвернеться на північ, очікують 40% аналітиків. 15% голосують за прорив на південь і нове падіння. Решті 45% важко зробити прогноз. Для осциляторів на D1 картина виглядає так: 100% дивляться на південь, 10% з них знаходяться в зоні перепроданості. Серед трендових індикаторів співвідношення 85%:15% на користь червоних. Найближчий сильний рівень підтримки знаходиться в зоні 138.85-139.05, далі йдуть рівні 138.45, 137.50, 135.55, 134.55 і зона 131.35-131.75. Рівні та зони опору: 142.20, 143.75, 145.30, 146.85-147.00, 148.45, 149.45, 150.00 і 151.55. Мета биків – піднятися і закріпитися над рівні 152.00. Потім йде зафіксований максимум з 1990 року – 158,00.

Важливих подій щодо стану японської економіки цього тижня не очікується. Також слід мати на увазі, що в середу, 23 листопада, в країні вихідний день, День праці.

КРИПТОВАЛЮТИ: Чи є шанс на відновлення після банкрутства?

- Найбільш обговорюваною подією залишається банкрутство біржі FTX. Але якщо основною темою була сама подія минулого тижня, то зараз центр дискусії змістився на питання про те, що буде з криптоіндустрією в цілому. Чи вдасться їй уникнути колапсу та відновитися? І що можна зробити, щоб не допустити подібних потрясінь у майбутньому?

Інцидент з FTX показав, що індустрія криптовалют потребує «дуже ретельного регулювання». Таку думку висловила міністр фінансів США Джанет Йеллен і додала, що наслідки краху імперії Сема Бенкмана-Фріда могли б бути ще гіршими, якби ринок криптовалюти був тісніше переплетений з традиційною фінансовою системою.

Главу Мінфіну підтримали експерти інвестиційного банку JPMorgan, які вважають поточні події позитивним каталізатором. Вони заявили, що криза FTX принесе користь галузі та допоможе їй зробити кілька кроків вперед. Крах однієї з найбільших криптокомпаній підштовхне регуляторів до прискорення процесу формування регулятивних правил, які дозволяють ефективно контролювати сектор. А запровадження комплексної нормативної бази сприятиме інституційному прийняттю криптовалют.

Джордан Белфорт, колишній біржовий брокер, який відсидів у в'язниці за шахрайство з цінними паперами і відомий як «Вовк з Уолл-стріт», також став на бік правоохоронних органів. Він вважає, що потенціал біткоїна буде реалізований, коли криптосектор стане повністю зарегульованим. І цей «Вовк» назвав поточний спад ринку «чисткою».

За даними Банку міжнародних розрахунків, у результаті цієї «чистки» та тривалого падіння крипторинку втратили гроші приблизно три чверті інвесторів у біткоїн. А згідно з дослідженням аналітичного агентства Crypto Fund Research, втрати криптовалютних фондів можуть сягати до 5 мільярдів доларів. За оцінками експертів, криза торкнулася 25-40% галузевих інвестиційних структур, які інвестували в біржу FTX або її корисний токен FTT. Джошуа Гнайзда, генеральний директор Crypto Fund Research, уточнив, що мова йде про 7-12% активів під управлінням фонду.

Paradigm і Sequoia Capital повідомили, що їхні потенційні збитки через кризу FTX можуть скласти 278 і 213 мільйонів доларів відповідно. У брокерській компанії Genesis Trading заблоковано близько 175 млн доларів США. Станом на 8 листопада інвестиційна компанія Galaxy Digital Майка Новограца мала позиції, пов’язані з біржою FTX, на 76,8 мільйона доларів. Компанія Multicoin Capital інвестувала 25 мільйонів доларів у американський підрозділ біржі FTX, а також тримала 2 мільйони доларів у USDC на самій біржі. Інвестиції в FTX US через Venture Fund II, створений у липні, склали 430 млн доларів США. Експерти Crypto Fund Research оцінили вартість пов’язаних з FTX активів Pantera Capital приблизно в 100 мільйонів доларів США.

Учасники галузі на умовах анонімності визнали, що збитки розпорядників активів можуть бути ще більшими. «Кількість фондів, повністю знищених цим банкрутством, тільки починає виявлятися», – зазначило одне з джерел. Дослідники очікують рекордну кількість запитів інвесторів на повернення коштів із криптофондів у листопаді – до 2 мільярдів доларів США. Попередній максимум у розмірі 1,3 мільярда доларів був зафіксований у червні після краху Terra.

Аналітики JPMorgan також вважають, що падіння основних криптовалют не закінчилося, і криза банкрутства FTX може призвести до «каскадних ліквідацій». Падіння ринку триватиме ще деякий час, нагадуючи фінансову кризу 2008 року. Зважаючи на це, команда JPMorgan вважає, що цього разу удар по загальній капіталізації, швидше за все, буде меншим, оскільки епізод з TerraUSD вже здійснив відкат у прийнятті ризиків і більш обережне ставлення до інвестування в сумнівні проекти.

Едвард Сноуден, колишній офіцер ЦРУ та Агентства національної безпеки, який втік до Росії, заявив, що після краху FTX індустрія повинна перейти на безпечні DEX. Децентралізовані біржі є альтернативою централізованим біржам і управляються виключно смарт-контрактами без участі третьої сторони. Завдяки повній децентралізації DEX у своєму початковому стані ніколи не повинні стикатися з проблемами, подібними до FTX, оскільки їхні резерви ніколи не опускаються нижче депозитів користувачів.

На момент написання статті, у п’ятницю ввечері, 18 листопада, біткоїн зупинив падіння, викликане обвалом FTX, і знаходиться у районі 16 550-16 650 доларів США. Таке затишшя після цунамі змусило прихильників BTC продемонструвати свою віру в його високе майбутнє. Виконавчий керівник MicroStrategy Майкл Сейлор заявив, що не збирається відмовлятися від своєї стратегії купівлі та накопичення цифрового золота. Генеральний директор Tesla і новий власник Twitter Ілон Маск упевнений, що BTC переживе ведмежий ринок, хоча для повної реалізації його потенціалу знадобиться багато часу. Роберт Кійосакі, автор книги «Багатий батько, бідний батько, також висловив оптимізм, та зазначив, що його не турбує поточний рух цін на головну криптовалюту.

До хору оптимістів приєднався популярний аналітик на ім'я Дейв Хвиля. Він визнав, що ринки криптовалюти зіткнулися з величезною втратою довіри громадськості. Але в той же час він нагадав, що біткоїн раніше залишався в довгостроковому висхідному тренді, навіть коли багато хто оголосив про його фактичне витіснення з ринку. «Не варто недооцінювати спекулятивного звіра, що лежить в основі ринку BTC, як це відображено в логарифмічній кривій зростання, яка продемонструвала здатність сприймати найжахливіші новини та події», – вважає Дейв Хвиля.

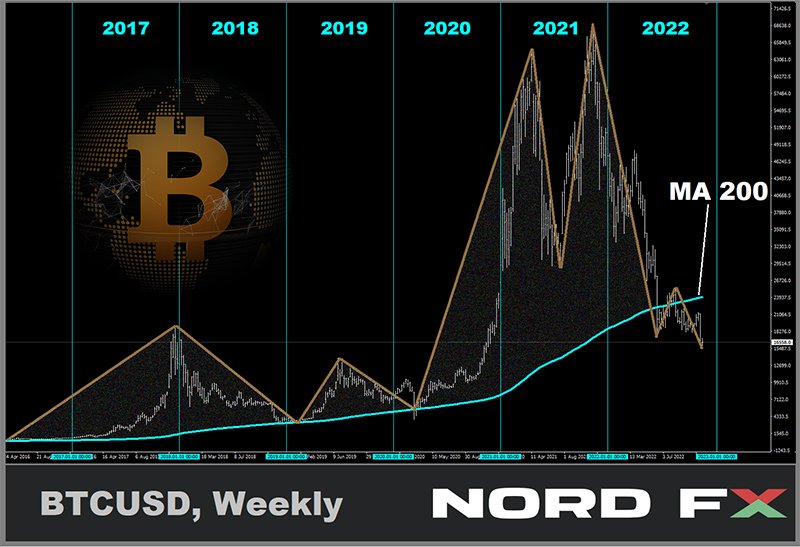

Курс BTC/USD вже втратив давню підтримку у вигляді щотижневої ковзної середньої MA200. Однак експерти аналітичної фірми TradingShot провели фрактальний аналіз, який не виключив потужне ралі головної криптовалюти в 2023 році. Крім того, його результати свідчать про збільшення бичачого потенціалу монети до 2024 року і, можливо, її зростання до 95 000 дол.

Аналітик Джейсон Піцціно висловив думку, що зростання курсу біткоїна не дозволить йому впасти до 10 000 доларів. «Ми отримуємо цифру 14 900 доларів США на спот-ринку як мінімальне значення циклу та близько 15 500 доларів США залежно від того, яку біржу ви використовуєте». За словами Піцціно, «якщо ми перевищимо суму 18 500 або 18 600 доларів США, це буде переконливим свідченням того, що це була просто тимчасова зміна». «Однак, – додав трейдер, – це не означає, що як тільки ми закриємо значення, яке вище 18 500 доларів США, ми не зможемо повернутися вниз. Тоді ми отримали б ціну близько 13 500 доларів США, що відносно добре відповідає попереднім максимальним значенням старого циклу 2019 року».

Експерти банку Morgan Stanley не виключають нового падіння. На їхню думку, якщо біткоїну не вдасться закріпитися вище значення 17 000 доларів США, трейдери незабаром переключаться на розпродажі. Результатом, швидше за все, буде падіння курсу BTC нижче 15 000 доларів США. У разі такого відкату криптовалюта може претендувати на негайну підтримку лише в районі 14 000 доларів США. Більше того, у Morgan Stanley не виключають, що біткоїн досягне мінімального значення на рівні 13 500 або навіть 12 500 доларів США. Але це буде найгіршим зі сценаріїв.

Delphi Digital прийшов до аналогічного висновку. У його звіті йдеться про те, що консолідація ринку була відкладена, а технічні індикатори натякають на нове перезавантаження до кінця листопада. У кращому випадку курс біткоїна зможе залишатися в діапазоні від 14 000 до 16 000 доларів США.

На момент написання прогнозу курс BTC/USD торгується в районі 16 600 доларів США, ETH/USD – 1200 доларів США. Загальна капіталізація крипторинку становить 0,832 трлн доларів США (0,860 трлн доларів США тиждень тому). Індекс Crypto Fear та індекс Greed (Індекс вимірювання жадібності та страху інвесторів на ринку криптовалют) протягом семи днів не може вийти із зони надзвичайного страху й знаходиться на позначці 23 пунктів.

І на завершення кілька порад від Джордана Белфорта. Порада №1: інвестуйте в біткоїни на 3-4 роки. «Якщо взяти три-, чотири- чи п’ятирічний горизонт, я був би дуже здивований, якщо б ви не заробляли», – каже «Вовк з Уолл-стріт». Порада №2: не розглядайте ніщо інше окрім біткоїнів та ефіріумів. Порада №3: не панікуйте. «Весь криптосвіт паралізований страхом. Я скажу, що зараз саме той момент, коли на ринку заробляють найбільше коштів.

Аналітична група NordFX

Примітка: ці матеріали не є інвестиційними рекомендаціями чи інструкціями для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках ризикована і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися