පළමුව, පසුගිය සතියේ සිදුවීම් පිලිබඳ සමාලෝචනය:

- EUR/USD. විශේෂඥයන්ගෙන් බහුතරයක් (75%), සහ ඔස්කිලේටර් විසින් මෙම යුගලයේ මිලදී ගැනීම් වැඩි වනු ඇති බව පෙන්වූ අතර යුගලය දකුණට ගමන් කිරීම අපේක්ෂා කළහ. තර්කය වූයේ මෙම යුගලය සැප්තැම්බර් 18 වන සිකුරාදා දින 1.1900 හි ප්රබල ප්රතිරෝධක කලාපය අසලදී අවසන් වනු ඇති බවයි. ඉහත තත්ත්වය 100% ක් සැබෑ වූ අතර අවසානයේ දී යුගලය 1.1700 හි මධ්ය කාලීන ආධාරකය බිඳ දමා 1.1610 දක්වා පහතට ගමන් කළේය.

ඩොලරයේ වර්ධනය හා යුරෝවේ පහත වැටීම සඳහා සාර්ව ආර්ථික හේතු කිහිපයක් තිබේ. පළමුව, එය යුරෝපා සංගම් රටවල වසංගත රෝග තත්ත්වය පිරිහීමයි. දෙවනුව, ඇමරිකානු ආර්ථිකය යථා තත්ත්වයට පත් කිරීමේ අපේක්ෂාවන් පිළිබඳ සැක සංකා වේ. QE හි රාමුව තුළ අතිරේක දිරි දීමනා ලබා දීම පිළිබඳව සාකච්ඡා කරන ලෙස මහ බැංකුවේ සභාපති රොබට් පවෙල් නැවත වරක් රජයෙන් ඉල්ලා තිබේ. එක්සත් ජනපද රජයේ බැඳුම්කරවල ප්රතිලාභ වර්ධනය වීමත් සමඟ මේ තත්වය පිළිබඳ අපගේ අවධානය යොමු විය යුතුය. මේ සියල්ල නිසා ආයෝජකයින් යළිත් වරක් කොටස් වෙළඳපොළට හා වෙළඳ භාණ්ඩවලට පිටුපා ඩොලරය ආරක්ෂිත වත්කමක් ලෙස සිතූහ. එහි ප්රතිපලයක් වශයෙන්, ඇමරිකානු මුදල් සක්රීයව මිල දී ගැනීම සිදු වූ අතර DXY දර්ශකහි USD වටිනාකම තියුනු ලෙස ඉහළ ගොස් 94.70 ක උසකට ළඟා විය. අවසානයේදී EUR/USD යුගලය 1.1625 හි දී සතිය අවසන් කළේය; - GBP/USD. පළමුව, සම්මත නොවන යුගලයක් ගැන වචන කිහිපයක්, BTC/GBP. ඒ වෙනුවට, පොලී අනුපාතය ඍණ අගයන් දක්වා අඩු කිරීමට එංගලන්ත බැංකුව තීරණය කළහොත් බිට්කොයින් වලට කුමක් සිදුවේද යන්න පිළිබඳව විමසා බලමු. පසුගිය රැස්වීමේදී, සැප්තැම්බර් 17 වන දින, බැංකුවේ කළමනාකාරිත්වය මෙම අනුපාතය වෙනස් නොකළ නමුත්, මෙය බැහැර නොකරන බවත්, අනාගතයේදී සිදුවිය හැකි බවත් ලබාදුන් ප්රකාශිත පිටපතෙන් පැහැදිලි විය.

එවැනි ප්රවෘත්ති වාර්තාවක තත්වය ක්රිප්ටෝ ක්ෂේත්රය තුළ නොසලකා හැර නැත. කෝටිපති හා බිට්කොයින් ආයෝජක Tyler Winklevoss වහාම ප්රකාශ කළේ “එංගලන්ත බැංකුව ඍණ පොලී අනුපාත කරා යාමට තීරණය කළහොත් ඔබ ඔවුන්ගෙන් මුදල් ණයට ගත්තොත් ඔවුන් අමතර මුදලක් ගෙවනු ඇත. එවැනි ණය ලබා ගැනීම සහ දිගු කාලයක් තිස්සේ බිට්කොයින් සඳහා ආයෝජනය කිරීම ආයෝජකයින්ට වඩා හොඳ චේතනාවක් යැයි සිතීම දුෂ්කර ය" යනුවෙනි.

Winklevoss සහ මූලික ක්රිප්ටෝ මුදල් සඳහා විශාල අපේක්ෂාවක් ඇත. නමුත් මෙතෙක් මෙය සිදු වී නැත, අපි නැවත GBP/USD ප්රස්ථාරයට වෙත යමු. සඳුදා-අඟහරුවාදා, පවුම, ඇමරිකානු මුදල් ප්රහාරයට මුහුණ දෙමින් පසුබැස යමින් සිටියද, යුගලය සතියේ දෙවන භාගයේදී සමාන්තර චලනයක් පෙන්නුම කලේය. ප්රංශය මෙන් එක්සත් රාජධානිය ද කොරෝනා වෛරස් ආසාදිතයින්ගේ සංඛ්යාවේ වාර්තාගත වැඩිවීමක් වාර්තා කළද, නව රජයේ රැකියා වැඩසටහන යුරෝව මෙන් නොව බ්රිතාන්ය මුදල් තවදුරටත් පහත වැටීමෙන් වළක්වා ගැනීමට උපකාරී වූ අතර යුගලය දින පහක සතිය 1.2745 හි දී සම්පූර්ණ කළේය; - USD/JPY. විශ්ලේෂකයින්ගෙන් 40% ක් අපේක්ෂා කළ පරිදි, යුගලයට 104.00 කලාපයේ ප්රවේශයක් ලබා ගැනීමට නොහැකි වූ අතර පසුව එය පොයින්ට් 155 කින් ඉහළ ගියේය. සතියේ ප්රතිපලවලින් පෙනී ගියේ මෙම අවස්ථාවෙහිදී ආයෝජකයින් රන් හෝ 'යෙන්' නොව ඩොලරය ප්රධාන ආරක්ෂක වත්කම ලෙස සැලකීමට තීරණය කළ බවයි. එක්සත් ජනපද කොටස් දර්ශකවල උච්චාවචනය සමඟ ජපාන මුදල් අතර සහසම්බන්ධතාවයේ තියුණු වෙනස මෙයට සාක්ෂියකි. පසුගිය දින පහක කාලපරිච්ඡේදයේ ප්රතිපලය වූයේ මාස දෙකේ කලාපය වන 105.20-106.55 තුළ යුගලය නැවත පැමිණීම සහ අවසාන අගය 105.57 ලෙස සඳහන් වීම වේ;

- ක්රිප්ටෝ මුදල්. ඩොලර් 11,000 සීමාව ඉක්මවා යාමට බිට්කොයින් දැරූ තවත් උත්සාහයක් අසාර්ථක විය. බොහෝ විට සිදු වන පරිදි, ලෝකයේ ප්රධාන හුවමාරුව වසා දැමූ විට සති අන්තයේ පිම්ම අත්පත් කර ගන්නා ලදි. නමුත් සාම්ප්රදායික වෙළඳපොලවල් විවෘත වූ වහාම BTC/USD යුගලය පහත වැටුණි. එපමණක් නොව, බිට්කොයින් වැඩිපුර සම්බන්ධ වන්නේ කුමක් සමග ද යන්න, එනම් අවදානම් සහිත කොටස් වත්කම් හෝ රත්රන් වැනි ආරක්ෂක වත්කම් සමඟ ද යන්න සම්පූර්ණයෙන්ම පැහැදිලි නැත. පසුගිය සතියේ සියල්ල පහත වැටෙමින් තිබුණද ඩොලරය පමණක් මිල ඉහළ ගියේය. එමනිසා, ප්රධාන ක්රිප්ටෝ මුදල සහ ප්රධාන ලෝක මුදල් අතර ප්රතිලෝම සහසම්බන්ධය ගැන කතා කිරීම වඩාත් නිවැරදි වනු ඇත. (එය කෙසේ වෙතත් පැහැදිලි ය).

සැප්තැම්බර් 25 වන සිකුරාදා සවස් වන විට රත්රන් 5% කින්ද, එස් ඇන්ඩ් පී 500 දර්ශකය 2.5% කින්ද, ඩව් ජෝන්ස් - 3.5% කින්ද, බීටීසී - 3.2% කින්ද අඩුවිය. එපමණක් නොව, බදාදා එහි අවම මට්ටමේ පැවති බිට්කොයින් ඩොලර් 10.125 මට්ටමට වැටී 7.5% ක් අහිමි විය.

කොටස් වෙලඳපොල සමඟ සහසම්බන්ධතාවයේ යෝජකයින්ට අනුව, BTC/USD අනුපාතය පහත වැටීමට හේතුව එක්සත් ජනපද ආර්ථිකය තවමත් ගැඹුරු අර්බුදයක පවතින බවට මහ බැංකුවේ ප්රකාශය නිසා කොටස් මිල පහත වැටීම සහ COVID-19 හි තවත් ඉහළ යාමක් නිසා වේ. මුදල් විශුද්ධිකරණය ක්රිප්ටෝ මුදල්වලට එරෙහි අරගලයේ කොටසක් ලෙස මහජන චීන බැංකුව වසර 5 ක් OTC වෙළඳාමට සම්බන්ධ වෙළෙන්දන්ගේ ගිණුම් අවහිර කළ හැකි බවට චීනයෙන් ලැබුණු පුවත එහි කාර්යභාරය ඉටු කළේය.

ස්වාභාවිකවම, බිට්කොයින් නිර්මාණය කරන්නන් විසින් මෙම ක්රිප්ටෝ මුදල් අඛණ්ඩව විකිණීමෙන් පීඩනයට ලක්ව ඇත. ඔවුන් අගෝස්තු මස අගදී මෙන් මහා පරිමාණයෙන් නොවුනත් ඉතිරිකිරීම් වලින් මිදීමට තවමත් උත්සාහ කරති. එපමණක් නොව, විශේෂඥයන් ගණනාවකට අනුව, නිර්මාණය කරන්නන් දැන් නියෝජනය කරන්නේ බිට්කොයින් මත බරපතල පීඩනය යෙදෙන සාධක දෙකෙන් එකක් පමණි. දෙවන ශක්තිමත් සාධකය වන්නේ හුවමාරුවයි. ඔවුන් සඳහා වන කොමිස් යනු වෙළඳපොළ සඳහා යම් ආකාරයක බද්දක් වන අතර, නිර්මාණය කරන්නන් හැකි ඉක්මනින් ඔවුන්ගේ වත්කම් විකිණීමට ඉක්මන් වෙති, හැකි තරම් ගනුදෙනු සඳහා අඩු කොමිස් ගාස්තු ගෙවීමට උත්සාහ කරති. සුප්රසිද්ධ විශ්ලේෂක විලී වු පවසන පරිදි මූලික සාධකවල එවැනි ස්ථානයක් ඩොලර් 10 ත් 11000 ත් අතර පටු රාමුවෙන් බිට්කොයින් පිටතට යාමට ඉඩ නොදේ.

ක්රිප්ටෝ වෙළඳපොලේ සමස්ත ප්රාග්ධනීකරණය දින හතක කාල සීමාව තුළ ඩොලර් බිලියන 355 සිට පහත වැටී සති දෙකකට පෙර පැවති ඩොලර් බිලියන 335 වෙත ආපසු පැමිණියේය. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය 46 ට පෙර (සතියකට පෙර 49) සමාන වේ. නමුත් බිට්කොයින් dominance index 1.4% කින් ඉහළ ගිය අතර මෙම කොයිනයේ වටිනාකම පහත වැටුණද මෙය සිදු විය. මෙම කාරණය පෙන්නුම් කරන්නේ අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් විකිණීම ඊටත් වඩා වේගයෙන් සිදුවන බවයි. උදාහරණයක් ලෙස, BTC/USD යුගලය දින හතකින් 3.2% ක් අහිමි වුවහොත්, එතීරියම් (ETH/USD) 10% තරම් පහත වැටෙන බවයි.

විශ්ලේෂකයින් ගණනාවක්, මෙන්ම තාක්ෂණික හා ප්රස්ථාරික විශ්ලේෂණ ක්රම රාශියක් පදනම් කොට සිදු කළ, එළැබෙන සතිය සඳහා වන අනුමාන සාරාංශය පහතින් දැක්වේ:

- EUR/USD. පසුගිය සතියේ මෙම යුගලය නිවැරදි කිරීම දිගු කාලීන ප්රවණතාවක් දක්වා වර්ධනය වේ ද, නැතහොත් එය 1.1700-1.2010 කලාපයෙහි සීමාවන්ට නැවත පැමිණේ ද යන්න අනාවැකි කීම දුෂ්කර ය. එහෙත් යුරෝපීය මුදල් තවදුරටත් විකිණීම සහ ආරක්ෂිත වත්කමක් ලෙස එක්සත් ජනපද ඩොලරය ඉහළ යාම කොටස් හා වෙළඳ භාණ්ඩ කඩාවැටීමට හේතු විය හැකි බව පැහැදිලිය. එක්සත් ජනපද රජයේ බැඳුම්කරවල ප්රතිලාභ වැඩිවීම මගින් මෙය පහසු වනු ඇත. සමහර අනාවැකි වලට අනුව එය වර්තමාන 1.2% අගයේ සිට 1.5% දක්වා ඉහළ යා හැකිය.

අනෙක් අතට, එක්සත් ජනපදයේ විශාලතම බහුජාතික සමාගම්වලට කිසිසේත් ශක්තිමත් ඩොලරයක් අවශ්ය නොවේ, මන්ද එමගින් ඔවුන්ගේ භාණ්ඩ සඳහා ඉහළ මිලක් ලබා දෙන අතර එහි ප්රතිපලයක් ලෙස විකුණුම් හා ලාභ අඩුවනු ඇත.

ඔවුන්ගේ ප්රතිපල එක්සත් ජනපද රජයේ මූල්ය ප්රතිපත්තියට මෙන්ම බ්රසල්ස් සහ බීජිං සමඟ වොෂින්ටනයේ සබඳතාවලට රැඩිකල් ලෙස බලපානු ඇත.

පොදුවේ ගත් කල, තත්වය නොපැහැදිලි ය. එබැවින්, විශේෂඥයන්ගේ මතය පහත පරිදි බෙදා හැර ඇත: 30% - EUR/USD යුගලයේ පහත වැටීම සඳහා, 30% - එහි වර්ධනය සඳහා, සහ 40% ක් මධ්යස්ථ ස්ථාවරයක් ගත්හ.

තාක්ෂණික විශ්ලේෂණය සම්බන්ධයෙන් ගත් කල, ඩොලරය පැහැදිලි වාසියකින් ජය ගනී. ග්රැෆික් විශ්ලේෂණය, H4 හි ප්රවණතා දර්ශකවලින් 100% ක්, D1 මත 80% ක් සහ කාල රාමු දෙකෙහිම ඔස්කිලේටර් වලින් 85% ක් එහි වර්ධනය හා යුගලයේ තවදුරටත් පහත වැටීම සඳහා සහය ලබා දී ඇත. ඉතිරි 15% ක් වන ඔස්කිලේටර් මඟින් යුගලයේ විකුණුම් වැඩි වනු ඇති බවට සංඥා ලබා දේ. ආධාරක අගයන් 1.1400, 1.1285, 1.1240 සහ 1.1165 වේ. ප්රතිරෝධක අගයන් 1.1700, 1.1765, 1.1900 සහ 1.2010 වේ.

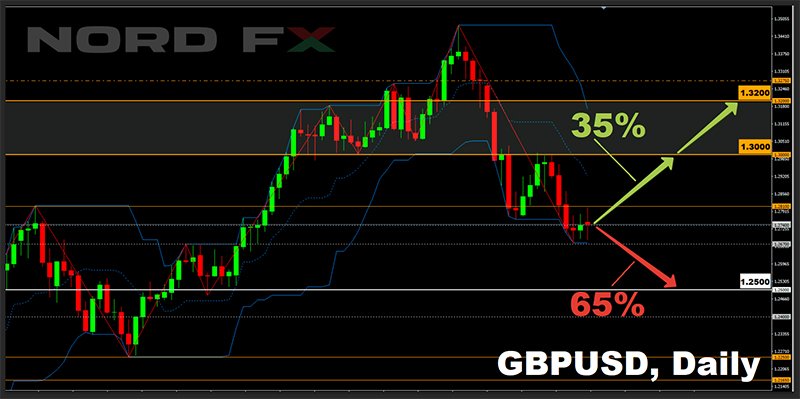

එළඹෙන සතියේ සාර්ව ආර්ථික සිදුවීම් සම්බන්ධයෙන් ගත් කල, සැප්තැම්බර් 30 බදාදා නිකුත් කිරීමට නියමිත එක්සත් ජනපදය, ජර්මනිය සහ යුරෝ කලාපයේ පාරිභෝගික වෙළඳපොළ පිළිබඳ දත්ත කෙරෙහි අවධානය යොමු කිරීම වටී. 2020 දෙවන කාර්තුවේදී එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතය කෙතරම් පහත වැටී ඇත්ද යන්න එදිනම දැනගනු ඇත. සත්ය වශයෙන්ම, සම්ප්රදායිකව ඔක්තෝබර් 02 මාසයේ පළමු සිකුරාදා එක්සත් ජනපද ශ්රම වෙළඳපොළ පිළිබඳ දත්ත, එරටේ කෘෂිකාර්මික අංශයෙන් පිටත (NFP) නිර්මාණය කරන ලද නව රැකියා ගණන ද ඇතුළුව නිකුත් වන බව අමතක නොකරන්න; - GBP/USD. වසංගත තත්වය, නොවිසඳුණු බ්රික්ස්ට් තත්වයන්, දුර්වල ආර්ථික දත්ත සහ ඍණාත්මක පොලී අනුපාත අපේක්ෂා කිරීමේ පසුබිමට එරෙහිව, බ්රිතාන්ය මුදල්වලට ශක්තිමත්, අපරාජිත සහයෝගයක් ගැන පුරසාරම් දෙඩීමට කිසිසේත් නොහැකිය. විශේෂඥයින්ගෙන් 65% ක් විශ්වාස කරන්නේ තාවකාලික විවේකයකින් පසු පවුම යළිත් පහත වැටෙනු ඇති බවයි. ඔස්කිලේටර් වලින් 85% ක් සහ D1 මත 90% ක් වන ප්රවණතා දර්ශක මේ සමඟ සම්පුර්ණයෙන්ම එකඟ වේ. පහතයාමේ ආසන්නතම ඉලක්කය වන්නේ 1.2500 කලාපයයි.

විකල්ප දෘෂ්ටි කෝණයකට අනුව, විශ්ලේෂකයින්ගෙන් 35% ක්, ග්රැෆික් විශ්ලේෂණයන් සහ 15% ක් වන ඔස්කිලේටර් සහාය දක්වන අතර මෙම යුගලයේ විකුණුම් වැඩි වනු ඇති බවට සංඥා කරයි. ඉහළයාමේ කාර්යය 1.3000 හි ප්රතිරෝධය බිඳ දමා යුගලය 1.3000-1.3200 කලාපයට ආපසු හරවා යැවීම වේ;

- USD/JPY. විශ්ලේෂකයින්ගෙන් 60% ක් මෙන්ම D1 මත ග්රැෆික් විශ්ලේෂණයෙන් තවමත් බලාපොරොත්තු වන්නේ 'යෙන්' පසුගිය සතියේ පාඩු පියවා ගැනීමට සහ යුගලය 104.00 මට්ටමට ආපසු ලඟා වීමට හැකි වනු ඇති බවයි. ඒ අතරම, පෙර මෙන්, එය පළමුවෙන්ම මාර්තු 09 අවම අගය වූ 101.17 දක්වා ළඟා විය හැකි බවත්, පසුව මධ්ය කාලීන වැදගත් මට්ටම ක් වන 100.00 දක්වා ළඟා විය හැකි බවත් වන මතය ඔවුන් බැහැර නොකරයි.

ඉතිරි 40% ප්රවීණයන් සඳහා, H4 මත තාක්ෂණික හා ග්රැෆික් විශ්ලේෂණයන්හි සහාය ඇතිව, ඔවුන් බලාපොරොත්තු වන්නේ මෙම යුගලය අවම වශයෙන් 105.20-106.55 කලාපයේ ඉහළ මායිමට නැඟී 107.00 උස පරීක්ෂා කිරීමය; - ක්රිප්ටෝ මුදල්. පළමුව දිගු කාලීන අනාවැකි පිළිබඳ වචන කිහිපයක්. රොයිටර් පුවත් සේවයට අනුව යුරෝපා සංගම් බලධාරීන් 2024 වන විට ක්රිප්ටෝ අංශය නියාමනය කිරීම සඳහා නව නීති හඳුන්වා දීමට සූදානම් වෙමින් සිටී. බොහෝ දුරට නව “ක්රිප්ටෝ-යුරෝ” සඳහා carte blanche ලබා දෙන අයුරින් ඒවා සකස් කරනු ඇත. පවතින ඩිජිටල් වත්කම්වල වාසි බිංදුව දක්වා අඩු වේ. ඔවුන්ගේ ග්රහණයෙන් වැළකීම සඳහා නිශ්චිතවම නිර්මාණය කරන ලද ක්රිප්ටෝ වෙළඳපොළේ පූර්ණ පාලනය ගැනීමට මූල්ය නිලධාරීන් උත්සාහ කරනු ඇත. ඔහුගේ ආධාරකරුවන්ට දැන් නියාමකයින්ගේ උගුල් අටවා ගැනීමට ක්රම සොයා ගැනීමට සිදුවනු ඇත. ප්රධාන ගැටළුව වන්නේ ක්රිප්ටෝ කොයින් සාමාන්ය මුදල් වෙත ඉවත් කිරීමයි. ප්රාග්ධනයේ හිමිකරු හඳුනා ගන්නේ මෙම අවස්ථාවෙහිය. මෙහිදී, විශේෂඥයන් ගණනාවකගේ අනාවැකි වලට අනුව, සංවර්ධනය වෙමින් පවතින අප්රිකානු සහ ආසියානු රටවල් හමුවේ අලුතින් නිර්මාණය කරන ලද crypto-offshore සමාගම් ගනුදෙනු දාමයට ඇතුළත් වනු ඇත.

අනාගතය පිලිබඳ තවත්... රොයිටර් මෙන් නොව, සමහර විශ්ලේෂකයින් බිට්කොයින් සඳහා වඩා දීප්තිමත් මතයක් පළ කරති. බ්ලූම්බර්ග් ප්රධාන වෙළඳ උපායමාර්ගඥ මයික් මැක්ග්ලෝන් පවසන පරිදි, සීමිත බීටීසී කොයින් සංඛ්යාව නිසා එහි වටිනාකම ක්රමයෙන් ඉහළ යාමට හේතු වේ. “පසුගිය වසර දහය තුළ බිට්කොයින් සාර්ථකව කරමින් සිටි දෙය වළක්වා ගත හැක්කේ කුමක් දැයි මම නොදනිමි, එනම් වර්ධනය වන්න,” මැක්ලෝන් පැවසීය. උපායමාර්ගඥයාට අනුව බිට්කොයින් හි ස්ථාවර සැපයුම රත්රන්වලට වඩා ඉතිරි කිරීමේ හොඳ මාධ්යයක් බවට පත් කරයි. මැක්ග්ලෝන් විසින් සක්රීය බිට්කොයින් ලිපින ගණන සහ නියාමනය කරන ලද හුවමාරුවලට බීටීසී හි වැඩිවන ප්රවාහය ප්රධාන ක්රිප්ටෝ මුදල් සඳහා වැඩිවන ඉල්ලුම සනාථ කරන ප්රධාන සාධක දෙකක් ලෙස නම් කරන ලදී. වත්කම් පන්තියක් ලෙස බිට්කොයින් වල වර්ධනය වන පරිණතභාවය පෙන්වා දෙන තවත් දර්ශකයක් වන්නේ නාස්ඩැක් දර්ශකයට සාපේක්ෂව එහි උච්චාවචනය අඩුවීමයි..

කේන් අයිලන්ඩ් ඩිජිටල් රිසර්ච් විසින් කරන ලද අධ්යයනයක ප්රතිපල ද මෙම බ්ලූම්බර්ග් අනාවැකියට පක්ෂව ක්රියා කරයි. එබැවින්, එහි විශ්ලේෂකයින්ගේ ඇස්තමේන්තු වලට අනුව, සංසරණයේ ඇති මුළු බිට්කොයින් සංඛ්යාව සැබවින්ම සැලසුම් කළ පරිමාවට වඩා බෙහෙවින් අඩු ය. ඒජන්සියේ විශ්ලේෂකයින් නිගමනය කළේ 2010 සිට මේ දක්වා පවතින වත්කම් ප්රමාණයෙන් 4% ක් පමණ වාර්ෂිකව බිට්කොයින් බ්ලොක්චේන් තුළ අහිමි වන බවයි. “එබැවින්, දැනට පවතින දීමනාව කොයින මිලියන 13.9 ක් පමණ වනු ඇත, එය අපේක්ෂිත මුළු ඉල්ලුම මිලියන 18.3 ට වඩා බෙහෙවින් අඩුය.” මේ අනුව, 2020 මැයි මාසයෙන් පසු පළමු වතාවට, මෙම ක්රිප්ටෝ මුදල්වල ආපසු ලබා ගත නොහැකි පාඩු, නව කොයින නිෂ්පාදනය කිරීමේ වේගය ඉක්මවා යයි. මෙම නාටකාකාර වෙනස බොහෝමයක් සිදුවී ඇත්තේ මැයි මාසයේ වන අතර, එමඟින් නිර්මාණකරුවන්ගේ මුදල කොටසකට 12.5 BTC සිට 6.25 BTC දක්වා අඩු විය.

වර්තමාන අනාවැකිය සම්බන්ධයෙන් ගත් කල, BTC/USD යුගල සඳහා වෙළඳ පරාසයේ පහළ තීරුව නොවෙනස්ව ඩොලර් 9,500 ක් වන අතර ප්රධාන ආධාරකය ඩොලර් 10,000 කි. ඒ අතරම, විශේෂඥයින්ගෙන් 65% ක් විශ්වාස කරන්නේ ඉහළයාම ඩොලර් 11,000 ක ප්රතිරෝධය බිඳ දැමීමට තවත් උත්සාහයක් ගනු ඇති බවයි. කෙසේ වෙතත්, ඉදිරි සතියේ දී යුගලයට ඩොලර් 12,000 ක උසකට ළඟා විය හැකි වනු ඇති බවට වන මතයට විශේෂඥයින්ගෙන් 20% ක් පමණක් එකඟ වෙති.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න