EUR/USD: Pasangan Berada di Persimpangan Jalan

- Kami bertanya-tanya di awal ulasan kami yang terakhir apakah reli dolar telah berakhir. Mari kita ingat bahwa data inflasi AS yang diterbitkan pada tanggal 10 November ternyata jauh lebih baik daripada nilai dan prakiraan sebelumnya. Inflasi konsumen inti (Core consumer inflation atau CPI) naik sebesar 0,3% di bulan Oktober, lebih rendah dari perkiraan 0,5% dan nilai bulan September sebelumnya sebesar 0,6%. Tingkat pertumbuhan tahunan inflasi inti juga melambat menjadi 6,3% (berlawanan dengan perkiraan 6,5%, dan 6,6% sebulan yang lalu).

Laju perubahan CPI ini adalah yang paling lambat dalam 9 bulan terakhir, yang menegaskan bahwa serangkaian kenaikan suku bunga yang tajam akhirnya memiliki efek yang diinginkan. Pelaku pasar segera memutuskan bahwa Fed sekarang kemungkinan akan memperlambat laju pengetatan kebijakan moneternya (QT). Akibatnya, Indeks Dolar DXY mencapai puncak yang curam, kehilangan sebesar 2,1%, yang merupakan rekor penurunan sejak bulan Desember 2015. Mata uang Amerika juga melemah terhadap euro: EUR/USD naik dari 0.9935 menjadi 1.0363 dalam dua hari, dari tanggal 10-11 November, menembus tingkat paritas.

Pasangan ini terus tumbuh pada awal minggu lalu: menetapkan maksimum lokal di 1.0480 pada hari Selasa, 15 November, tetapi kemudian turun tajam ke 1.0279, dan mengakhiri periode lima hari di zona 1.3210.

Alasan utama untuk perilaku ini adalah statistik makro yang ambigu dari AS, perkiraan hawkish dari para pemimpin Fed dan pernyataan yang tidak jelas oleh kepala ECB. Mari kita mulai secara berurutan, dengan statistik. Data Indeks Harga Produsen (Producer Price Index atau PPI) AS menunjukkan penurunan tekanan inflasi: pertumbuhan melambat dari 8,4% menjadi 8,0%. Volume konstruksi AS naik menjadi 1,425 juta rumah baru di bulan Oktober, lebih tinggi daripada perkiraan. Namun pada saat yang sama, angka bulan September direvisi menjadi 1,488 juta rumah. Akibatnya, dinamika menjadi negatif. Statistik Izin Mendirikan Bangunan (IMB) yang diterbitkan pada bulan Oktober juga di atas perkiraan 1,526 terhadap 1,512 juta rumah, tetapi lebih rendah dari bulan sebelumnya yang sebesar 1,564 juta. Indeks aktivitas manufaktur Federal Reserve Bank of Philadelphia secara umum turun tajam menjadi -19,4 poin terhadap -8,7 poin pada bulan September, meskipun perkiraan untuk bulan Oktober adalah -6,2.

Hal-hal lain juga cukup multi arah di Eropa. Dengan demikian, Indeks Sentimen Ekonomi ZEW di Jerman ternyata jauh lebih baik daripada perkiraan dan nilai sebelumnya (-36,7/-50,0/-59,2). Namun Indeks Harga Konsumen (IHK) atau Consumer Price Index (CPI) di Zona Euro menunjukkan peningkatan inflasi dari 9,9% menjadi 10,6%.

Faktor kedua yang menentukan dinamika dolar adalah pernyataan para pemimpin Federal Reserve AS. Jadi, jika kepala Fed memihak pada hawk, kepala Federal Reserve Bank (FRB) St. Louis, James Bullard, sebelumnya memperkirakan puncak suku bunga utama di kisaran 4,75-5,00%, ia kini telah menaikkan standar dengan 25 basis poin lagi menjadi 5,00 - 5,25%. Presiden Federal Reserve Bank San Francisco, Mary Daley, berbagi pendapat yang sama, menunjuk ke kisaran target 4,75-5,25%. Ketua Fed Atlanta, Rafael Bostic, juga mengatakan bahwa pengetatan moneter dan kenaikan suku bunga akan terus berlanjut.

Perhatikan bahwa, menurut Alat FedWatch CME Group, probabilitas bahwa Fed akan menaikkan suku bunga dasar sebesar 50 bps pada bulan Desember adalah sebesar 85%, sedangkan kemungkinan kenaikan sebesar 75 bps hanya 15%. Penilaian pasar semacam itu dapat dianggap cukup netral, karena Bank Sentral Amerika masih berada di depan rekan-rekannya dari negara-negara G10 lainnya dalam hal pengetatan kebijakan moneter. Dengan demikian, berbicara pada Konferensi Keuangan di Frankfurt (Jerman) minggu ini, kepala regulator Eropa Christine Lagarde mengatakan bahwa ECB tentu saja “mengharapkan kenaikan suku bunga lebih lanjut ke tingkat yang diperlukan untuk memastikan bahwa inflasi kembali ke target jangka menengah. dari 2%.” Tetapi pada saat yang sama, ia tidak menguraikan langkah-langkah spesifik apa pun. Selain itu, Madame Lagarde menekankan bahwa "normalisasi keseimbangan perlu dilakukan dengan cara yang terukur dan dapat diprediksi." Setelah kata-kata seperti itu, investor mengalami kekecewaan tertentu, yang tidak memungkinkan EUR/USD untuk melanjutkan pertumbuhannya.

Menurut ahli strategi di ING, grup perbankan terbesar di Belanda, pasangan ini akan jatuh lagi di bawah garis paritas 1.0000 dalam jangka menengah. "Jika Fed tetap menjadi pendorong utama dolar, ECB akan terus memainkan peran yang cukup kecil untuk euro, yang sebaliknya sebagian besar tetap dipatok pada sentimen risiko global dan dinamika geopolitik/energi." Pada saat yang sama, ING tidak mengesampingkan reli mini baru untuk pasangan ini dalam jangka pendek.

Hanya sebesar 15% analis yang memperkirakan pasangan ini akan naik lebih tinggi ke utara dalam waktu dekat, 55% mengharapkan belokan ke selatan. Sisanya 30% ahli menunjuk ke timur. Gambarnya berbeda di antara osilator pada D1. Semua 100% osilator berwarna hijau, sementara 15% berada di zona overbought atau jenuh beli. Di antara indikator tren, keuntungannya juga di sisi hijau: 75% menyarankan untuk membeli pasangan, 25% menjual. Titik support langsung untuk EUR/USD berada di 1.0270, diikuti oleh level dan zona di 1.0254, 1.0130, 1.0070, 0.9950-1.0010, 0.9885, 0.9825, 0.9750, 0.9700, 0.9645, 0.9580, dan terakhir terendah tanggal 28 September di 0.9535. Target bears atau pasar turun berikutnya adalah 0.9500. Bulls atau pasar naik akan menemui resistance di level 1.0390-1.0400, 1.0422-1.0438, 1.0480, 1.0620, 1.0750, 1.0865, 1.0935.

Kalender termasuk Rabu, 23 November, di antara acara minggu mendatang. Banyak statistik makroekonomi ekonomi AS akan dirilis pada hari ini. Hal ini termasuk data pengangguran, keadaan pasar perumahan, dan volume pesanan barang modal dan barang tahan lama. Selain itu, risalah rapat terakhir FOMC (Federal Open Market Committee) Federal Reserve AS akan dipublikasikan. Informasi tentang aktivitas bisnis di Jerman dan Zona Euro secara keseluruhan akan diterima pada hari yang sama. Amerika Serikat memiliki hari libur pada hari Kamis, 24 November, dan penutupan awal perdagangan pada hari Jumat, 25 November: negara tersebut merayakan Thanksgiving. Tetapi nilai Indeks Iklim Bisnis IFO dan volume PDB Jerman akan diketahui pada hari yang sama.

GBP/USD: Prakiraan Suram untuk Pound

- Seperti dalam kasus euro, pasangan GBP/USD naik bukan karena kenaikan pound, tetapi karena melemahnya dolar, yang disebabkan oleh data inflasi AS terbaru. Adapun mata uang Inggris, latar belakang fundamental Inggris memberi sinyal tentang memburuknya situasi ekonomi di negara itu berulang kali. Dengan demikian, menurut data yang dipublikasikan pekan lalu, tingkat pengangguran meningkat dari 3,5% menjadi 3,6%. Tingkat gaji rata-rata meningkat dari 5,5% menjadi 5,7%. Inflasi, seperti Indeks Harga Konsumen (IHK) tahunan, naik di Inggris pada bulan Oktober ke level tertinggi sejak tahun 1982 dan mencapai 11,1% (dengan perkiraan 10,7% dan nilai bulan September 10,1%). Penjualan ritel (y/y) turun -6,1% di bulan Oktober terhadap perkiraan -6,5% dan hasil sebelumnya -6,8%. Tampaknya kejatuhan telah melambat di sini, tetapi hal tersebut masih merupakan kejatuhan yang sangat kuat.

Menteri Keuangan Inggris Jeremy Hunt mempresentasikan rencana baru dari pemerintah Perdana Menteri baru Rishi Sunak pada hari Kamis, 17 November, yang menurutnya pengeluaran anggaran harus dikurangi hingga 60 miliar pound. Mengingat bahwa rencana ini juga termasuk kenaikan pajak, GBP/USD bisa turun tajam lagi. Namun, seperti yang dikomentari oleh analis ING dengan sarkastis, "pound telah bertahan dari pengumuman musim gugur yang telah lama ditunggu-tunggu oleh Menteri Keuangan." Dampak kenaikan pajak terhadap perekonomian mungkin tidak besar dan seharusnya hanya mempengaruhi pendapatan tinggi dan industri energi. Namun, ING percaya bahwa masih terlalu dini untuk berbicara tentang stabilisasi dan percaya seperti sebelumnya bahwa risiko penurunan tetap ada untuk pasangan ini, karena dolar mungkin mulai pulih menjelang akhir tahun. Akibatnya, target GBP/USD akan berada di bawah 1.1500.

Sementara ING berpikir bahwa pound telah bertahan dari pidato Jeremy Hunt dalam jangka pendek, situasi ekonomi di Inggris masih terlihat agak suram dalam jangka panjang menurut para ahli dari Commerzbank. Kepala Kementerian Keuangan ternyata jauh lebih pesimistis dibanding rata-rata opini para analis. Ia percaya bahwa ekonomi negara itu sudah dalam resesi dan mengharapkan penurunan 1,4% dalam PDB (perkiraan rata-rata analis adalah -0,5%).

Tentu saja, meningkatnya tekanan inflasi di Inggris dapat menyebabkan kenaikan suku bunga yang lebih agresif oleh Bank of England (BoE). Namun, menurut banyak ahli, regulator masih akan menghindari langkah drastis, karena pengetatan kebijakan moneter yang berlebihan umumnya dapat melumpuhkan perekonomian selama dua tahun. Menurut perkiraan, defisit transaksi berjalan Inggris akan tetap di lebih dari 5% dari PDB pada tahun 2023-24. Hasilnya mungkin dimulainya kembali tren penurunan mata uang Inggris

Nada terakhir minggu ini untuk GBP/USD terdengar di sekitar 1.1880. Perkiraan median untuk waktu dekat terlihat agak beragam: 40% pakar berpihak pada kenaikan, 25% berpihak pada penurunan, dan 35% sisanya lebih memilih untuk tetap netral.

Di antara osilator pada D1, 100% berada di sisi hijau, di mana, seperti dalam kasus pasangan sebelumnya, 15% memberikan sinyal overbought atau jenuh beli. Adapun indikator tren, rasionya adalah 85% hingga 15% mendukung warna hijau. Level dan zona support untuk pasangan ini adalah 1.1800-1.1840, 1.1700-1.1715, 1.1600, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 dan terendah tanggal 26 September di 1.0350. Saat pasangan bergerak ke utara, pasangan ini untuk resistance di level 1.1960, 1.2045-1.2085, 1.2135, 1.2210, 1.2290-1.2330, 1.2425 dan 1.2575-1.2610.

Statistik ekonomi Inggris termasuk publikasi Indeks Aktivitas Bisnis Global S&P di sektor manufaktur negara itu pada hari Rabu, 23 November. Nilai seluruh kelompok indeks aktivitas bisnis akan diketahui sehari kemudian, pada hari Kamis, 24 November: di sektor jasa, di sektor manufaktur dan PMI gabungan Inggris.

USD/JPY: Apa yang Menanti Yen setelah tanggal 8 April?

- Nah, apa yang bisa kita katakan tentang pasangan ini? Sebenarnya, tidak ada hal baru. "Ketidakpastian tentang ekonomi Jepang sangat tinggi," kata Haruhiko Kuroda, Gubernur Bank of Japan (BoJ), berbicara kepada Parlemen negara itu. Dan ia menambahkan bahwa organisasinya "akan terus melonggarkan kebijakan moneter untuk mendukung ekonomi dan mencapai target tingkat inflasi 2% secara berkelanjutan dan stabil, didukung oleh pertumbuhan upah."

Komentar Gubernur Bank Sentral Jepang muncul di tengah laporan bahwa tingkat inflasi konsumen negara itu telah mencapai level tertinggi dalam 40 tahun. Dan menurut banyak ahli, posisi merpati super BoJ tidak akan berubah hingga tanggal 8 April 2023. Pada hari inilah kekuasaan Haruhiko Kuroda di jabatan ini akan berakhir, dimana ia bisa digantikan oleh kandidat baru yang posisinya kurang dovish. Sebelum itu, di Q1 tahun baru, faktor penting yang menentukan kebijakan moneter Bank Sentral di masa depan adalah pertumbuhan upah di negara tersebut, yang dapat menyebabkan pembalikan revolusioner USD/JPY ke selatan. Setelah itu, menurut prakiraan sejumlah ahli, mungkin akan mengakhiri tahun di dekat level 130.00.

Adapun prospek yang lebih dekat, perkiraan spesialis dari konglomerat keuangan Prancis Societe Generale akan menarik di sini. “USD/JPY telah mengalami kemunduran yang dalam setelah menembus di bawah level grafik di 145.00. Penembusan di 137.80 dapat memperpanjang tren turun,” tulis mereka. “Rebound awal tidak dikesampingkan, tetapi 143.50 dan ujung bawah kisaran sebelumnya di 145 kemungkinan akan menjadi level resistance jangka pendek. Bertahan di bawah 143.50 berisiko mengalami penurunan lagi. Terobosan 137.80 bisa melihat penurunan lebih lanjut ke DMA 200 di dekat 134 dan 132.50."

Pasangan ini mengakhiri sesi perdagangan terakhir di zona 140.35. Fakta bahwa dolar akan mencoba untuk memenangkan kembali setidaknya sebagian dari kerugian dalam waktu dekat, dan USD/JPY akan berbelok ke utara, diperkirakan oleh sebesar 40% analis. Sebanyak 15% suara untuk terobosan ke selatan dan kejatuhan baru. Sisanya 45% merasa sulit untuk membuat perkiraan. Untuk osilator di D1, gambarnya seperti ini: 100% melihat ke selatan, 10% di antaranya berada di zona oversold atau jenuh jual. Di antara indikator tren, rasionya adalah 85% hingga 15% mendukung yang merah. Level support kuat terdekat terletak di zona 138.85-139.05, diikuti oleh level 138.45, 137.50, 135.55, 134.55 dan zona 131.35-131.75. Level dan zona resistensi adalah 142.20, 143.75, 145.30, 146.85-147.00, 148.45, 149.45, 150.00 dan 151.55. Tujuan dari bulls adalah untuk naik dan mendapatkan pijakan di atas ketinggian 152.00. Lalu terdapat tertinggi tahun 1990 di sekitar 158.00.

Tidak ada peristiwa penting mengenai keadaan ekonomi Jepang yang diharapkan minggu ini. Juga harus diingat bahwa Rabu, 23 November adalah hari libur di negara tersebut, Hari Buruh.

CRYPTOCURRENCY: Apakah Ada Kehidupan Setelah Kebangkrutan?

- Kebangkrutan bursa FTX tetap menjadi peristiwa yang paling banyak dibicarakan. Tetapi jika topik utamanya adalah acara itu sendiri minggu lalu, fokus diskusi sekarang telah bergeser ke pertanyaan tentang apa yang akan terjadi pada industri kripto secara keseluruhan. Akankah ia dapat menghindari keruntuhan dan pulih dari luka-lukanya? Dan apa yang bisa dilakukan untuk mencegah gejolak serupa di masa depan?

Insiden FTX telah menunjukkan bahwa industri cryptocurrency membutuhkan “regulasi yang sangat hati-hati.” Pendapat ini diungkapkan oleh Menteri Keuangan AS, Janet Yellen, dan ia menambahkan bahwa konsekuensi dari runtuhnya kerajaan Sam Bankman-Freed bisa lebih buruk jika pasar cryptocurrency telah lebih erat terkait dengan sistem keuangan tradisional.

Kepala Kementerian Keuangan didukung oleh para ahli dari bank investasi JPMorgan, yang menganggap peristiwa terkini sebagai katalis positif. Mereka menyatakan bahwa krisis FTX akan menguntungkan industri dan membantunya bergerak beberapa langkah ke depan. Runtuhnya salah satu perusahaan crypto terbesar akan mendorong regulator untuk mempercepat proses pembentukan aturan peraturan yang memungkinkan kontrol yang efektif dari sektor ini. Dan pengenalan kerangka peraturan yang komprehensif akan memfasilitasi penerimaan institusional dari cryptocurrency.

Jordan Belfort, mantan broker saham yang menjalani hukuman penjara karena penipuan sekuritas dan dikenal sebagai "Wolf of Wall Street", juga berpihak pada penegakan hukum. Ia percaya bahwa potensi bitcoin akan terwujud ketika sektor crypto menjadi sepenuhnya diatur. Dan "Serigala" ini menyebut penurunan pasar saat ini sebagai "pembersihan".

Sebagai hasil dari "pembersihan" ini dan penurunan berkepanjangan di pasar crypto, menurut Bank for International Settlements, sekitar tiga perempat investor bitcoin kehilangan uang. Dan menurut sebuah studi oleh lembaga analitik Crypto Fund Research, kerugian dana cryptocurrency dapat mencapai hingga $5 miliar. Menurut para ahli, krisis mempengaruhi 25-40% dari struktur investasi industri yang diinvestasikan di FTX atau token utilitasnya FTT. Joshua Gnaizda, CEO dari Crypto Fund Research, mengklarifikasi bahwa kita berbicara tentang 7-12% aset di bawah pengelolaan dana.

Paradigm and Sequoia Capital melaporkan bahwa potensi kerugian mereka akibat krisis FTX masing-masing bisa mencapai $278 juta dan $213 juta. Sekitar $175 juta telah diblokir di perusahaan broker Genesis Trading. Pada tanggal 8 November, perusahaan investasi Galaxy Digital milik Mike Novogratz memiliki $76,8 juta dalam posisi terkait FTX. Multicoin Capital menginvestasikan sebesar $25 juta di divisi FTX AS, dan juga memegang $2 juta dalam USDC di bursa itu sendiri. Investasi di FTX AS melalui Dana Ventura II, dibuat pada bulan Juli, berjumlah $430 juta. Pakar Crypto Fund Research memperkirakan nilai aset terkait FTX Pantera Capital sekitar $100 juta.

Pelaku industri mengakui dengan syarat anonim bahwa kerugian manajer aset bisa lebih besar. “Jumlah dana yang benar-benar hancur karena kebangkrutan ini baru mulai terungkap,” kata salah satu sumber. Para peneliti mengharapkan rekor jumlah permintaan investor untuk pengembalian dana dari dana crypto pada bulan November, hingga $2 miliar. Tinggi sebelumnya sebesar $1,3 miliar tercatat pada bulan Juni setelah kecelakaan Terra.

Analis JPMorgan juga percaya bahwa jatuhnya cryptocurrency utama belum berakhir, dan krisis kebangkrutan FTX dapat menyebabkan "likuidasi berjenjang". Penurunan pasar akan berlanjut untuk beberapa waktu, mengingatkan pada krisis keuangan 2008. Meskipun demikian, tim JPMorgan percaya bahwa pukulan terhadap kapitalisasi total kemungkinan akan berkurang kali ini, karena episode TerraUSD telah menyebabkan kemunduran dalam pengambilan risiko dan sikap yang lebih waspada terhadap investasi dalam proyek yang meragukan.

Edward Snowden, mantan petugas CIA dan Badan Keamanan Nasional yang melarikan diri ke Rusia, mengatakan bahwa setelah runtuhnya FTX, industri harus beralih ke DEX yang aman. Pertukaran terdesentralisasi adalah alternatif untuk pertukaran terpusat dan dikelola hanya oleh kontrak pintar tanpa partisipasi pihak ketiga. Berkat desentralisasi penuh, DEX dalam keadaan aslinya seharusnya tidak pernah menghadapi masalah yang serupa dengan FTX, karena cadangannya tidak pernah jatuh di bawah simpanan pengguna.

Pada saat penulisan ulasan ini, Jumat malam tanggal 18 November, bitcoin telah menghentikan penurunan yang disebabkan oleh runtuhnya FTX dan berkonsolidasi di area $16.550-16.650. Jeda setelah tsunami memberi pendukung BTC pembalasan untuk menunjukkan keyakinan mereka pada masa depan yang bullish. Dengan demikian, Ketua Eksekutif MicroStrategy Michael Saylor mengumumkan bahwa ia tidak akan meninggalkan strateginya untuk membeli dan mengumpulkan emas digital. CEO Tesla dan pemilik Twitter baru Elon Musk yakin bahwa BTC akan bertahan dari pasar beruang, meskipun akan memakan waktu lama sebelum potensi penuhnya terwujud. Robert Kiyosaki, penulis Rich Dad Poor Dad, juga mengungkapkan optimismenya, yang mengatakan bahwa ia tidak peduli dengan pergerakan harga mata uang kripto utama saat ini.

Seorang analis populer bernama Dave the Wave bergabung dengan kelompok optimis. Ia mengakui bahwa pasar cryptocurrency menghadapi kehilangan kepercayaan publik yang besar. Tetapi pada saat yang sama, ia ingat bahwa bitcoin sebelumnya tetap dalam tren naik jangka panjang bahkan ketika banyak yang mengumumkan kematiannya yang sebenarnya. “Jangan meremehkan binatang spekulatif yang mendasari pasar BTC, sebagaimana tercermin dalam LGC (kurva pertumbuhan logaritmik), yang telah menunjukkan kemampuan untuk menyerap berita dan peristiwa paling mengerikan,” Dave the Wave percaya.

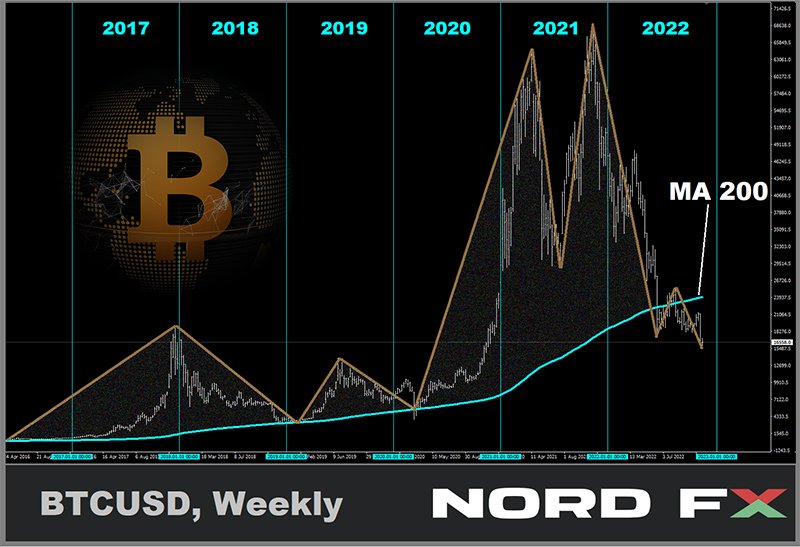

BTC/USD telah kehilangan dukungan lama dalam bentuk MA200 mingguan MA200. Namun, para ahli dari perusahaan analitik TradingShot melakukan analisis fraktal, yang tidak mengesampingkan reli yang kuat di mata uang kripto utama pada tahun 2023. Selain itu, hasilnya menunjukkan peningkatan potensi bullish dari koin pada tahun 2024 dan, mungkin, pertumbuhan menjadi $95.000.

Analis Jason Pizzino berpendapat bahwa bulls dari bitcoin tidak akan membiarkan BTC jatuh ke $10.000. “Kami memiliki angka $14.900 di pasar spot sebagai siklus terendah dan sekitar $15.500 tergantung pada pertukaran yang Anda gunakan.” Menurut Pizzino, "Jika kita melampaui $18.500 atau $18.600, itu akan menjadi indikasi kuat bahwa semuanya hanyalah perombakan." “Namun,” tambah trader tersebut, “hal itu tidak berarti bahwa begitu kita menutup di atas $18.500, kita tidak bisa turun kembali. Kami kemudian akan memiliki harga sekitar $13.500, yang relatif sejalan dengan tertinggi sebelumnya dari siklus 2019 yang lama.”

Ahli bank Morgan Stanley tidak mengecualikan penurunan baru. Menurut pendapat mereka, jika BTC gagal mendapatkan pijakan di atas $17.000, pedagang akan segera beralih ke penjualan. Hasilnya, kemungkinan besar, adalah penurunan kurs BTC di bawah $15.000. Jika terjadi kemunduran seperti itu, cryptocurrency hanya dapat memenuhi syarat untuk mendapatkan dukungan langsung di wilayah $14.000. Selain itu, Morgan Stanley tidak mengecualikan bahwa bitcoin akan menemukan titik terendah di $13.500 atau bahkan $12.500. Tetapi hal tersebut akan menjadi skenario terburuk.

Delphi Digital sampai pada kesimpulan yang sama. Laporannya mengatakan bahwa konsolidasi pasar telah tertunda dan indikator teknis mengisyaratkan reset baru pada akhir bulan November. Paling-paling, bitcoin akan dapat bertahan di kisaran $14.000 hingga $16.000.

Pada saat penulisan, BTC/USD diperdagangkan di area $16.600, ETH/USD - $1.200. Total kapitalisasi pasar crypto adalah $0,832 triliun ($0,860 triliun seminggu yang lalu). Crypto Fear & Greed Index selama tujuh hari belum bisa keluar dari zona Extreme Fear dan berada di sekitar 23 poin.

Terakhir, beberapa tips dari Jordan Belfort. Tip No.1: Investasikan dalam bitcoin selama 3-4 tahun. “Jika Anda mengambil cakrawala tiga, empat, atau lima tahun, saya akan terkejut jika Anda tidak menghasilkan uang,” kata Wolf of Wall Street ini. Tip No.2: Jangan melihat apa pun selain bitcoin dan Ethereum. Terakhir, Tip No.3: Jangan panik. “Seluruh dunia crypto lumpuh karena ketakutan. Saya akan mengatakan bahwa jika Anda kembali ke permainan, sekarang adalah saat yang paling banyak menghasilkan uang di pasar.

NordFX Analytical Group

Pemberitahuan: Materi ini bukan rekomendasi atau pedoman investasi untuk bekerja di pasar keuangan dan dimaksudkan hanya untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya dana yang disetorkan seluruhnya.

Kembali Kembali