EUR/USD: युग्म एक चौराहे पर है

- पिछली समीक्षा की शुरुआत में हमने सोचा कि क्या डॉलर रैली समाप्त हो गई थी। आइए याद करें कि US 10 नवंबर को प्रकाशित मुद्रास्फीति डेटा पिछले मूल्यों और पूर्वानुमानों से बेहतर सार्थक सिद्ध हुए। केंद्रीय उपभोक्ता मुद्रास्फीति (CPI) अक्टूबर में 0.3% बढ़ी, जो 0.5% के पूर्वानुमान और 0.6% के पिछले सितंबर मूल्य दोनों से कम था। केंद्रीय मुद्रास्फीति की वार्षिक वृद्धि दर धीमी होने के साथ-साथ 6.3% तक धीमी हुई (एक माह पूर्व 6.5%, और 6.6% के पूर्वानुमान के विरुद्ध)।

CPI में परिवर्तन की यह गति, इस बात की पुष्टि करते हुए कि तीक्ष्ण ब्याज दर वृद्धियों की एक श्रृंखला का अंत में वांछित प्रभाव पड़ गया है, पिछले 9 महीनों में सबसे धीमी थी। बाजार प्रतिभागियों ने यह तुरंत निर्णय किया है कि फेड के अब इसकी मौद्रिक नीति (QT) को कसने की गति को धीमा करने की संभावना है। परिणामस्वरूप, DXY डॉलर सूचकांक एक शीर्ष ऊँचाई पर गया, 2.1% खोते हुए, जो दिसंबर 2015 के बाद से एक रिकॉर्ड गिरावट थी। अमेरिकी करेंसी यूरो के विरुद्ध भी कमजोर हुई: EUR/USD समता स्तर को पार करते हुए, दो दिनों में, 10 से 11 नवंबर तक, 0.9935 से 1.0363 तक बढ़ा।

युग्म ने पिछले सप्ताह के प्रारंभ में वृद्धि करना जारी रखा: इसने एक स्थानीय अधिकतम मंगलवार, 15 नवंबर को 1.0480 पर निर्धारित किया, किंतु फिर 1.0279 तक तेजी से नीचे गया, और पाँच दिवसीय अवधि को 1.3210 क्षेत्र में समाप्त किया।

इस व्यवहार के लिए मुख्य कारण US की ओर से संदेहास्पद मैक्रो आँकड़े, फेड नेताओं के तीक्ष्ण पूर्वानुमान और ECB के प्रमुख द्वारा अस्पष्ट कथन हैं। आइए क्रम में शुरु करें, आँकड़ों के साथ। US उत्पादक मूल्य सूचकांक (PPI) पर डेटा ने मुद्रास्फीतिजनक दबाव में एक कटौती दिखाई: वृद्धि 8.4% से 8.0% तक धीमी हुई। US निर्माण वॉल्यूम अक्टूबर में 1.425 मिलियन नए घरों तक बढ़े, जो अपेक्षा से अधिक थे। किंतु उसी समय, सितंबर आँकड़ा 1.488 मिलियन घरों तक संशोधित हो गया था। परिणामस्वरूप, गतियाँ ऋणात्मक सिद्ध हुईं। अक्टूबर में जारी भवन निर्माण अनुमतियों पर आँकड़े 1.512 मिलियन घरों के विरुद्ध 1.526 के पूर्वानुमान के भी ऊपर था, किंतु पिछले महीने, 1.564 मिलियन से कम। फेडरल रिजर्व बैंक ऑफ फिलाडेल्फिया का विनिर्माण गतिविधि सूचकांक सामान्यत: सितंबर में -8.7 के विरुद्ध -19.4 तक तेजी से गिरा, यद्यपि अक्टूबर के लिए पूर्वानुमान -6.2 था।

यूरोप में भी चीजें बहुदिशात्मक हैं। इसप्रकार, जर्मनी में ZEW इकॉनोमिक सेंटीमेंट सूचकांक दोनों पूर्वानुमान और पिछले मूल्य (-36.7/-50.0/-59.2) की तुलना में बेहतर सिद्ध हुए। किंतु यूरोजोन में उपभोक्ता मूल्य सूचकांक (CPI) ने 9.9% से 10.6% तक मुद्रास्फीति में एक वृद्धि इंगित की।

दूसरा कारक, जिसने डॉलर की गतियों को निर्धारित किया, वह US फेडरल रिजर्व के नेताओं द्वारा कथन थे। इसप्रकार, यदि फेड के प्रमुख हॉक, सेंट लुईस जेम्स बुलार्ड के फेडरल रिजर्व बैंक (FRB) के प्रमुख, ने पहले ही मुख्य ब्याज दर में 4.75-5.00% की सीमा में एक शीर्ष की भविष्यवाणी की होती, तो वह अब बार को और 25 आधार अंक 5.00 - 5.25% तक बढ़ा चुके होते। सैन फ्रांसिस्को फेडरल रिजर्व बैंक अध्यक्ष मैरी डैले 4.75-5.25% की लक्ष्य सीमा की ओर इंगित करते हुए, एक समान राय साझा करती हैं। अटलांटा फेड प्रमुख राफेल बॉस्टिक ने भी कहा कि मौद्रिक कसावट और ब्याज दर वृद्धियाँ जारी रहेंगी।

ध्यान दीजिए कि, CME समूह फेडवॉच टूल के अनुसार, इस बात की संभावना 85% है कि फेड आधार दर को दिसंबर में 50 bps बढ़ाएगा, जबकि 75 bps किसी वृद्धि की संभावना केवल 15% है। बाजार के ऐसे आकलन को बिलकुल तटस्थ माना जा सकता है, क्योंकि अमेरिकी सेंट्रल बैंक अभी भी मौद्रिक नीति कसावट के संदर्भ में अन्य G10 देशों से इसके विरोधियों से आगे है। इसप्रकार, इस सप्ताह फ्रैकफर्ट (जर्मनी) में वित्तीय सम्मेलन में बोलते हुए, यूरोपीय विनियामक की प्रमुख क्रिस्टीन लैगार्ड ने कहा कि ECB निश्चित रूप से “यह सुनिश्चित करने के लिए कि मुद्रास्फीति 2% के मध्यावधि लक्ष्य तक लौटे, आवश्यक स्तरों तक दरों में एक और वृद्धि की अपेक्षा करती है।” किंतु उसी समय, उन्होंने किसी विशिष्ट चरण को रेखांकित नहीं किया। इसके अलावा, मैडम लैगार्ड ने जोर दिया कि "यह आवश्यक है कि बैलेंस का प्रसामान्यीकरण एक मापित और पूर्वानुमेय तरीके में घटित होता है।" ऐसे शब्दों के बाद, निवेशकों ने एक निश्चित निराशा का अनुभव किया, जिसने EUR/USD को इसकी वृद्धि जारी रखने की अनुमति नहीं दी।

ING के रणनीतिकारों के अनुसार, नीदरलैंड्स में सबसे बड़ा बैंकिंग समूह, युग्म मध्यावधि में 1.0000 समता रेखा के नीचे पुन: गिरेगा। "यदि फेड डॉलर के लिए एक मुख्य ड्राइवर बना रहता है, ECB यूरो के लिए एक स्पष्ट रूप से छोटी भूमिका निभाना जारी रखेगा, जो इसके बजाय व्यापक रूप से वैश्विक जोखिम सेंटीमेंट और भूराजनैतिक/ऊर्जा गतियों से बँधा रहता है।" उसी समय, ING अल्पावधि में युग्म के लिए एक नई छोटी रैली से मना नहीं करता है।

केवल 15% विश्लेषक युग्म से निकट भविष्य में उत्तर की ओर भी ऊँचा बढ़ने की अपेक्षा करते हैं, 55% दक्षिण की ओर एक मोड़ की अपेक्षा करते हैं। शेष 30% विशेषज्ञ पूर्व की ओर संकेत करते हैं। D1 पर ऑसीलेटरों के बीच चित्र भिन्न है। सभी 100% ऑसीलेटर हरे रंग से रंगे जाते हैं, जबकि 15% ओवरबॉट क्षेत्र में हैं। रुझान संकेतकों के बीच, लाभ भी हरे वालों की ओर है: 75% युग्म को खरीदेन की, 25% बेचने की सलाह देते हैं। EUR/USD के लिए तत्काल समर्थन 1.0270 है, इसके बाद 1.0254, 1.0130, 1.0070, 0.9950-1.0010, 0.9885, 0.9825, 0.9750, 0.9700, 0.9645, 0.9580, और अंत में 0.9535 पर सितंबर 28 निम्नता आते हैं। बियरों का अगला लक्ष्य 0.9500 है। बुल प्रतिरोध से 1.0390-1.0400, 1.0422-1.0438, 1.0480, 1.0620, 1.0750, 1.0865, 1.0935 स्तरों पर मिलेंगे।

कैलेंडर में आगामी सप्ताह की घटनाओं के बीच, बुधवार, 23 नवंबर शामिल है। US अर्थव्यवस्था पर बहुत अधिक मैक्रोइकॉनोमिक आँकड़े इस दिन जारी किए जाएँगे। इसमें बेरोजगारी पर डेटा, हाउसिंग मार्केट की अवस्था, और पूँजी वस्तुओं और टिकाऊ वस्तुओं के लिए ऑर्डर्स का वॉल्यूम पर डेटा सम्मिलित है। इसके अलावा, US फेडरल रिजर्व की FOMC (फेडरल ओपन मार्केट कमेटी) की पिछली बैठक के कार्यवृत्त प्रकाशित किए जाएँगे। जर्मनी और यूरोजोन में व्यावसायिक गतिविधि पर जानकारी समग्र रूप से उसी दिन प्राप्त होगी। संयुक्त राज्य में गुरुवार, 24 नवंबर को अवकाश है, और शुक्रवार, 25 नवंबर को ट्रेडिंग की शीघ्र समाप्ति: देश थैंक्सगिविंग मनाएगा। IFO व्यावसायिक पर्यावरण सूचकांक का मूल्य और जर्मन GDP का वॉल्यूम उसी दिन ज्ञात होंगे।

GBP/USD: पाउंड के लिए उदासीन पूर्वानुमान

- यूरो के समान, GBP/USD पाउंड में प्राप्तियों के कारण नहीं, ताजा US मुद्रास्फीति डेटा के कारण डॉलर के कमजोर होने के कारण नहीं बढ़ा। ब्रिटिश करेंसी के विषय में, यूनाइटेड किंगडम की मौलिक पृष्ठभूमि बार-बार देश में आर्थिक स्थिथि के बिगड़ने के बारे में संकेत देती है। इसप्रकार, पिछले सप्ताह प्रकाशित डेटा के अनुसार, बेरोजगारी दर 3.5% से 3.6% तक बढ़ी। औसत वेतन स्तर 5.5% से 5.7% तक बढ़ा। मुद्रास्फीति, जैसे वार्षिक उपभोक्ता मूल्य सूचकांक (CPI), UK में अक्टूबर में 1982 के बाद से अपने उच्चतम स्तर तक बढ़े और 11.1% पर पहुँचे (10.7% के पूर्वानुमान और 10.1% के सितंबर मूल्य के साथ)। खुदरा बिक्री (y/y) पूर्वानुमान -6.5% और पिछले परिणाम -6.8% के विरुद्ध -6.1% गिरे। ऐसा लगता है कि यहाँ गिरावट धीमी रही, किंतु यह अभी भी बहुत मजबूत गिरावट है।

UK चांसलर ऑफ एक्सचेकर जेरेमी हंट ने गुरुवार 17 नवंबर को नए प्रधानमंत्री ऋषि सुनक की सरकार की ओर से एक नई योजना प्रस्तुत की, जिसके अनुसार बजट खर्च 60 बिलियन पाउंड्स तक घटाना चाहिए। यह देखते हुए कि इस योजना में कर वृद्धियाँ भी शामिल थीं, GBP/USD तेजी से पुन: नीचे जा सकता है। हालाँकि, जैसा कि ING विश्लेषकों ने व्यंगात्मक रूप से टिप्पणी की, "पाउंड ने ट्रेजरी सेक्रेटरी द्वारा बहुप्रतीक्षित पतझड़ घोषणा को जीवित बनाए रखा।" संभवत: अर्थव्यवस्था पर कर वृद्धियों का प्रभाव बड़ा नहीं हो और केवल उच्च आयों और ऊर्जा उद्योग को ही प्रभावित करना चाहिए। हालाँकि, ING का मानना है कि स्थरीकरण के बारे में बात करना अभी शीघ्रता है और पूर्व की तरह मानता है कि जैसे ही डॉलर संभवत: वर्ष के अंत की ओर सुधरना प्रारंभ करे, डाउनसाइड जोखिम युग्म के लिए बने रहेंगे। परिणामस्वरूप, GBP/USD के लिए लक्ष्य 1.1500 के नीचे होगा।

जबकि ING सोचता है कि पाउंड ने जेरेमी हंट के भाषण को अल्पावधि में जीवित बनाए रखा, कॉमर्जबैंक के विशेषज्ञों के अनुसार UK में आर्थिक स्थिति अभी भी दीर्घावधि में ठंडी ही दिखाई देती है। वित्त मंत्रालय के प्रमुख विश्लेषकों की औसत राय की तुलना में और अधिक निराशावादी सिद्ध हुए। वह मानते हैं कि देश की आर्थिक स्थिति पहले ही मंदी में है और GDP में एक 1.4% गिरावट की अपेक्षा करते हैं (विश्लेषकों का माध्य पूर्वानुमान -0.5% है)।

अवश्व, UK में बढ़ता हुआ मुद्रास्फीति दबाव बैंक ऑफ इंग्लैंड (BoE) द्वारा अधिक आक्रामक दर वृद्धियों की ओर ले जा सकता है। हालाँकि, कई विशेषज्ञों के अनुसार, विनियामक अभी भी कठोर कदम से बचेगा, क्योंकि मौद्रिक नीति की अत्यधिक कसावट सामान्यत: अर्थव्यवस्था पर लंबे दो वर्षों तक प्रहार कर सकती है। पूर्वानुमानों के अनुसार, UK का वर्तमान खाता घाटा 2023-24 में GDP के 5% से अधिक पर रहेगा। परिणाम ब्रिटिश करेंसी के निचले रुझान की एक शुरुआत हो सकती है।

GBP/USD के लिए सप्ताह की अंतिम कॉर्ड ने 1.1880 के आस-पास ध्वनि की। निकट भविष्य के लिए माध्य पूर्वानुमान मिश्रित ही दिखाई देता है: 40% विशेषज्ञ बुलों का पक्ष लेते हैं, 25% बियरों का पक्ष लेते हैं, और शेष 35% तटस्थ बना रहना पसंद करते हैं।

D1 पर ऑसीलेटरों के बीच में, 100% हरे पक्ष की ओर हैं, जिसमें से, पिछले युग्म की स्थिति के समान, 15% ओवरबॉट संकेत प्रदान करते हैं। रुझान संकेतकों के विषय में, हरे वालों के पक्ष में अनुपात 85% से 15% है। युग्म के लिए स्तर और समर्थन क्षेत्र 1.1800-1.1840, 1.1700-1.1715, 1.1600, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 और 1.0350 की सितंबर 26 निम्नता है। जब युग्म उत्तर की ओर गति करता है, तो युग्म 1.1960, 1.2045-1.2085, 1.2135, 1.2210, 1.2290-1.2330, 1.2425 और 1.2575-1.2610 के स्तरों पर प्रतिरोध के लिए है।

यूनाइटेड किंगडम अर्थव्यवस्था पर आँकड़ों में बुधवार, 23 नवंबर को देश के विनिर्माण क्षेत्र में S&P वैश्विक व्यावसायिक गतिविधि सूचकांक का प्रकाशन शामिल है। व्यावसायिक गतिविधि सूचकांकों के एक समग्र समूह के मूल्य एक दिन बाद, गुरुवार, 24 नवंबर को ज्ञात हो जाएँगे: सेवा क्षेत्र में, विनिर्माण क्षेत्र और UK कम्पोजिट PMI में।

USD/JPY: अप्रैल 08 के बाद येन को किसकी प्रतीक्षा है?

- खैर, हम इस युग्म के बारे में क्या कह सकते हैं? वास्तविक, नया कुछ नहीं। “जापानी अर्थव्यवस्था के बारे में अनिश्चितता अत्यधिक उच्च है,” हारुहीको कुरोदा, बैंक ऑफ जापान (BoJ) के गर्वनर ने देश की संसद को संबोधित करते हुए कहा। और उन्होंने जोड़ा कि यह संगठन "अर्थव्यवस्था का समर्थन करने के लिए मौद्रिक नीति को आसान बनाना और मजदूरी वृद्धि द्वारा समर्थित, एक दीर्घकालिक, स्थिर आधार पर 2% की एक लक्ष्य मुद्रास्फीति दर को प्राप्त करना जारी रखेगा।"

जापानी सेंट्रल बैंक गर्वनर की टिप्पणियाँ उन रिपोर्ट्स के मध्य आती हैं कि देश की उपभोक्ता मुद्रास्फीति दर ने 40-वर्षीय उच्चता पर प्रहार किया है। और, कई विशेषज्ञों के अनुसार, BoJ की सुपर-पिजन स्थिति 08 अप्रैल, 2023 तक नहीं बदलेगी। यह वही दिन है कि हारुहीको कुरोदा की शक्तियाँ इस पद में समाप्त हो जाएँगी, जहाँ उन्हें एक कम सुस्त स्थिति के साथ एक नए उम्मीदवार द्वारा बदला जा सकता है। उसके पहले, नए वर्ष के Q1 में, सेंट्रल बैंक की भावी मौद्रिक नीति को निर्धारित करने वाला एक महत्वपूर्ण घटक देश में मजदूरी की वृद्धि होगी, जो USD/JPY के एक क्रांतिकारी पलटाव नीचे दक्षिण की ओर ले जा सकती है। उसके बाद, कई विशेषज्ञों के पूर्वानुमानों के अनुसार, यह 2023 को 130.00 के स्तर के निकट समाप्त कर सकता है।

निकट दृष्टिकोणों के विषय में, फ्रांसिसी समूह सॉसाइटेजेनेरल के विशेषज्ञों का पूर्वानुमान यहाँ रोचक होगा। “USD/JPY ने 145.00 पर चार्ट स्तरों के नीचे टूटने के बाद एक गहरे पुलबैक का अनुभव किया है। 137.80 का एक ब्रेक निचले रुझान को बढ़ा सकता है,” वे लिखते हैं। “एक प्रारंभिक पलटाव से भी मना नहीं किया जाता है, किंतु 143.50 और पिछली सीमा के 145 पर निचले सिरे के अल्पकालिक प्रतिरोध स्तर होने की संभावना है। 143.50 के नीचे होल्ड करना गिरावट के एक अन्य कदम का जोखिम उत्पन्न करता है। 137.80 का विराम 134 और 132.50 के निकट 200-DMA तक और डाउनसाइड को देख सकता है।”

युग्म ने अंतिम ट्रेडिंग सत्र को 140.35 क्षेत्र में समाप्त किया। तथ्य कि डॉलर निकट भविष्य में हानियों का कम से कम कुछ भाग वापस जीतने का प्रयास करेगा, और USD/JPY उत्तर की ओर मुड़ेगा, की 40% विश्लेषकों द्वारा अपेक्षा की जाती है। 15% दक्षिण और एक नई गिरावट की ओर ब्रेकथ्रू के लिए मतदान करते हैं। शेष 45% ने एक पूर्वानुमान बनाना कठिन पाया। D1 पर ऑसीलेटरों के लिए, चित्र इस प्रकार दिखाई देता है: 100% दक्षिण की ओर देख रहे हैं, उनमें से 10% ओवरसॉल्ड क्षेत्र में हैं। रुझान संकेतकों के बीच में, लाल वालों के पक्ष में अनुपात 85% से 15% है। निकटतम मजबूत समर्थन स्तर क्षेत्र 138.85-139.05 में स्थित है, इसके बाद स्तर 138.45, 137.50, 135.55, 134.55 और क्षेत्र 131.35-131.75 आते हैं। स्तर और प्रतिरोध क्षेत्र 142.20, 143.75, 145.30, 146.85-147.00, 148.45, 149.45, 150.00 और 151.55 हैं। बुलों का उद्देश्य बढ़ना और 152.00 की ऊँचाई के ऊपर एक पायदान प्राप्त करता है। फिर 158.00 के आस-पास 1990 उच्चताएँ हैं।

जापानी अर्थव्यवस्था की अवस्था के संबंध में कोई महत्वपूर्ण घटना इस सप्ताह अपेक्षित नहीं है। यह भी ध्यान में रखना चाहिए कि बुधवार, 23 नवंबर को देश में अवकाश है, श्रम दिवस।

क्रिप्टोकरेंसियाँ: क्या दिवालियापन के बाद जीवन है?

- FTX एक्सचेंज का दिवालियापन सबसे चर्चित घटना बनी रहेगी। किंतु यदि मुख्य विषय पिछले सप्ताह स्वयं घटना थी, तो चर्चा का केंद्र अब इस प्रश्न पर कैसे स्थानांतरित हो गया कि क्रिप्टो उद्योग का समग्र रूप से क्या होगा। क्या यह गिरावट को टालने में और क्या इसके घावों में सुधार करने में सक्षम होगा? और भविष्य में ऐसे ही कायापलट को रोकने के लिए क्या किया जा सकता है?

FTX घटना ने दिखाया है कि क्रिप्टोकरेंसी उद्योग को “बहुत सावधान विनियामन की आवश्यकता है।” इस राय को US ट्रेजरी सेक्रेटरी जैनेट येलेन द्वारा व्यक्त किया गया, और उन्होंने जोड़ा कि सैम बैंकमैन-फ्रीड साम्राज्य की गिरावट के परिणाम और भी खराब हो सकते थे यदि क्रिप्टोकरेंसी बाजार पारंपरिक वित्तीय प्रणाली के साथ और निकटता से मिश्रित होता।

वित्त मंत्रालय के प्रमुख का समर्थन निवेश बैंक जेपीमॉर्गन के विशेषज्ञों द्वारा किया गया, जो वर्तमान घटनाओं को एक सकारात्मक उत्प्रेरक मानते हैं। उन्होंने कहा कि FTX संकट उद्योग को लाभांवित करेगा और कुछ कदम आगे चलाने में इसकी सहायता करेगा। सबसे बड़ी कंपनियों में से एक की गिरावट विनियामकों को उन विनियामक नियमों का निर्माण करने की प्रक्रिया तेज करने के लिए धकेलेगी जो क्षेत्र के प्रभावी नियंत्रण की अनुमति देंगे। और व्यापक विनियामक फ्रेमवर्क की शुरुआत क्रिप्टोकरेंसियों की संस्थागत स्वीकृति को सुगम करेगा।

जॉर्डन बेलफॉर्ट, एक भूतपूर्व स्टॉकब्रोकर जिन्होंने प्रतिभूति छल के लिए कारावास में समय बिताया और “वुल्फ ऑफ वॉल स्ट्रीट” के रूप में जाने जाते हैं, ने विधि प्रवर्तन का भी पक्ष लिया। वह मानते हैं कि बिटकॉइन की क्षमता उस समय समझ में आएगी जब क्रिप्टो क्षेत्र पूर्ण रूप से विनियमित हो जाएगा। और इस “वुल्फ” ने वर्तमान बाजार गिरावट को “क्लीनसिंग” पुकारा।.

इस “क्लीनसिंग” और क्रिप्टो बाजार में एक दीर्घकालिक गिरावट के परिणामस्वरूप, बैंक फॉर इंटरनेशनल सेटलमेंट्स के अनुसार, लगभग तीन चौथाई बिटकॉइन निवेशकों ने धन खो दिया। और विश्लेषणात्मक एजेंसी क्रिप्टो फंड रिसर्च द्वारा एक अध्ययन के अनुसार, क्रिप्टोकरेंसी फंड्स की हानियाँ $5 बिलियन तक पहुँच सकती हैं। विशेषज्ञों के अनुसार, संकट ने उस 25-40% उद्योग निवेश को प्रभावित किया जिन्होंने FTX अथवा इसके उपयोगिता टोकन FTT में निवेश किया। जोशुआ नैज्दा, क्रिप्टो फंड रिसर्च के CEO, ने स्पष्ट किया कि हम फंड प्रबंधन के अधीन 7-12% परिसंपत्तियों के बारे में बात कर रहे हैं।

पैराडिग्म और सेकोइआ कैपिटल ने बताया कि FTX संकट के कारण उनकी संभावित हानियाँ क्रमश: $278 मिलियन और $213 मिलियन हो सकती हैं। लगभग $175 मिलियन जेनेसिस ट्रेडिंग ब्रोकरेज कंपनी पर अवरुद्ध कर दिया गया है। 8 नवंबर तक, माइक नोवोग्रैट्ज की गैलेक्सी डिजिटल निवेश फर्म के पास FTX-संबंधित पॉजीशनों में $76.8 मिलियन थे। मल्टीकॉइन कैपिटल ने FTX के US डिविजन में $25 मिलियन का निवेश किया, और स्वयं ने भी एक्सचेंज पर USDC में $2 मिलियन रखे थे। जुलाई में निर्मित, वेंचर फंड II के माध्यम से FTX US में निवेश, $430 मिलियन तक बढ़ गया। क्रिप्टो फंड रिसर्च विशेषज्ञों ने पैनटेरा कैपिटल की FTX संबंधित परिसंपत्तियों के मूल्य का लगभग $100 मिलियन पर अनुमान लगाया है।

उद्योग प्रतिभागियों ने अनामता की शर्त पर स्वीकार किया कि परिसंपत्ति प्रबंधकों की हानियाँ और भी अधिक हो सकती हैं। “इस दिवालियापन द्वारा पूर्ण रूप से नष्ट कई फंड्स बस एक शुरुआत का खोला जाना है,” एक स्रोत ने कहा। शोधकर्ता नवंबर में क्रिप्टो फंड्स से रिफंड्स के लिए रिकॉर्ड निवेशक अनुरोधों की अपेक्षा करते हैं, $2 बिलियन तक। $1.3 बिलियन की पिछली उच्चता जून में टेरा क्रैश के बाद दर्ज की गई।

जेपीमॉर्गन विश्लेषक भी मानते हैं कि बड़ी क्रिप्टोकरेंसियों की गिरावट समाप्त नहीं हुई है, और FTX दिवालियापन संकट “जलप्रपाती निस्तारणों” की ओर ले जा सकता है। बाजार गिरावट कुछ समय के लिए जारी रहेगी, 2008 वित्तीय संकट की याद दिलाने वाला। ऐसा कहकर, जेपीमॉर्गन टीम मानती है कि कुल पूँजीकरण के लिए झटका इस समय कम होने की संभावना है, क्योंकि TerraUSD घटना पहले ही जोखिम लेने में एक पुलबैक और संदेहास्पद परियोजनाओं में निवेश करने के प्रति अधिक चौकस व्यवहार का कारण बन गया है।

एडवर्ड स्नोडेन, एक भूतपूर्व CIA और राष्ट्रीय सुरक्षा एजेंसी अधिकारी जो रूस फरार हो गए थे, ने कहा कि FTX की गिरावट के बाद, उद्योग को DEXs को सुरक्षित करने के लिए स्विच करना चाहिए। विकेंद्रीकृत एक्सचेंज केंद्रीकृत एक्सचेंजों के विकल्प हैं और किसी तृतीय पक्ष की भागीदारी के बिना केवल स्मार्ट अनुबंधों द्वारा ही प्रबंधित किए जाते हैं। पूर्ण विकेंद्रीकरण के लिए धन्यवाद, DEXs को उनकी मूल अवस्था में कभी भी FTX के समान समस्याओं का सामना नहीं करना चाहिए, क्योंकि उनके भंडार कभी भी उपयोगकर्ताओं के डिपॉजिट्स से नीचे नहीं गिरते हैं।

लेखन के समय पर, शुक्रवार शाम 18 नवंबर, बिटकॉइन ने FTX की गिरावट के कारण गिरावट रोक दी है और $ 16,550-16,650 क्षेत्र में समेकित हो रहा है। सुनामी के बाद ऐसी शांति ने BTC समर्थकों को इसके बुलिश भविष्य में उनके विश्वास का प्रदर्शन करने के लिए एक बदला दिया। इसप्रकार, माइक्रोस्ट्रेटजी एक्जीक्यूटिव चेयरमैन माइकल सेलर ने घोषणा की कि वह डिजिटल को खरीदने और एकत्रित करने की उनकी रणनीति को त्यागने नहीं जा रहे हैं। टेस्ला CEO और नए ट्विटर मालिक एलन मस्क आश्वस्त हैं कि BTC बियर बाजार में जीवित रहेगा, यद्यपि यह इसकी पूर्ण क्षमता का पता चलने के पूर्व यह एक लंबा समय लेगा। रॉबर्ट कियोसाकी, रिच डैड पुअर डैड के लेखक, ने भी आशावाद व्यक्त किया, जिन्होंने कहा कि वह मुख्य क्रिप्टोकरेंसी की वर्तमान मूल्य गति के बारे में चिंतित नहीं है।

डेव दि वेव नाम वाले एक लोकप्रिय विश्लेषक आशावादियों के समूह में शामिल हुआ। उन्होंने स्वीकार किया कि क्रिप्टोकरेंसी बाजार जन विश्वास की एक बड़ी हानि का सामना कर रहे हैं। किंतु उसी समय, उन्होंने याद किया कि बिटकॉइन पूर्व में उस समय भी एक दीर्घकालिक अपट्रेंड में रहा था जब कई लोगों ने इसकी वास्तविक मृत्यु की घोषणा की। “BTC बाजार में निहित होने वाले परिकल्पनात्मक चौपाया को कम मत आँकिए, जैसा कि LGC (लघुगणकीय वृद्धि वक्र) में परिलक्षित किया गया, जिसने सर्वाधिक भयानक समाचार और घटनाओं को अवशोषित करने की योग्यता का प्रदर्शन किया है,” डेव दि वेव मानते हैं।

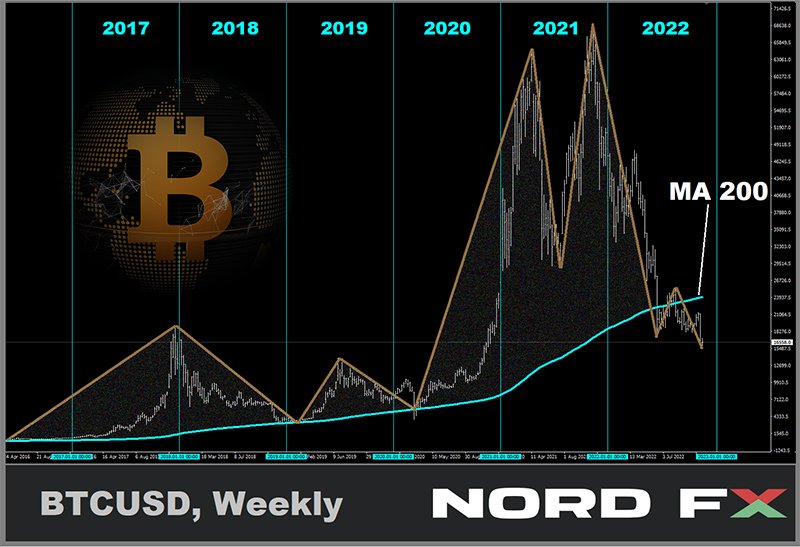

BTC/USD ने पहले ही MA200 साप्ताहिक चलायमान औसत के रूप में दीर्घकालिक समर्थन को खो दिया है। हालाँकि, विश्लेषणात्मक फर्म ट्रेडिंगशॉट के विशेषज्ञों ने एक ज्यामितीय विश्लेषण संचालित किया, जिसने 2023 में मुख्य क्रिप्टोकरेंसी में एक सशक्त रैली से मना नहीं किया। इसके अलावा, इसका परिणाम 2024 तक कॉइन की बुलिश संभावना में एक वृद्धि और संभवत: $95,000 तक इसकी वृद्धि का सुझाव देते हैं।

विश्लेषक जैसन पिजिनो ने राय दी कि बिटकॉइन बुल्स BTC को $10,000 तक गिरने की अनुमति देगा। “आप कौन सा एक्सचेंज उपयोग करते हैं इस पर निर्भर करते हुए हमारे पास एक चक्रिय निम्नता के रूप में स्पॉट बाजार में $14,900 का एक आँकड़ा है और $15,500 के आस-पास।” पिजिनो के अनुसार, “यदि हम $18,500 अथवा $18,600 के ऊपर जाते हैं, तो वह एक मजबूत संकेत होगा कि संपूर्ण चीज केवल एक शेक-अप थी।” “हालाँकि,” ट्रेडर ने जोड़ा, “कि उसका यह अर्थ नहीं है कि हम उस $18,500 के ऊपर बंद कर दें, तो हम वापस नीचे नहीं जा सकते हैं। तब हमारे पास $13,500 के आस-पास की एक कीमत होगी, जो सापेक्ष रूप से पुराने 2019 चक्र की पिछली उच्चताओं के अनुरूप है।”

मॉर्गन स्टैनले बैंक के विशेषज्ञ एक नई गिरावट से मना नहीं करते हैं। उनकी राय में, यदि BTC $17,000 के ऊपर एक पायदान प्राप्त करने में विफल होता है, तो ट्रेडर्स सेल्स पर शीघ्र ही स्विच करेंगे। अधिक संभावना है, परिणाम $15,000 के नीचे BTC दर में एक गिरावट होगी। ऐसी किसी रॉलबैक की स्थिति में, केवल क्रिप्टोकरेंसी ही $14,000 क्षेत्र में तत्काल समर्थन के लिए अर्हता प्राप्त कर सकती है। इसके अलावा, मॉर्गन स्टैनले इस बात से मना नहीं करते हैं कि बिटकॉइन $13,500 पर अथवा $12,500 पर भी तली को पाएँगे। किंतु वह सबसे बुरा परिदृश्य होगा।

डेल्फी डिजिटल ऐसे ही समान निष्कर्ष पर आया। इसकी रिपोर्ट कहती है कि बाजार समेकन में विलंब हो गया है और तकनीकी संकेतक नवंबर के अंत तक एक नए रीसेट पर संकेत करते हैं। सर्वश्रेष्ठ पर, बिटकॉइन $14,000 से $16,000 तक की सीमा में ठहरने में सक्षम होगा।

लेखन के समय पर, BTC/USD $16,600 क्षेत्र, ETH/USD - $1,200 में ट्रेड कर रहा है। क्रिप्टो बाजार का कुल पूँजीकरण $0.832 ट्रिलियन ($0.860 ट्रिलियन एक सप्ताह पूर्व) है। सात दिनों के लिए क्रिप्टो फियर एंड ग्रीड सूचकांक एक्सट्रीम फियर क्षेत्र से बाहर निकलने में सक्षम नहीं रहा है और लगभग 23 अंकों पर है।

अंत में, जॉर्डन बेलफॉर्ट की ओर से कुछ टिप्स। टिप नं.1: बिटकॉइन में 3-4 वर्ष के लिए बिटकॉइन में निवेश कीजिए। “यदि आप तीन-, चार-, अथवा पाँच-वर्षीय क्षितिज लेंगे, तो मुझे झटका लगेगा कि क्या आपने धन नहीं बनाया,” यह वुल्फ ऑफ वॉल स्ट्रीट कहते हैं। टिप नं.2: बिटकॉइन और एथेरियम के अलावा किसी और पर मत देखिए। अंत में, टिप नं.3: घबराइए मत। “संपूर्ण क्रिप्टो संसार भय से लकवाग्रस्त है। मैं कहूँगा कि यदि आप गेम की ओर लौटते हैं, तो अभी वह क्षण है जब अधिकांश धन बाजार में बनाया जा रहा है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।

वापस जाएं वापस जाएं